США

Акции Норникеля остаются инвестиционно привлекательными - Газпромбанк Инвестиции

- 01 августа 2023, 16:23

- |

Кто производит никель в России. По данным Eurostat, продажи металла в необработанной форме из России в ЕС, упали в январе — мае 2023 года в 1,8 раза, до 15 600 тонн. Основной производитель и экспортер никеля в России — Норникель. В первом полугодии 2023 года горнодобытчик сократил производство никеля на 9% — до 91 326 тонн по сравнению со 100 006 тонн в прошлом году.

Норникель начал продавать невыкупленные ими объемы продукции на рынке Юго-Восточной Азии и других стран. В 2022 году выручка Норникеля по МСФО от продаж в Европе снизилась с 53% годом ранее до 47%. Доля Азии увеличилась с 27 до 31%, доля Америки сохранилась на уровне 15%, РФ и СНГ — 5%.

Китайские покупатели просят скидку. В мае 2023 года Россия завершила длительные переговоры по контрактам на поставку никеля в Китай.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Отчет иностранного эмитента (6-K) - TATA MOTORS LTD/FI

- 01 августа 2023, 15:00

- |

Прочитать его можно по ссылке: https://www.sec....

( Читать дальше )

Судья США отклонил петицию Terraform Labs об отклонении иска SEC

- 01 августа 2023, 13:05

- |

Судья сказал, что SEC полностью продемонстрировала свои полномочия и “вынесла разумную рекомендацию” о том, что TerraUSD (UST) и LUNA, возможно, нарушили законы о ценных бумагах.

Приходите, чтобы получить до 75 долларов США + бонусы:

Кроме того, Джед Ракофф отклонил решение судьи Аналисы Торрес, которая недавно постановила, что Ripple Labs предлагает XRP розничным инвесторам на вторичном рынке и не нарушает законы о ценных бумагах.

Судья Ракофф не проводит различия между криптовалютами в зависимости от того, как они продаются. По его мнению, продажа напрямую крупным институциональным инвесторам или через третью сторону розничным инвесторам – не влияет на то, считаются ли эти токены ценными бумагами или нет.

“Но Хоуи не делает такого различия между покупателями. И имеет смысл, что это не так. Тот факт, что покупатель купил монеты непосредственно у ответчиков или, вместо этого, в ходе вторичной сделки по перепродаже, не влияет на то, будет ли разумный человек объективно рассматривать действия и заявления ответчиков как свидетельство обещания прибыли, основанной на их усилиях ”.Он сказал.

( Читать дальше )

Ралли фондового рынка 2023 года стало намного лучше в июне и июле.

- 01 августа 2023, 09:40

- |

Июль пришел и ушел для инвесторов, принеся с собой продолжение и новый поворот стремительного роста фондового рынка, наблюдавшегося в первой половине этого года.

Технологический сектор (XLK), наряду с некоторыми из крупнейших проигравших в прошлом году, такими как Коммуникационные услуги (XLC) и Consumer Discretionary (XLY), способствовал ралли рынка в течение мая.

Но за последние два месяца одна из самых больших опасений рыночных медведей — то, что ралли стало слишком концентрированным — была решена во всех 11 секторах S&P 500 (^GSPC), регистрирующих рост в период с июня по июль.

И хотя вышеупомянутые звезды ралли этого года по-прежнему играют ведущую роль, всплеск цен на нефть привел к росту цен на нефть (XLE) с циклическими секторами, такими как материалы (XLB) и промышленность (XLI), которые также продемонстрировали рост к северу от 14. % с июня, так как оптимизма в отношении экономики предостаточно.

Это привело к тому, что все сектора, за исключением здравоохранения (XLV) и коммунальных услуг (XLU), остались с годовым приростом до июля.

( Читать дальше )

Обвал рынка облигаций США приведет к резкому росту и без того большого госдолга США и пройдется ураганом по кредитным портфелям сотен американских банков - Шифф

- 01 августа 2023, 07:14

- |

Шифф, гендиректор и главный экономист Euro Pacific Asset Management, считает, что такой обвал затронет государственный долг и ущемит кредитные портфели американских банков.

Последний скачок цен на нефть и распродажа облигаций свидетельствуют о росте инфляционных давлений на экономику, и Шифф предупреждает, что ФРС может столкнуться с необходимостью ужесточения монетарной политики.

Американские банки, такие как SVB, могут стать жертвами обвала на рынке облигаций.

Источник: expert.ru/2023/07/31/obligatsii-ssha/

Цикл повышения ставок на этот раз не привёл к дешевизне рынка. Динамика Р/Е индекса s&p 500.Про российский рынок.

- 01 августа 2023, 06:34

- |

В отличии от предыдущих циклов повышения ставки, рынок не стал дешёвым.

Коррекции в США будут обязательно, но пока — оптимизм.

«Рынок может оставаться иррациональным дольше, чем Вы платёжеспособным».

Подходит к шортистам.

У Вас напрашивается вопрос:

Мы тут причём?

Отвечаю:

1.

внешний фон,

2.

цены на сырье при просадках западных рынков обычно падают.

С уважением,

Олег.

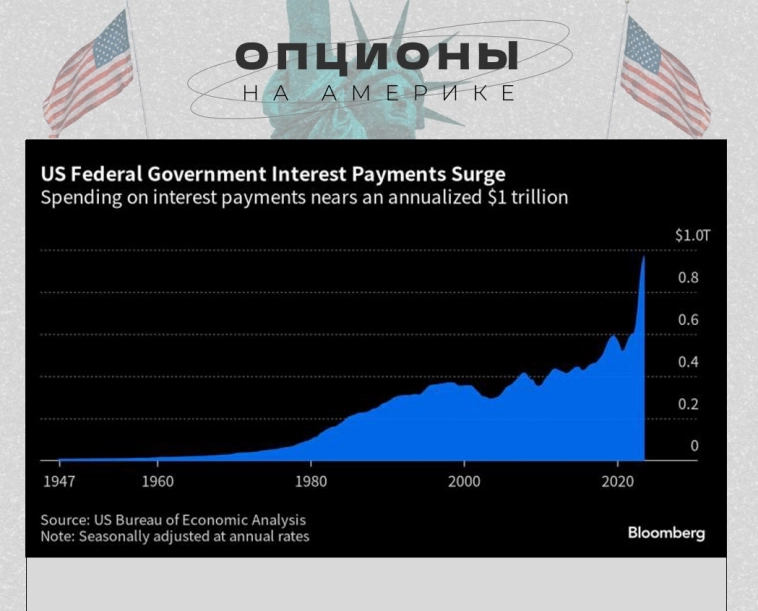

❗️процентные расходы на обслуживание госдолга в США достигли нового рекорда $970 млрд или 3.6% ВВП.

- 31 июля 2023, 23:08

- |

Чистые расходы с учетом процентных доходов и дивидендов ФРС достигли ;$940 млрд, или 3.5% ВВП, максимум был на уровне 4.2% ВВП после стагфляционного кризиса и роста ставок.

Дефицит бюджета во втором квартале 2023 года по предварительным оценкам составил около 8.4% ВВП.

Годовой отчет (10-K) - WORTHINGTON INDUSTRIES INC

- 31 июля 2023, 23:00

- |

Прочитать его можно по ссылке: https://www.sec....

( Читать дальше )

Трейдеры готовятся к волне продаж казначейских облигаций на 102 миллиарда долларов

- 31 июля 2023, 20:05

- |

На этой неделе Казначейство США должно начать выпуск ценных бумаг с более длительным сроком погашения, который, вероятно, продлится до следующего года, вызванный быстро ухудшающимся бюджетным дефицитом и стремительным ростом процентных ставок.

По общему мнению дилеров, впервые с начала 2021 года Казначейство увеличит так называемое ежеквартальное рефинансирование долгосрочных казначейских обязательств до 102 миллиардов долларов с 96 миллиардов долларов. Хотя это ниже рекордных уровней, достигнутых во время кризиса Covid-19, это намного выше допандемических уровней.

Объявление в среду, вероятно, также приведет к тому, что управляющие долгом поднимут обычные размеры аукционов для ценных бумаг по всей кривой доходности — с потенциальными исключениями или меньшими скачками для облигаций, пользующихся меньшим спросом. Дилеры будут отдельно следить за новостями о предстоящей программе выкупа старых казначейских облигаций.

Потребности в государственных заимствованиях растут отчасти благодаря повышению процентной ставки Федеральной резервной системы, которая подняла ориентир политики до 22-летнего максимума, что, в свою очередь, привело к увеличению доходности государственного долга, что сделало его более дорогостоящим.

( Читать дальше )

Роберт Кийосаки считает нелепыми утверждения о стабильности экономики США

- 31 июля 2023, 19:29

- |

После статьи в газете Wall Street Journal о том, что экономика Соединённых Штатов по-прежнему сильна, автор бестселлера о личных финансах «Богатый папа, бедный папа» Роберт Кийосаки разразился яростной критикой.

Он назвал авторов статьи чокнутыми глупцами, подчеркнув, что Америка разорилась, а фондовый рынок рос только потому, что президент США Джо Байден поднял потолок долга.

Статья, которую прокомментировал известный инвестор, называется «Экономический рост США ускоряется вопреки ожиданиям замедления». Её авторы утверждают, что во втором квартале 2023 года экономика США выросла на 2,4%, на основе чего сделан вывод о том, что США избегажали рецессии:

Поскольку инфляция падает с исторических максимумов, а рынок труда остаётся сильным, устойчивый рост повышает вероятность мягкой посадки, при которой инфляция возвращается близко к целевому показателю Федеральной резервной системы в 2% без рецессии.

Кроме того, в статье написано, что экономика росла более чем на 2% за последний год после небольшого спада в начале 2022 года, а также что этот рост примерно соответствовал темпам за десятилетие.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал