СберБанк

+89540р за неделю с 11 по 15/04. Компании из списка коротких сообщений.

- 16 апреля 2016, 20:13

- |

*результаты приведены при расчете риска в одной сделке в размере 10 000руб

Наиболее прибыльны оказались

Роснефти, Распадская, Сбербанк, МТС, Газпром

Из списка ниже не закрыта позиция по Сбербанку. По остальным сраболали трейлинг-стоп ордера.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Технический анализ Si и акции Сбербанка 15.04.2016

- 16 апреля 2016, 00:15

- |

- после первого часа торгов, сформировался локальный минимум из 2х внутренних свечей пробитых вверх (свечные модели);

- цена проторговалась в рамках диапазона (зеленые линии), так и не пробив его.

Техническая картина по акциям Сбербанка выглядит так:

( Читать дальше )

При снижении инфляции до 4% к 2017 году целевая цена Сбербанка будет повышена на 9%

- 15 апреля 2016, 14:43

- |

Главным риском, мешающим достижению инфляции в 4%, являются высокие инфляционные ожидания, заявила вчера первый зампред ЦБ Ксения Юдаева. Высокие инфляционные ожидания, по её словам, мешают снижению ключевой ставки.

specialsituations.net/low-inflation-gives-9-percent/

Само по себе снижение ключевой ставки на 1 п.п. на ближайшем заседании слабо повлияет на целевую цену Сбербанка, так как доля средств ЦБ в его пассивах значительно снизилась, а стоимость депозитов снижается несмотря на сохранение ключевой ставки на уровне 11%.

Однако, снижение инфляции в соответствии со сценарием ЦБ — то есть до 4% уже в 2017 году — и соответствующее снижение ключевой ставки способны оживить рост кредитования. В этом случае целевая цена Сбербанка вырастет до 135,4 руб за акцию.

Решение о повышении целевой цены Сбербанка в связи с пересмотром прогноза по рынку кредитования нами будет принято в случае появления серьезных предпосылок к смягчению денежно-кредитной политики ЦБ.

Сбербанк

- 15 апреля 2016, 12:32

- |

— Хочу отдать дань уважения медведям. Яйца стальные почти у всех, почему? потому что основная масса шортов была заперта ещё в диапазоне 9800-11000, и они до сих пор в игре, никаких выносов по стопам и т.д. пока не происходит. И до сегодня по дням набор шортов увеличивается.

-Этот рост к 120 рублям был необычным по своему «характеру». (Кто годами наблюдает за конкретным инструментом тот меня поймёт).

Я соглашусь с инфо, что действительно нерезиденты-фонды (скорее USA) «немножечко» вложились в бумажку, для них немножечко, а у вас в итоге +15 р. к акции :).

-Но что мы получили в итоге? :). Будут ли покупать далее нерезиденты, пока что не понятно, наши уже всё продали по самые не могу и продолжают добавлять шорты по чуть-чуть ещё :).

( Читать дальше )

Идея продажи спреда Сбер об. vs Сбер пр.

- 15 апреля 2016, 11:32

- |

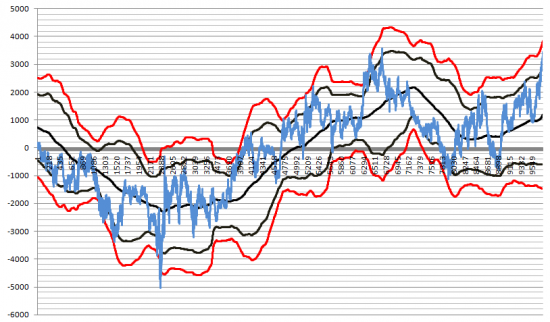

Предлагаю идею продажи фьючерсов на обыкновенные акции Сбербанки и покупки префов в пропорции 3 к 4. На нынешней эйфории обычку задрали настолько сильно, что спрэд перешёл уже за два стандартных отклонения от средней и подбирается к третьему.

Не думаю, что такая ситуация продлится долго, поскольку корреляция между двумя инструментами составляет 95%.

Ниже представлен часовой график спрэда с начала января 2012 года. За основу взята средняя за 100 баров (примерно 7 торговых дней).

Чёрные линии — скользящая средняя и 2 стандартных отклонения;

Красные линии — 3 стандартных отклонения;

Синяя линия — график спрэда.

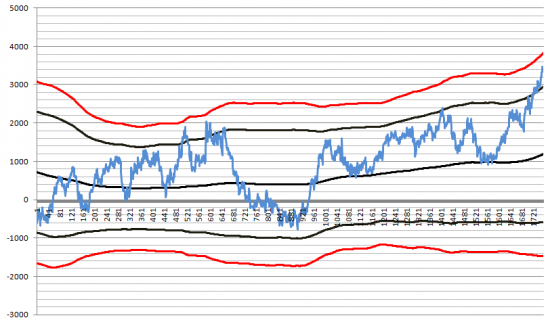

А ниже этот же график, но за последние полгода.

( Читать дальше )

Портфель акций, обыгрывающий индекс.

- 15 апреля 2016, 10:51

- |

В общем, ближе к делу. Сформированный на начало апреля портфель акций оказался почти идеальным для обгона индекса, позволяющий отрабатывать как нефтяной тренд, так и очевидное отставание динамики рубля от динамики нефти. Почему почти? Потому что там нет металлургов, которые появлялись в портфеле чисто в спекулятивных целях, хотя теперь есть доля сожаления по НЛМК и Северстали, потому как они появлялись в этом портфеле начиная с 58 и 398, но ничего, как говориться всей прибыли не заработать)

Какие должны быть требование к хорошему набору акций?

Во-первых, он должен иметь пассивную устойчивость, т.е. при вашем отсутствии в худшем варианте падать намного меньше рынка, но за счёт этого и расти не так сильно приросте рынка, обгоняя его за счёт устойчивости.

Во-вторых, активные спекуляции внутри дня акциями, заложенными в портфеле, должны позволять в спокойном режиме обгонять рынок.

( Читать дальше )

Новые уровни для следящих стоп-ордеров (смс-сигналы) СБЕРБАНК, МЕГАФОН, БАШНЕФТЬ

- 15 апреля 2016, 08:50

- |

Эксдивидендные даты

- 14 апреля 2016, 16:49

- |

МТС закрыт +6,38%, Сбербанк перенос трейлинг-стоп

- 14 апреля 2016, 16:07

- |

Сбербанк планируется передвижение стоп-приказа до уровня 117 в конце дня, решение о точном новом уровне будет принято после закрытия сессии.

PS О смс оповещении подробнее ЗДЕСЬ

За некоторыми следящими стоп-ордерами можно наблюдать на Смарт-Лаб в разделе Сигналы, а также в твиттере и ВКонтакте

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал