SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Связной

Давно в облигациях такого не видел! Связному учиться надо на Судострое ;)

- 27 января 2015, 20:21

- |

Если верить глазам своим и сайту http://moex.com/ru/issue.aspx?board=EQOB&code=RU000A0JU7G6

Последние сделки проходили на 14,89%, по сути пулетка конечно, вероятность, что Судостроительный выживет не более нескольких процентов, но, если произойдет санация, заработок с одной бумаги ни Max Trader, Tatarin30 не снились ;) Хотя торговля произошла всего на сумму чуть больше 800 тыс рублей, не понятно, в последние минуты инсайдеры брали или просто как в казино народ тарился?

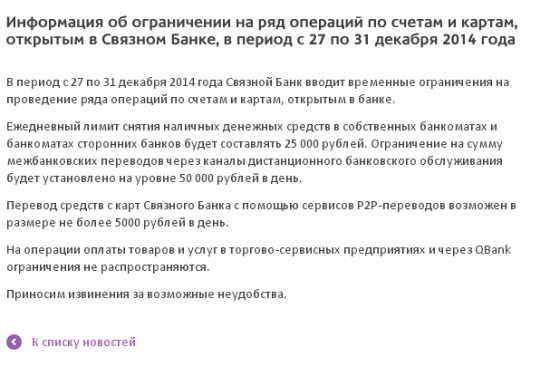

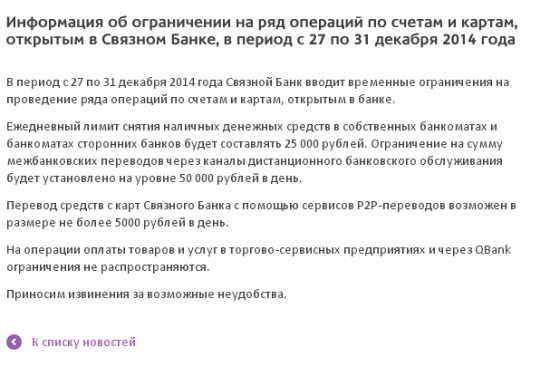

Если у банка все же лицензию отберут, то есть на что Связному посмотреть, судя по всему, там дела тоже все хуже и хуже день ото дня, пресс релиз Связного гласит:

ти действия производятся в рамках мероприятий по повышению эффективности бизнеса, отмечается в пресс-релизе.

«В текущей рыночной ситуации все банки думают над максимально возможным сокращением издержек. Для нас одним из очевидных способов значительно снизить расходы является закрытие сети собственных отделений: мы перестанем тратить деньги на аренду помещений, персонал, работающий в офисах, поддержку бизнес-процессов, сопровождающих работу отделений», — цитирует пресс-релиз председателя правления Связного банка Евгения Давыдовича.

( Читать дальше )

Последние сделки проходили на 14,89%, по сути пулетка конечно, вероятность, что Судостроительный выживет не более нескольких процентов, но, если произойдет санация, заработок с одной бумаги ни Max Trader, Tatarin30 не снились ;) Хотя торговля произошла всего на сумму чуть больше 800 тыс рублей, не понятно, в последние минуты инсайдеры брали или просто как в казино народ тарился?

Если у банка все же лицензию отберут, то есть на что Связному посмотреть, судя по всему, там дела тоже все хуже и хуже день ото дня, пресс релиз Связного гласит:

ти действия производятся в рамках мероприятий по повышению эффективности бизнеса, отмечается в пресс-релизе.

«В текущей рыночной ситуации все банки думают над максимально возможным сокращением издержек. Для нас одним из очевидных способов значительно снизить расходы является закрытие сети собственных отделений: мы перестанем тратить деньги на аренду помещений, персонал, работающий в офисах, поддержку бизнес-процессов, сопровождающих работу отделений», — цитирует пресс-релиз председателя правления Связного банка Евгения Давыдовича.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Сделки Часть 4. Сотовые

- 10 января 2015, 16:13

- |

Ещё, какое-то время назад, я наблюдал большое количестов магазинов продажи сотовых телефонов. Название всех уже не вспомнишь, но, они были на каждом шагу. Везде красовались яркие краски магазинов, выбор был огромный и конкуренция хорошая, но выжили не все. Фактически если мы берём именно продажи техники и в основе которого лежат сотовые телефоны, то имеем всего два крупных игрока, это Связной и Евросеть. Всё, остальные либо от оператора(МТС, Билайн, Мегафон, где зачастую выбор скудный и непонятный) либо от самих производителей ( Sony, Apple и др) есть ещё вариант делать заказ в интернете, но мы поговорим сейчас именно об игроках рынка продажи, которые занимают максимальную долю рынка. Все остальные либо обанкротились, либо ушли пока не поздно...

( Читать дальше )

( Читать дальше )

Бэнкинг по-русски: Банк Связной - масштаб бедствия ???

- 29 декабря 2014, 01:21

- |

Всем доброй ночи!

Зашел перед сном на пару форумов и вижу народ судачит о проблемах банка Связной, возникших в эти выходные.

Исходник тут

При этом пресс-секретарь обратил внимание, что клиенты банка могут испытывать затруднения в получении наличных при использовании банкоматов сторонних банков

Ибо сам никаким боком к нему отношения не имею, задал пару вопросов знающим людям и в итоге человечек, как щас модно выражаться, "Знающий, человека близкого к КБН" маякнул мол, и вправду дыра в балансе по оценкам ЦБ от 15 до 23 млрд...

Ну думаю, нормально ребята бухнули, завтра спрошу с утреца — и на тебе и вправду сторонний эквайринг (райфа и сбера) плюется связным — ради прикола попробовали в макдачке и на БиПишке..

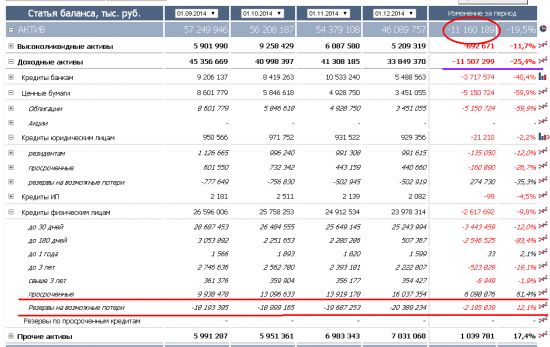

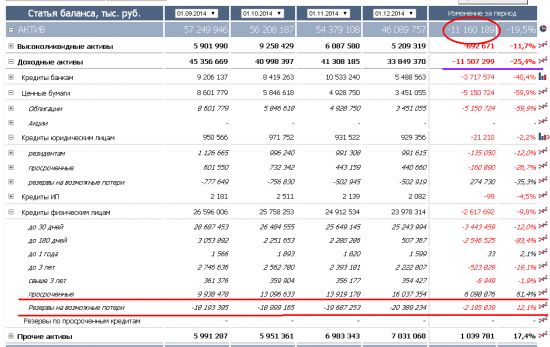

Теперь открыл циферки, а они у нас к сожалению тока на 01.12:

Актив:

( Читать дальше )

Зашел перед сном на пару форумов и вижу народ судачит о проблемах банка Связной, возникших в эти выходные.

Исходник тут

При этом пресс-секретарь обратил внимание, что клиенты банка могут испытывать затруднения в получении наличных при использовании банкоматов сторонних банков

Ибо сам никаким боком к нему отношения не имею, задал пару вопросов знающим людям и в итоге человечек, как щас модно выражаться, "Знающий, человека близкого к КБН" маякнул мол, и вправду дыра в балансе по оценкам ЦБ от 15 до 23 млрд...

Ну думаю, нормально ребята бухнули, завтра спрошу с утреца — и на тебе и вправду сторонний эквайринг (райфа и сбера) плюется связным — ради прикола попробовали в макдачке и на БиПишке..

Теперь открыл циферки, а они у нас к сожалению тока на 01.12:

Актив:

( Читать дальше )

Когда есть цель, твердое намерение что-то сделать и упорство, то появляются и партнеры, и деньги, и сотрудники, и люди. Все это мистическим образом вас находит

- 17 ноября 2014, 10:10

- |

История «Связного» от первого лица. Интервью в «Ведомостях». Обязательно к прочтению!

как «порвали» Связной хронология:

всё началось с этой статьи:

«Связной» уходит кредиторам

потом поставщики были включены:Поставщики «Связного» попросили оплату товара вперед

Финал и занавес

«ОНЭКСИМ» и «Благосостояние» получили контроль над «Связным»

P.S.: у Талеба читал что нужно читать, изучать не только саксесс-стори…

как «порвали» Связной хронология:

всё началось с этой статьи:

«Связной» уходит кредиторам

потом поставщики были включены:Поставщики «Связного» попросили оплату товара вперед

Финал и занавес

«ОНЭКСИМ» и «Благосостояние» получили контроль над «Связным»

P.S.: у Талеба читал что нужно читать, изучать не только саксесс-стори…

Кому хочется 90% за 9 месяцев?

- 12 ноября 2014, 21:13

- |

Вода в которую я вхожу дважды.

Облигации Связной Б1

У инвесторов короткая память. Сто раз в этом убеждался.

В этом году зимой облигации банка Связной уже проваливались до 80% от номинала и на этом можно было заработать, после того как акционеры в мае объявили о выкупе облигаций с рынка по 90%. Сейчас по сути ситуация повторяется, но с еще большим размахом.

Вот моя запись об этом в конце мая http://smart-lab.ru/blog/184953.php

Опять в СМИ появилась информация о вмешательстве М.Прохорова. Напомню, что зимой котировки проваливались на новостях об его отказе от покупки проблемного банка. Сейчас идет падение на новостях о том, что Прохоров хочет банкротить банк Связной.

Да, ситуация у банка непростая, да, бизнес-модель высокорискована была, а теперь в условиях сдувания потребкредитования и вовсе всем страшно стало.

Но, вспомним кто такой М. Ноготков, и чем он владеет:

( Читать дальше )

Облигации Связной Б1

У инвесторов короткая память. Сто раз в этом убеждался.

В этом году зимой облигации банка Связной уже проваливались до 80% от номинала и на этом можно было заработать, после того как акционеры в мае объявили о выкупе облигаций с рынка по 90%. Сейчас по сути ситуация повторяется, но с еще большим размахом.

Вот моя запись об этом в конце мая http://smart-lab.ru/blog/184953.php

Опять в СМИ появилась информация о вмешательстве М.Прохорова. Напомню, что зимой котировки проваливались на новостях об его отказе от покупки проблемного банка. Сейчас идет падение на новостях о том, что Прохоров хочет банкротить банк Связной.

Да, ситуация у банка непростая, да, бизнес-модель высокорискована была, а теперь в условиях сдувания потребкредитования и вовсе всем страшно стало.

Но, вспомним кто такой М. Ноготков, и чем он владеет:

( Читать дальше )

По Связному, если кому интересно

- 10 ноября 2014, 14:10

- |

Банк может поменять владельца

Кредиторы Группы Связной направили уведомление о дефолте по долгу. Как сообщает сегодня «Коммерсант»,

в пятницу одна из компаний, входящих в Группу «ОНЭКСИМ», направила Максиму Ноготкову, владельцу ГК Связной,

уведомление о дефолте по долгу. Речь идет о сумме задолженности приблизительно в 560 млн долл., которая

распределена, помимо ОНЭКСИМа, между тремя банками – Промсвязьбанком, МКБ и Сбербанком. Залогом по данным

кредитам выступают акции кипрской Trellas Enterprises Limited, через которую осуществляется владение всеми активами

Максима Ноготкова. В число этих активов входят салоны сотовой связи Связной, Связной Банк, онлайн-ритейлер Enter,

сеть ювелирных салонов Pandora и др. Задолженность группы перед каждым кредитором в отдельности неизвестна,

однако из прежних сообщений в прессе можно сделать вывод, что крупнейшим кредитором может быть Группа

ОНЕКСИМ. Соответственно, ей и может достаться наиболее ценный актив, которым, без сомнения, является сеть салонов

сотовой связи. Самым вероятным вариантом решения проблемы является погашение задолженности за счет передачи

кредиторам долей в перечисленных активах, поскольку рефинансирование задолженности в текущих условиях видится

нам практически невозможным.

Позиции ликвидности Связного Банка вполне прочные, несмотря на очень плохое качество активов. Связной

Банк, очевидно, является наиболее проблемным активом группы. Согласно отчетности по МСФО за 1 п/г 2014 г., доля

просроченных кредитов составляла 41% при коэффициенте покрытия на уровне 97%. С начала этого года динамика

была явно негативной – доля плохих кредитов увеличилась на 10,8 п.п. по сравнению с 1 января 2014 г. При этом

Связной Банк и далеко не обладает избыточным капиталом, который сможет покрыть возможные убытки от неплатежей:

отношение Собственный капитал/Активы на 1 июля составляло лишь 7,3%. При таких показателях присоединить банк к

более крупной кредитной организации из находящихся под контролем кредиторов (Банк Ренессанс Кредит, сами

Сбербанк, МКБ, Промсвязьбанк) не представляется возможным. По информации «Коммерсанта», рассматривается

вариант привлечения крупного санатора – НПФ «Благосостояние». Для кредиторов Связного Банка вопрос нового

собственника будет ключевым, поскольку в настоящий момент, несмотря на очень высокую просрочку, позиции

ликвидности банка выглядят очень прочными: на 1 октября банк обладал запасом денежных средств в размере 1,3 млрд

руб., а также депозитами в ЦБ на сумму 5,0 млрд руб. Дополнительными источниками ликвидности являлись ценные

бумаги в размере 5,8 млрд руб., которые практически в полном объеме можно использовать в качестве залога по

операциям РЕПО (все они на отчетную дату были свободны от залога). При этом задолженность банка по выпущенными

ценным бумагам была в разы меньше – 1,1 млрд руб.

Котировки будут зависеть от развития событий вокруг банка. Выпуск облигаций СвязнойБ-01 (YTM 37,94%)

котируется на уровне 85,9% от номинала и мог бы стать неплохой инвестицией для удержания до погашения через 8,8

мес., учитывая сильные ликвидные позиции банка. Однако с учетом неопределенности относительно его дальнейшей

судьбы, в ближайшие дни котировки могут оказаться под давлением.

Уралсиб

Кредиторы Группы Связной направили уведомление о дефолте по долгу. Как сообщает сегодня «Коммерсант»,

в пятницу одна из компаний, входящих в Группу «ОНЭКСИМ», направила Максиму Ноготкову, владельцу ГК Связной,

уведомление о дефолте по долгу. Речь идет о сумме задолженности приблизительно в 560 млн долл., которая

распределена, помимо ОНЭКСИМа, между тремя банками – Промсвязьбанком, МКБ и Сбербанком. Залогом по данным

кредитам выступают акции кипрской Trellas Enterprises Limited, через которую осуществляется владение всеми активами

Максима Ноготкова. В число этих активов входят салоны сотовой связи Связной, Связной Банк, онлайн-ритейлер Enter,

сеть ювелирных салонов Pandora и др. Задолженность группы перед каждым кредитором в отдельности неизвестна,

однако из прежних сообщений в прессе можно сделать вывод, что крупнейшим кредитором может быть Группа

ОНЕКСИМ. Соответственно, ей и может достаться наиболее ценный актив, которым, без сомнения, является сеть салонов

сотовой связи. Самым вероятным вариантом решения проблемы является погашение задолженности за счет передачи

кредиторам долей в перечисленных активах, поскольку рефинансирование задолженности в текущих условиях видится

нам практически невозможным.

Позиции ликвидности Связного Банка вполне прочные, несмотря на очень плохое качество активов. Связной

Банк, очевидно, является наиболее проблемным активом группы. Согласно отчетности по МСФО за 1 п/г 2014 г., доля

просроченных кредитов составляла 41% при коэффициенте покрытия на уровне 97%. С начала этого года динамика

была явно негативной – доля плохих кредитов увеличилась на 10,8 п.п. по сравнению с 1 января 2014 г. При этом

Связной Банк и далеко не обладает избыточным капиталом, который сможет покрыть возможные убытки от неплатежей:

отношение Собственный капитал/Активы на 1 июля составляло лишь 7,3%. При таких показателях присоединить банк к

более крупной кредитной организации из находящихся под контролем кредиторов (Банк Ренессанс Кредит, сами

Сбербанк, МКБ, Промсвязьбанк) не представляется возможным. По информации «Коммерсанта», рассматривается

вариант привлечения крупного санатора – НПФ «Благосостояние». Для кредиторов Связного Банка вопрос нового

собственника будет ключевым, поскольку в настоящий момент, несмотря на очень высокую просрочку, позиции

ликвидности банка выглядят очень прочными: на 1 октября банк обладал запасом денежных средств в размере 1,3 млрд

руб., а также депозитами в ЦБ на сумму 5,0 млрд руб. Дополнительными источниками ликвидности являлись ценные

бумаги в размере 5,8 млрд руб., которые практически в полном объеме можно использовать в качестве залога по

операциям РЕПО (все они на отчетную дату были свободны от залога). При этом задолженность банка по выпущенными

ценным бумагам была в разы меньше – 1,1 млрд руб.

Котировки будут зависеть от развития событий вокруг банка. Выпуск облигаций СвязнойБ-01 (YTM 37,94%)

котируется на уровне 85,9% от номинала и мог бы стать неплохой инвестицией для удержания до погашения через 8,8

мес., учитывая сильные ликвидные позиции банка. Однако с учетом неопределенности относительно его дальнейшей

судьбы, в ближайшие дни котировки могут оказаться под давлением.

Уралсиб

Дефолт "Связного"

- 10 ноября 2014, 10:04

- |

ОНЭКСИМ уведомил группу компаний Связной о дефолте

Основной владелец ГК «Связной» Максим Ноготков рискует расстаться с бизнесом уже на этой неделе. По информации ***, в пятницу ему было направлено уведомление о дефолте по долгу, залогом по которому выступает контрольный пакет акций холдинговой компании группы. Кредиторы «Связного», среди которых группа ОНЭКСИМ, рассмотрят варианты обмена активов ГК «Связной» на погашение ее долгов, попытавшись, возможно, задействовать механизм санации одноименного банка. На газету вроде нельзя ссылку давать, но гуглом подробности найти можноМТС хочет купить Связного

- 16 сентября 2014, 11:44

- |

top.rbc.ru/economics/15/09/2014/949200.shtml#xtor=AL-[internal_traffic]--[rbc.ru]-[favorites_body]-[item_2]

бонды связнгого еще несут 20 годовых

бонды связнгого еще несут 20 годовых

"ФАС получила заявку МТС на покупку «Связного»" - АФК Система вышла на охоту за активам

- 15 сентября 2014, 21:49

- |

Конечно, это не указывает на то, что стороны пришли к решению и сделка совершится. В то же время, вполне допускаю, все эти переговоры начинаются на кулисами и важный аспект в этом — жизнь актива после сделки. Максим Ноготков — основной владелец Группы Связной хороший руководитель и выстроил лидера сотового ритейлера, это нереально крутая и сложная задача. У меня складывается впечатление что он был бы рад решить финансовые вопросы со Связным и одноименным банком, и заниматься комфортно другими своими проектам. Поскольку считаю управленцев в АФК Системе и МТС толковыми, а Ноготкова разумным, сделка достаточно вероятно произойдет, на каких условиях — для меня сейчас особо не важно.

Как эту информацию сейчас можно использовать? У Связного Банка выпущены облигации, насколько я понял, доходность из-за дисконта доходит до 19-20%

Почему считаю стороны договорятся о чем либо — АФК Система заинтересована в развитии, а это значит, развитии своих активов, МТС крутые ребята и смогут придумать как новый актив использовать с финансовой пользой.

( Читать дальше )

Как эту информацию сейчас можно использовать? У Связного Банка выпущены облигации, насколько я понял, доходность из-за дисконта доходит до 19-20%

Почему считаю стороны договорятся о чем либо — АФК Система заинтересована в развитии, а это значит, развитии своих активов, МТС крутые ребята и смогут придумать как новый актив использовать с финансовой пользой.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал