Сегежа

Пять акций, которые могут неприятно удивить инвесторов в 2025 году

- 26 декабря 2024, 16:24

- |

С мая по декабрь текущего года Индекс МосБиржи потерял более 30%. В следующем году мы ждём его восстановления. Рассказываем об акциях, которые могут преподнести негативный сюрприз инвесторам и при реализации ряда сценариев выглядеть хуже рынка.

В этом году Индекс МосБиржи снижался более полугода, это один из самых продолжительных периодов падения в истории российского фондового рынка. Основные причины — жёсткая денежно-кредитная политика ЦБ РФ и сохраняющиеся геополитические риски — продолжат оказывать давление и в следующем году.

Рассмотрим бумаги, котировки которых при реализации дополнительных потенциальных рисков могут значительно снизиться. В то же время стоит отметить, что наступление этих событий не предопределено.

Ранее мы рассказывали об акциях, которые при наступлении определённых корпоративных событий могли бы преподнести позитивный сюрприз инвесторам.

АЛРОСА

Выручка по итогам I полугодия 2024 года упала на 5%, до 179 млрд руб. из-за снижения цен на алмазы. Прибыль за этот период снизилась на 34%, до 36,6 млрд руб. При этом свободный денежный поток (FCF), являющийся базой для расчёта дивидендов, вырос на 95% и составил 38 млрд руб.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 2 )

❌ АФК Система. Долг продолжает расти, когда ждать обещанные IPO?

- 12 декабря 2024, 11:17

- |

Дорогие подписчики, в сегодняшнем обзоре хотел бы рассмотреть финансовые результаты российского инвестиционного холдинга АФК Системы, который недавно отчитался за III квартал 2024 года. В этом материале также взглянем на результаты дочерних компаний, IPO которых, вероятно, увидим уже в 2025 году. А теперь к ключевым показателям:

— Выручка: 313,3 млрд руб (+12,9% г/г)

— OIBDA: 84,3 млрд руб (+5,4% г/г)

— Чистый убыток: 2,6 млрд руб (против прибыли 4,3 млрд руб. г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 В третьем квартале АФК Система продемонстрировала положительную динамику по выручке и OIBDA, которые скромно подросли на 12,9% и 5,4% г/г, что во многом обусловлено хорошими результатами непубличных активов.

❗️ Из-за высоких процентных расходов холдинг получил чистый убыток в размере 2,6 млрд руб. Консолидированный долг по итогам 9 месяцев вырос на 12,1% г/г — до 1 355,2 млрд руб, а чистый долг корпоративного центра в 3К2024 составил 288,7 млрд руб, увеличившись на 12,6% г/г:

( Читать дальше )

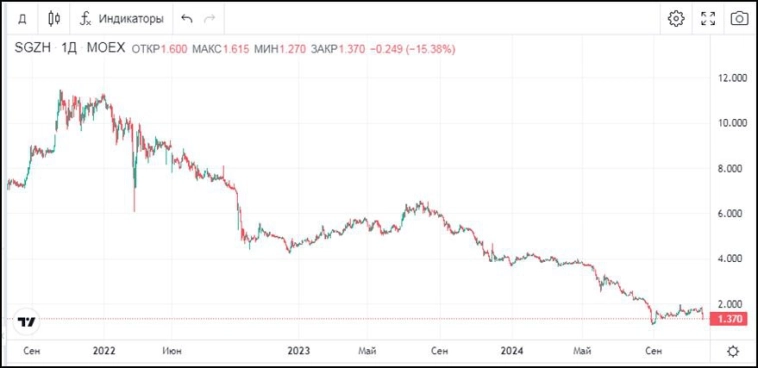

🌲 Неужели акции Сегежи могут уйти еще ниже?

- 04 декабря 2024, 20:35

- |

В целом, все риски в лице высоких процентных ставок и не самой благоприятной рыночной конъюнктуры никуда не делись.

В целом, все риски в лице высоких процентных ставок и не самой благоприятной рыночной конъюнктуры никуда не делись.

🚫 Да и увеличение уставного капитала из-за допэмиссии ведет к размыванию долей акционеров в 4,6 раза.

Так что Сегежа — сейчас все тот же актив с высоченными рисками и брать её в долгосрочный портфель, даже по при текущих ценах не вариант.

Максимум, для кого подходят акции Сегежа — спекулянты или любители азартных игр, не более!

⚠️ А всем остальным я настоятельно рекомендую забывать про этот актив, как минимум, до реализации допки!

💡 И не стоит упускать из виду тот факт, что многие акции сейчас необоснованно недооценены относительно свой справедливой стоимости.

Так что в нашем tg канале я уже представил самые интересные активы от текущих уровней: t.me/+lfV9edQdtlAxOWZi

Присоединяйтесь, будем рады каждому ❤️

Голубые фишки на декабрь. Фавориты и аутсайдеры

- 04 декабря 2024, 15:43

- |

Рынок акций сейчас очень подвижен. За последний месяц он успел вырасти более чем на 8%, затем упасть почти на 13% и снова подняться. Подобрали акции, которые стоит покупать в таких условиях, и те, которые следует шортить.

Что происходит с рынком

Акции реагируют на два ключевых драйвера: ожидания изменения ключевой ставки ЦБ и внешние события (прежде всего, санкции), которые сопровождаются резкими колебаниями курса рубля против доллара и юаня.

В итоге можно видеть, что даже стабильные бумаги вроде Сбербанка (-2% за месяц) или ЛУКОЙЛа (-0,8%) показывают себя хуже Индекса МосБиржи (-1,4%) либо ушли в минус, хотя в первой половине месяца они опережали рынок.

Сейчас инвесторы пересматривают список своих фаворитов, делая поправку на новый валютный курс, прогнозную ставку и сезонные дивиденды. Учтём это в своих расчётах и составим топ-3 потенциально лучших и худших акций на декабрь.

Фавориты на декабрь

Держим фокус на бумаги, которые обогнали Индекс МосБиржи в ноябре, их мультипликаторы ниже, чем у конкурентов, и по ним преобладают позитивные рекомендации от аналитиков, согласно консенсус-прогнозу Интерфакса.

( Читать дальше )

Вечерний обзор рынков 📈

- 28 ноября 2024, 19:04

- |

Курсы валют ЦБ на 29 ноября:

💵 USD — ↗️ 109,5782

💶 EUR — ↗️ 116,1410

💴 CNY — ↘️ 14,6653

▫️ Индекс Мосбиржи по итогам основной торговой сессии прибавил 2,25%, составив 2 547,88 пункта.

▫️ Инфляция в РФ на 25 ноября. Недельная: 0,36% (0,37% н.р.), с начала года: 7,8% (7,41% н.р.), годовая: 8,78% (8,68% н.р.). 25 октября, в пресс-релизе сопровождавшем решение по ключевой ставке, Банк России ожидал инфляцию по итогам года в диапазоне 8-8,5% годовых, эти же значения были обозначены в информационно-аналитическом материале «Инфляционные ожидания и потребительские настроения». До конца года 5 недель, 0,7 «запасных» процента до верхней границы указанного диапазона и крайне нестабильный рубль.

▫️ Бюджет РФ за 9 мес. 2024 г. выполнен с профицитом в 580 млрд руб., «что было вызвано устойчивым ростом поступлений от несырьевых отраслей и нефтегазового сектора», — сообщил Михаил Мишустин на заседании в правительстве.

▫️ Добыча газа в РФ за 10 мес. 2024 г.: 578,2 млрд куб.м (+8,2% г/г), в октябре: 61,5 млрд куб. м. (+2,35% г/г), данные приводит «Коммерсантъ», ссылаясь на источники в Минэнерго. Основные драйверы роста – заполнение подземных хранилищ и спрос на внутреннем рынке.

( Читать дальше )

Что делать во время коррекции // Новый налог на Транснефть // Допэмиссия Сегежи

- 27 ноября 2024, 17:09

- |

Итоги недели на российском фондовом рынке за 19-26 ноября уже на моем Youtube-канале, приятного просмотра:

Рассказал, что покупал сегодня, так что смотрите до конца! 😉

ВК: vkvideo.ru/video-227935494_456239027

Друзья, поддержите видео на Youtube лайками и задавайте ваши вопросы в комментариях) 👍

Презентация к итогам недели вот тут: t.me/Vlad_pro_dengi/1349

Подпишитесь на мой канал, чтобы экономить время на аналитику фондового рынка РФ!

📊 Итоги недели на Мосбирже

- 22 ноября 2024, 22:08

- |

❗ Неделя для фондового рынка РФ вышла довольно яркая, портфели многих инвесторов окрасились в красный цвет, а индекс Мосбиржи за неделю снизился на 5% и достиг 2581 пунктов. Сегодня решил подвести итоги недели, и прокомментировать основные события, повлиявшие на рынок.

🌍 ГЕОПОЛИТИКА:

• США разрешили использовать дальнобойные ракеты вглубь территории. Казалось бы, вопрос был закрыт ещё пару месяцев назад, но администрация Байдена внезапно решила напоследок поднять уровень эскалации и усложнить жизнь Трампу в переговорах.

• Я не раз упоминал, что прогнозировать политику невозможно и не имеет смысла, но я не думаю, что ситуация с геополитикой резко ухудшится в ближайшее время. Кроме того, подобные панические продажи на рынке уже не раз были, и довольно быстро такие падения откупали. В любом случае, фундаментал большинства компаний остаётся прежним, а значит падение котировок на политических новостях – это отличный шанс докупить акции по более низким отметкам.

📈 ИНФЛЯЦИЯ:

( Читать дальше )

🪓Сегежа - вы это видели? -18% за 2 дня!

- 22 ноября 2024, 20:03

- |

Огромная допэмиссия пришла — это было ожидаемо, предупреждал вас об этом на прошлом взлете в середине октября.

Допку объявили на 101 млрд по цене 1,8р за акцию. Основной покупатель — АФК Система.

Это больно. У Сегежи долг в 141 млрд р, то есть даже после допки покрыть его не выйдет.

Только вот и у АФК большой долг, но свою дочку, конечно, нужно вытаскивать.

Больше разборов в моём телеграмм канале: t.me/+oWRmuhS0NiQ5NjJi

Какие инструменты выбрать в условиях нестабильности рынков

- 22 ноября 2024, 10:25

- |

В динамично меняющихся условиях на рынке инвесторам стоит действовать осмотрительно. Однако рекомендации, какой тактики придерживаться, могут быть разные: инвесторы предпочитают действовать наверняка, а трейдеры — выжимать максимум из представляющихся возможностей.

Сперва стоит определиться с риск-профилем. Что для вас важнее: сохранить имеющийся капитал или же рискнуть и попытаться кратно преумножить его? Исходя из этого следует выстраивать дальнейший план действий.

Мы уже приводили вариант того, как действовать на турбулентном рынке. Сейчас предлагаем рассмотреть, как можно отыграть этот фактор с позиции акций.

Первый на взлете

В условиях отсутствия ярко выраженной направленности рынка активным трейдерам можно применять тактику позиционной торговли: при подходе котировок к верхней границе боковика открывать сделку шорт, а если цена приближается к нижней границе коридора — вставать в лонг, зафиксировав хорошую прибыль по ранее открытым шортам.

Для торговли лучше подойдут бумаги с высокой бетой: здесь движения амплитуднее — заработать получится больше. В таблице как раз сделали подборку из десяти самых волатильных бумаг за последние 30 торговых дней. В сравнении с бенчмарком колебания в них в 3 раза сильнее.

( Читать дальше )

Сегежа и допэмиссия. Что дальше?

- 22 ноября 2024, 07:58

- |

Segezha Group — ведущий российский вертикально-интегрированный лесопромышленный холдинг с полным циклом лесозаготовки и переработки древесины.

В настоящее время компания имеет большую долговую нагрузку: на 30.09.24 общий объем чистого долга составил 143,5 млрд.р, чистый долг/EBITDA около 14х, свободный денежный поток остается отрицательным из-за убытков. Покрыть часть долга было решено за счет допэмиссии акций. Недавно стали известны параметры допэмиссии: компания намерена привлечь до 101 млрд р. с помощью размещения акций по 1,8 р. за штуку. В ходе допэмиссии часть акций выкупит мажоритарный акционер АФК Система.

В сентябре рейтинговое агентство «Эксперт РА» понизило рейтинг Сегежи до до уровня ruВВ+, прогноз по рейтингу развивающийся. Такой рейтинг был установлен в связи с ухудшением долговой и процентной нагрузок по сравнению с датой последнего пересмотра рейтинга, вызванных снижением показателя EBITDA группы на фоне общего спада в отрасли и ростом стоимости заемного финансирования.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал