Сланцевая нефть

Большинство нефтяных штатов Америки в рецессии

- 25 января 2017, 09:54

- |

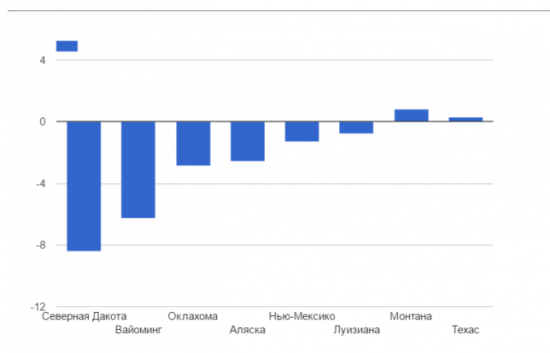

Рецессия прокатилась по нефтяным штатам Америки. Шесть из восьми штатов зафиксировали спад экономической активности по итогам 2016 г., передает USA Today.

Согласно отчету S&P Global Rating такие штаты, как Аляска, Луизиана, Нью-Мексико, Северная Дакота, Оклахома и Вайоминг скатись в рецессию и не помогли им даже восстанавливающиеся цены не нефть. Также в этом отчете говорится, что Техас и Монтана едва не вошли в этот список, сумев показать совсем небольшой рост.

Семь из восьми штатов находятся в нижней десятке по количеству созданных мест. Техасу удалось занять место по середине, он на 23-й строчке.

Более всего досталось Северной Дакоте, штат расцветал во время «нефтяной лихорадки» последних нескольких лет, однако ситуация в корне изменилась с обвалом котировок. За 2016 г. штат потерял 2,9% рабочих мест, а экономика рухнула на 8,4%, сообщается в обзоре S&P Global Ratings.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Нефтяные гиганты инвестируют миллиарды в сланцевые месторождения

- 18 января 2017, 14:22

- |

Крупнейшая в мире частная нефтяная компания Exxon Mobil скупает землю на сланцевом месторождении Permian. Гигант собирается заплатить до 6,6 млрд. долларов для удвоения своей ресурсной базы в этом бассейне.

Благодаря это сделке американская компания получит дополнительные 3,4 млрд. баррелей нефтяного эквивалента. Таким образом Exxon будет контролировать около 6 млрд. баррелей.

Напомним, что на сегодняшний день месторождение Permain является крупнейшим по объему добываемой на нем нефти — 46% от всей сланцевой нефти США. Согласно прогнозу Министерства энергетики Соединенных Штатов в январе 2017 г. среднесуточный объем извлекаемого из недр сырья составит 2,2 млн. баррелей.

Покупка Exxon Mobil окажется крупнейшей для корпорации с 2009 г. Сделка будет заключена с одной из богатейших семей Америки — Bass. Нефтяной гигант заплатит за нее собственными акциями в размере 5,6 млрд. долларов, остальной миллиард долларов будет выплачен семье в течение 2020 — 2032 гг.

Днем ранее о другой сделке заявила компания Nobel Energy, которая собирается приобрести Clayton Williams Energy за 2,7 млрд. долларов с целью увеличения площади по добыче сланцевой нефти.

( Читать дальше )

Добыча сланцевой нефти подскочила на 178 тыс. баррелей

- 17 января 2017, 23:19

- |

Министерство энергетики США удивило рынок в преддверии публикации данных о добыче странами ОПЕК. Ведомство пересмотрело свои показания по производству сланцевой нефти, увеличив их на 178 тыс. баррелей в день.

Теперь согласно данным министерства на долю сланцевых компаний приходится 4,75 млн. баррелей в сутки, к примеру публикации месячной давности ноябрьский объем производства составлял 4,57 млн. бочек.

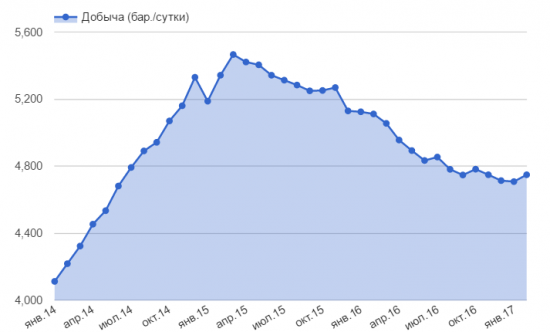

Согласно прогнозу в январе будет добыто 4,7 млн. бочек нефти — наихудший показатель с лета 2014 г., однако в феврале тенденция на снижение будет сломлена и производство подрастет на 40 тыс. баррелей.

Напомним, что сланцевые компании начали активно сокращать свою добычу после обвала на рынке нефти. Со своих максимумов производство упало на 758 тыс. бочек или на 14%. Таким образом, на долю нетрадиционных методов извлечения нефти из недр приходится 52% от общей добычи в США.

( Читать дальше )

Сланцевые компании столкнулись с новой проблемой

- 16 января 2017, 21:50

- |

Смогут ли сланцевые компании выдержать еще один вызов в этом году? После сражения за выживание из-за низких цен на нефть, компаниям предстоит решить еще одну проблему — увеличившаяся стоимости бурения.

Ростом активности сланцевых компаний не преминули воспользоваться организации, занимающиеся разработкой и бурением новых скважин. Это грозит истощением денежных запасов, накопленных нефтяниками в последние годы.

Напомним, что за последние несколько недель сланцевые компании нарастили число своих вышек более, чем на 90 единиц.

Теперь для того чтобы нанять опытную буровую команду, а вместе с ней и договориться с надежными поставщиками, в том числе и песка, который необходим при гидроразрыве пласта, компаниям этой зимой необходимо заплатить на 10-20% больше. Сланцевые компании могут столкнуться с еще более высокими ценами, в случае если котировки пойдут вверх, сообщает The Wall Street Journal.

Низкие цены на нефть сильно ударили по нефтесервисным компаниям, которые отчетливо дали понять своим партнерам, что как только спрос на их услуги восстановится, они повысят их стоимость. К примеру, такой гигант как Halliburton Co. сравнил переговоры с клиентами с дракой в баре.

( Читать дальше )

Почему сланцевая нефть обвалила рынок?

- 10 января 2017, 17:25

- |

Буквально за 3 года никому неизвестная сланцевая нефть превратилась в основную причину обвала котировок «черного золота». Если в начале 2011 г. в США добывалось около 1,7 млн. баррелей в сутки, то к середине 2014 г. уже 4,7 млн. баррелей, а в марте 2015 г. был установлен исторический рекорд объемом в 5,5 млн. баррелей.

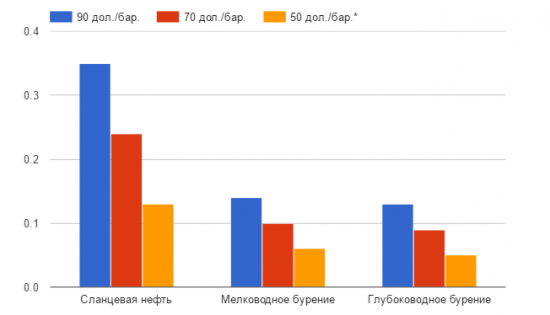

Добыча сланцевой нефти стала популярна благодаря своей быстрой отдаче, всего 2-4 года. К примеру, традиционное месторождение требует около 10 лет для возврата инвестиций, а глубоководное бурение 11-14.

Согласно расчетам Rystad Energy сланцевая добыча не имеет аналогов по норме прибыли. Так при стоимости сырья в 90 долларов за бочку, она составляет 35%, а при 70 долларах — 24%. Для сравнения, глубоководная норма составляет 13% и 9% соответственно. Если взять эти же пропорции, то получается, что при цене нефти в 50 долларов за бочку, норма прибыли для сланцевых компаний снижается до 13%.

( Читать дальше )

Себестоимость сланцевой нефти 35,4 дол./бар., передает Rystad Energy

- 30 декабря 2016, 20:30

- |

Компании по добыче сланцевой нефти готовятся увеличить свои бюджеты в 2017 г., сообщает агентство Reuters. Благодаря росту котировок на «черное золото» банки увеличили кредитные линии производителям впервые за два года.

Пока изменение лимитов небольшое, однако на фоне сокращения добычи по всему миру, сланцевая нефть может попытаться отвоевать часть потерянных позиций.

Согласно данным Raymond James компании Северной Америки намереваются увеличить свои капитальные затраты в 2017 г. на 30%. Такие организации, как Pioneer Natural Resourses, Diamondback Energy Inc и RSP Permian, также заявили об увеличении бюджета и добычи в следующем году.

Каждые шесть месяцев производители и банки пересматривают размер кредитных линий, исходя из доказанных запасов нефти и их стоимости. По итогам последнего раунда переговоров 34 компании увеличили свои лимиты на 5% или более, чем на 1,3 млрд. долларов, подсчитали в Reuters. А общая сумма кредита достигла 30,3 млрд. долларов, тогда как в конце весны 2016 г. находилась на уровне в 28,9 млрд. долларов.

( Читать дальше )

Сможет ли сланцевая нефть снова обвалить котировки?

- 27 декабря 2016, 15:18

- |

Рост нефтяных цен грозит мировому рынку увеличением добычи сланцевой нефти. Насколько существенна данная угроза?

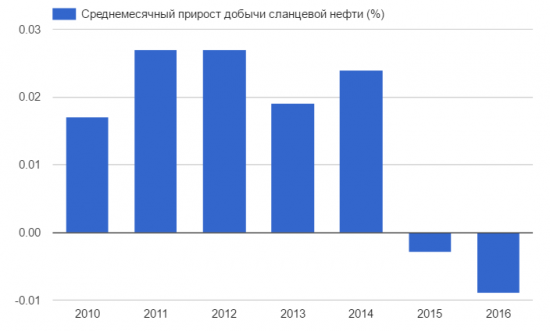

При благоприятной конъюнктуре на глобальном рынке «черного золота» в 2013 г. добыча сланцевой нефти росла в среднем на 1,9% в месяц и по 2,4% в 2014 г. Не стоит также забывать, что 2013 г. производство обеспечивали в среднем 1,4 тыс. вышки, а в 2014 г. — 1,5 тыс. Сейчас их в 3 раза меньше — 523 единицы.

Учитывая высокую неопределенность на рынке сырья, мы вряд ли увидим столь высокий объем прироста. Согласно сделке между членами ОПЕК и странами, не входящими в картель, в ближайшие полгода добыча нефти среди договорившихся сторон упадет на 1,8 млн. баррелей в сутки. Это по прогнозу Международного энергетического агентства приведет к дефициту «черного золота».

Даже если допустить, что благодаря более высоким ценам на энергоносители сланцевые компании резко активизируют свою добычу, то в первые 6 месяцев 2017 г. они смогут восполнить ушедшее предложение всего на 600 тыс. баррелей.

( Читать дальше )

Ветераны сланцевой добычи опасаются падения цен

- 22 декабря 2016, 11:22

- |

Добыча нефти, а вместе с ней и рост производственных мощностей, активизировались на месторождении Permian в штате Техас США. Согласно прогнозу Министерства США уровень извлекаемой из недр нефти в январе 2017 г. преодолеет 2,1 млн. баррелей в сутки. Таким образом, за год добыча «черного золота» в этом регионе увеличится на 200 тыс. бочек.

Также бросается в глаза и количество буровых установок, которое с мая текущего года выросло аж на 125 единиц. Активизировавшаяся деятельность в бассейне Permian пугает сторожил этого региона.

Осенью 2016 г. некоторые сланцевые компании заплатили более 40 тыс. долларов, за использование одного акра (4 тыс. кв. м.) земли под добычу. Столь высокой цены не было даже в период, когда нефть стоила выше 100 долларов за баррель.

Такие компании, как Pioneer Natural Resoursec Co. и Occidential Petroleum Corp., пояснили это тем, что на этом месторождении слои нефтеносной породы сложены друг на друга, а это позволяет добывать куда больше нефти.

Ветераны региона выражают свои опасения на этот счет. По их мнению, данная ситуация приведет к очередному всплеску, который в итоге закончится обвалом котировок. На их памяти произошло уже три таких случая: в 1980-х, в 2008 и в 2014. Последствия помнят все.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал