Совкомфлот

🔥800 человек онлайн на форуме акций Совкомфлота в первый час торгов после IPO (-10%)

- 07 октября 2020, 10:48

- |

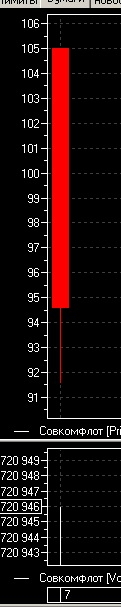

Совкомфлот: менее чем за час первого дня торгов акции упали уже на 10% от цены IPO.

На нашем форуме акций Совкомфлота сидит почти 800 человек.

https://smart-lab.ru/chat/?x=2293

Стакан:

- комментировать

- ★1

- Комментарии ( 30 )

Совкомфлот - в рамках IPO было размещено 17,2% акций

- 07 октября 2020, 10:36

- |

Доля государства в капитале «Совкомфлота» останется на уровне 82,8%.

Олег Вьюгин, председатель Наблюдательного совета Московской биржи:

Появление нового эмитента – возможность большей диверсификации портфеля российских инвесторов, включающих почти семь миллионов частных лиц. Они обеспечили 15% спроса на акции «Совкомфлота», что стало рекордной долей в истории российских публичных размещений.

Согласно информации ВТБ Капитал,

характерной особенностью именно этого IPO стало активное участие розничных инвесторов, на долю которых пришлось около 15% спроса. Географически спрос распределился примерно поровну между российскими и иностранными инвесторами. Среди иностранных инвесторов, по его словам, преобладали инвестиционные фонды из Великобритании. Источник

сообщение

Совкомфлот - СД определил цену IPO в 105 руб

- 07 октября 2020, 09:58

- |

По вопросу «Об определении цены размещения акций ПАО «Совкомфлот».

1. Определить цену размещения дополнительно размещаемых обыкновенных акций (регистрационный номер дополнительного выпуска № 1-01-10613-А от 22.11.2018) в размере 105 рублей за каждую дополнительно размещаемую обыкновенную акцию ПАО «Совкомфлот».

2.3. Дата проведения заседания совета директоров эмитента, на котором приняты соответствующие решения: 6 октября 2020 года (время окончания заседания: 20 часов 40 минут по московскому времени).

сообщение

Совкомфлот - порядок размещения ценных бумаг и период сбора заявок

- 06 октября 2020, 20:22

- |

1) Определить в качестве даты начала размещения Акций 7 октября 2020 года.

2) Определить, что Акции размещаются по открытой подписке без привлечения организатора торговли путем сбора заявок (оферт о приобретении Акций) и направления брокером от имени и по поручению Эмитента ответов (акцептов) о принятии заявок (оферт о приобретении Акций) в порядке, установленном Решением о дополнительном выпуске Акций.

3) Определить Акционерное общество ВТБ Капитал (ОГРН 1067746393780) в качестве брокера, уполномоченного на сбор заявок (оферт о приобретении Акций) и направления брокером от имени и по поручению Эмитента ответов (акцептов) о принятии заявок (оферт о приобретении Акций) (организацией, оказывающей ПАО «Совкомфлот» услуги по размещению Акций).

( Читать дальше )

Совкомфлот - ориентир по цене IPO 105 руб

- 06 октября 2020, 14:00

- |

«Финальный ориентир цены IPO „Совкомфлота“ — 105 рублей за акцию»

Совкомфлот во вторник завершает сбор заявок инвесторов на акции в рамках первичного размещения.

источник

Совкомфлот (коротко)

- 06 октября 2020, 11:21

- |

Совкомфлот — крупнейшая судоходная компания России, один из мировых лидеров в сфере морской транспортировки углеводородов, а также обслуживания шельфовой разведки и добычи нефти и газа.

Структура акционеров(с учетом IPO):

75% — Российская федерация

25% — акции в свободном обращении

Количество судов: 147

Суммарный дедвейт: 12.9 млн.т.

Средний возраст судов: 10.8 лет

Ключевые клиенты: российские и зарубежные нефтегазовые компании — газпром, лукойл, новатэк, shell, exonmobil и др.

Компания защищена от девальвации: выручка полностью номинирована в долл.США.

Бизнес высокомаржинален: Ebitda margin с 2011 по 2019гг. ~40%

Хороший Payout: 50% прибыли мсфо

Умеренная див.доходность: за 2020г планируется выплата $225 млн.(6.69р./акция), див.доходность 5.7%- 6.4%

Компания оценена справедливо: диапазон размещения в 105-117р. за акцию Совкофлота подразумевает оценку по EV/Ebitda ~5.5, что является справедливым уровнем и не предполагает значительного апсайда. Особых причин для активного участия в IPO нет.

💡Совкомфлот зарабатывает при любой цене на нефть: несмотря на высокую ориентированность на нефтегазовый сектор, доходы компании последние годы практически ни как не коррелировали с ценой нефти(график)

Ждем итогов размещения и старта торгов на этой неделе.

Вопрос: участвовать ли в IPO Совкомфлот?

- 02 октября 2020, 13:45

- |

Моё мнение: нет (даже не глядя в отчетность). Почему?

а) — это гос. компания (а бизнес + государство = shit)

б) — это не инновационная компания (где тут возможность для роста в иксы?)

Думаю, дальнейшие комментарии излишни. Я бы не участвовал. Это, однако, не исключает возможности некоторого спайка (роста цен) в первые дни после IPO.

А вы будете участвовать в этом IPO?

——— update———

Посмотрел отчетность:

— выручка растёт жалкими темпами (максимум 10% в год)

— дивиденды нестабильны.

— в 2017 и 2018 компания получила убыток (хотя это давно действующий бизнес).

Спрос на нефть и российский газ сейчас падает… => спрос и на перевозки упадёт.

Не забывайте, что инвест. компании распишут вам компанию в каких угодно ярких красках, чтобы удачно провести IPO и заработать на этом. Иначе с ними потом не будут работать.

_______________

telegram:

renat_vv

moex-info

( Читать дальше )

«ФИНАМ» открыл прием заявок на участие в IPO «Совкомфлота»

- 01 октября 2020, 12:45

- |

Клиенты «ФИНАМа» смогут принять участие в самом громком IPO года на российском рынке — публичном размещении акций госкомпании «Совкомфлот», которое состоится 7 октября 2020 г. на Московской бирже. Подать заявку на покупку акций в ходе первичного публичного размещения крупнейшей в России судоходной госкомпании смогут, в том числе, и неквалифицированные инвесторы. Минимальная сумма поручения составляет 50 000 рублей, книга заявок будет закрыта 5 октября 2020 г. в 19:00.

«Совкомфлот» является одним из мировых лидеров в области морской транспортировки сжиженного газа, сырой нефти и нефтепродуктов, а также обслуживания и обеспечения морской добычи углеводородов. Компания участвует в обслуживании крупных энергетических проектов в России и за ее пределами. Собственный и зафрахтованный флот, специализирующийся на транспортировке углеводородов из районов со сложной ледовой обстановкой, включает 147 судов общим дедвейтом 12 741 762 тонны и средним возрастом 9 лет, при этом 80 судов имеют высокий ледовый класс.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал