Средневзвешенная цена

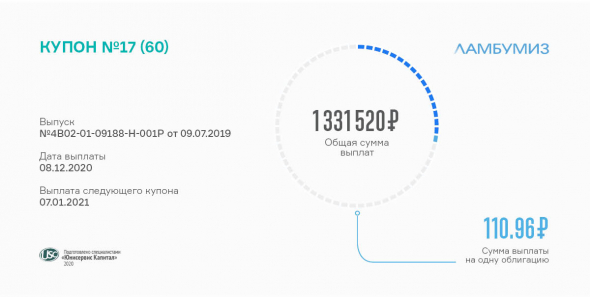

Выплачен доход за 17 купон по бондам ЗАО «Ламбумиз»

- 08 декабря 2020, 12:31

- |

Общая сумма, перечисленная для выплат облигационерам составляет 1 331 520 руб. на одну бумагу номинальной стоимостью 10 тыс. руб. приходится по 110,96 руб. ежемесячно.

Доход начисляется по ставке 13,5% годовых. Ставка переменная и может быть изменена во время ближайшей безотзывной плановой оферты, назначенной на 09.07.2021г.

Свой первый выпуск биржевых облигаций серии БО-П01 (RU000A100LE3) объемом 120 млн руб. компания разместила на Московской бирже в июле 2019г. сроком на 5 лет. Период обращения разбит на 60 купонов по 30 дней. Погашение будет проходить путем амортизационных выплат инвесторам по 25% от объема эмиссии каждые два месяца, начиная с января 2024 года (55 купон).

По итогам торгов в ноябре, объем сделок с участием облигаций ЗАО «Ламбумиз» составил 3,4 млн руб., что на 400 тыс. руб. меньше, чем в предыдущем месяце. Средневзвешенная цена опустилась на 0,33 п.п. и равняется 103,76% от номинала бумаг.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

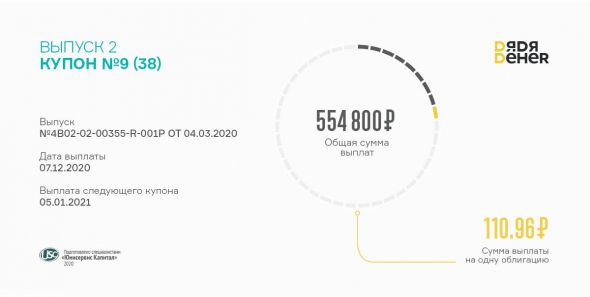

«Дядя Дёнер» выплатил 9 купон по 2 выпуску

- 07 декабря 2020, 14:36

- |

Для выпуска установлена фиксированная ставка 13,5% годовых. Объем выплат за весь выпуск — 554 800 руб., за одну облигацию номиналом 10 тысяч — 110,96 руб.

Очередная выплата пришлась на воскресенье, 6 декабря, в связи с чем была перенесена на следующий календарный рабочий день, понедельник, 7-е декабря.

Размещение 2-го выпуска облигаций (серия БО-П01, ISIN RU000A101HQ3) состоялось в марте этого года. Объем эмиссии составил 50 млн руб., срок обращения — 3 года и 2 месяца (38 купонных периодов). Несмотря на сложную ситуацию, связанную с эпидемией, уже на следующий день бумаги были выкуплены в полном объеме.

В ноябре бонды этой серии набрали объем в пределах 7,75 млн руб., примерно столько же, сколько и месяцем ранее. Средневзвешенная цена подскочила сразу на 2,07 п.п. и составила 109,39% от номинала бумаг.

В ноябре стало известно, что сеть быстрого питания «Дядя Дёнер» попала в список из 14 компаний, по которым Московская биржа будет рассчитывать индекс облигаций Сектора Роста. Подробнее в материале.

По бондам ООО «Сибстекло» выплачен 2 купон

- 04 декабря 2020, 12:22

- |

На одну облигацию номинальной стоимостью 10 тысяч рублей начислено по 102,74 руб. купонного дохода. Общая сумма купонных выплат за весь выпуск в этом месяце составляет 1 284 250 руб.

Доход облигационеров начисляется по ставке 12,5% годовых, зафиксированной на весь срок обращения бондов. Компания выпустила заем на 5 лет, разделенных на 60 купонных периодов по 30 дней. Начиная с 41-го купона начнется амортизационное погашение бумаг.

Также может быть осуществлено досрочное погашение облигаций по усмотрению эмитента в дату окончания 18-го, 30-го и 42-го купонных периодов.

Объем эмиссии составляет 125 млн руб. Размещение бумаг серии БО-П02 (RU000A1026R9) состоялось 5 октября 2020 года в течение одного дня.

Во время ноябрьских торгов за 20 активных дней облигации эмитента сформировали оборот в пределах 13,7 млн руб., в то время как за первый неполный месяц обращения зафиксированный объем составил 65,3 млн. Средневзвешенная цена продолжает активный рост и составляет по итогам ноября 103,45% (+2,23%).

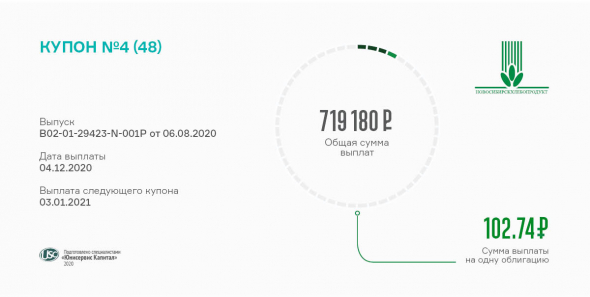

Инвесторам АО «НХП» выплачен 4-й купон

- 04 декабря 2020, 09:56

- |

Текущая ставка купонного вознаграждения, установленная на первый год обращения по выпуску серии П-01 (RU000A102036) составляет 12,5%.

В этом месяце для выплаты купона компания перечислила в НРД в пользу инвесторов 719 180 руб. из расчета 102,74 на одну облигацию номинальной стоимостью 10 тыс. руб.

Общий объем выпуска — 70 миллионов рублей. Установленный срок обращения — 4 года, поделенных на 48 купонных периодов продолжительностью 30 дней. Возможности досрочного погашения облигаций эмитентом не предусмотрено.

За прошлый месяц на Московской бирже объем торгов с участием облигаций АО «НХП» составил около 0,5 млн руб. Средневзвешенная цена при этом выросла довольно ощутимо — на 0,61 пункта и была зафиксирована на отметке 105,22% от номинала.

В ноябре появилась информация о том, что «Новосибирскхлебопродукт» принял решение о строительстве зернового терминала в Омской области, который будет использоваться для отгрузки зерна и масличных культур во Вьетнам, Японию, Индонезию, Южную Корею. В качестве проектировщика рассматривается ГК «АгроТехХолдинг». Подробности проекта пока не разглашаются.

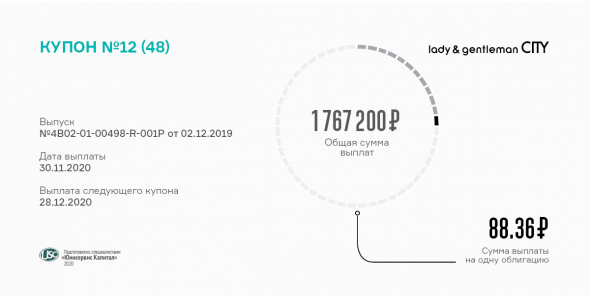

12 купон выплатил инвесторам «Трейд Менеджмент»

- 30 ноября 2020, 13:04

- |

Текущая ставка по выпуску установлена на уровне 10,75% годовых и начисляется ежемесячно. Сумма выплат составляет 88,36 руб. за одну облигацию, выпущенную в номинале 10 тысяч и 1 767 200 руб. за весь объем эмиссии.

Параметры выпуска: бумагам присвоена серия БО-П01 и ISIN-код RU000A1014V7, общий объем привлеченных инвестиций — 200 млн руб., срок обращения — 4 года или 48 купонных периодов. Начиная с 21-го купона компания начнет погашать заем, ежеквартально перечисляя инвесторам по 10% от номинала бумаг.

По условиям выпуска эмитент имеет право осуществить погашение досрочно во время плановых оферт, ближайшая из которых назначена на 23 ноября 2021 года.

В октябре объем сделок с участием бумаг сети брендовой одежды lady & gentleman CITY превысил 11 миллионов (+1 млн к сентябрю). Средневзвешенная цена поднялась еще на 1,02 пункта, но по-прежнему остается ниже номинальной и составляет 99,05%.

В условиях текущего кризиса компания намерена укреплять сотрудничество с поставщиками, расширять ассортимент и маркетинговые мероприятия для привлечения новых покупателей и оптимизировать расходы на аренду путем ведения переговоров с арендодателями.

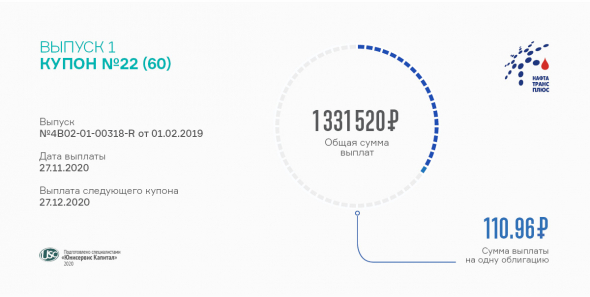

«Нафтатранс плюс» выплатил 22 купон по 1 выпуску

- 27 ноября 2020, 13:12

- |

Размер купона установлен на уровне 13,5% годовых. На одну облигацию номинальной стоимостью 10 тысяч приходится 110,96 руб. начислений. Сумма выплат за весь выпуск объемом 120 млн руб. составляет 1 331 520 руб.

Ставка купонного дохода переменная, установлена по 24 купон включительно (26.01.2021г.), и может быть изменена во время плановой оферты, которая назначена на февраль 2021 г.

Эмитент приступил к размещению выпуска серии БО-01 (RU000A100303) 6 февраля 2019г. Срок обращения облигационного займа — 5 лет или 60 купонных периодов по 30 дней.

В октябре облигации выпуска торговались 22 активных дня, сформировав оборот около 7,2 млн руб., что всего на 90 тыс. меньше, чем во время сентябрьских торгов. Средневзвешенная цена снизилась на 0,71п.п., и была зафиксирована на уровне 102,72% от номинала.

В партнерстве с концерном Shell компания развивает сеть заправочных станций в Новосибирской области. До конца года планируется запустить уже 8-ю по счету АЗС. Еще две станции находятся в стадии реконструкции и ребрендинга. Они начнут свою работу в 2021 году.

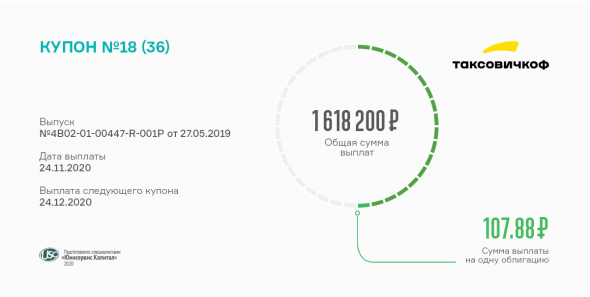

18 купон выплатил инвесторам «Таксовичкоф»

- 24 ноября 2020, 12:02

- |

В этом месяце эмитент перечислил облигационерам 1 618 200 руб. купонного дохода, начисленного по ставке 15% годовых, а также 18,75 млн руб. в счет погашения займа.

Погашение проводится в рамках амортизационной программы, путем ежеквартального перечисления 12,5% от общего объема выпуска. На одну бумагу номиналом 10 тысяч руб. приходится по 1250 рублей выплат.

ООО «Транс-Миссия», которой принадлежит сервис «Таксовичкоф», разместило свой дебютный выпуск серии БО-П01(RU000A100E70) объемом 150 млн руб. в июне 2019г. сроком на три года. Напомним, что с августа 2020г. началось амортизационное погашение займа.

Начало погашения эмиссии не помешало облигациям набрать в октябре торговый оборот порядка 11,7 млн руб., что на 2,4 млн больше, чем в сентябре. Средневзвешенная цена снизилась на 0,43 пункта и составила 104,9% от номинала.

( Читать дальше )

«Грузовичкоф» рассчитался за 8 купон по 4 выпуску

- 23 ноября 2020, 16:47

- |

Для данного выпуска применяется фиксированная ставка купонного дохода в размере 14% годовых, что составляет 115,07 руб. за одну бумагу номиналом 10 тыс. и 575 350 руб. за весь объем эмиссии (50 млн рублей).

Размещение выпуска началось 27 марта 2020 года, в разгар первой волны коронавируса, когда котировки всех, без исключения эмитентов резко опустились, тем не менее, за 2 недели весь объем был полностью выкуплен. Срок обращения облигаций серии БО-П04 (RU000A101K30) составляет 3 года или 36 купонных периодов по 30 дней.

Во время октябрьских торгов на Московской бирже на бумаги данной серии, несмотря на снижение котировок в пределах 2,38 п.п., зафиксирована самая высокая средневзвешенная цена среди всех эмитентов ООО «Юнисервис Капитал» — 110,55% от номинала облигаций. Объем торгов по выпуску составил порядка 4,5 млн, что всего на 0,3 млн меньше, чем в сентябре.

Напомним, что 12 ноября состоялось погашение 2-го облигационного выпуска мувингового сервиса «Грузовичков». Все обязательства перед инвесторами были выполнены эмитентом в полном объеме. Ознакомиться подробнее.

21 купон выплатило инвесторам ООО «НЗРМ»

- 20 ноября 2020, 11:30

- |

Общая сумма выплат составила 887 680 руб. На одну облигацию номинальной стоимостью 10 тыс. руб. ежемесячно выплачивается по 110,96 руб. дохода.

Купонные выплаты по выпуску серии БО-П01 (RU000A1004Z9) начисляются по ставке 13,5% годовых, зафиксированной на весь оставшийся срок обращения облигационного займа.

Напомним параметры выпуска: объем — 80 млн руб., дата размещения — 01.03.2019 г., срок обращения — 3,5 года или 42 купонных периода продолжительностью 30 дней. Плановая оферта по выпуску проходила в феврале 2020 года, больше до момента погашения оферт не предусмотрено.

В октябре облигации данной серии за 22 активных дня набрали оборот около 4,5 млн руб., что на 1,5 млн больше, чем месяцем ранее. Средневзвешенная цена показала положительную динамику на уровне 0,15 пункта и была зафиксирована на отметке 107,6% от номинальной стоимости облигаций.

Узнать об итогах октябрьских биржевых торгов по остальным нашим эмитентам можно здесь.

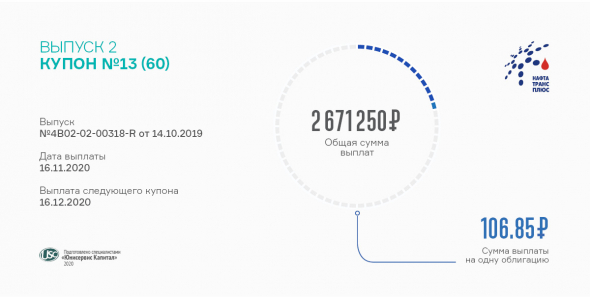

«Нафтатранс плюс» перечислил инвесторам 13 купон по 2 выпуску

- 16 ноября 2020, 13:08

- |

Общая сумма, начисленная эмитентом по ставке 13% годовых на выпуск объемом 250 млн руб. составила 2 671 250 млн руб. На одну бумагу номиналом 10 тыс. приходится по 106,85 руб. ежемесячно.

Напомним, что по выпуску серии БО-02 (RU000A100YD8) применяется плавающая ставка купона, которая устанавливается с учетом расчетной ставки Центробанка с ограничением минимального и максимального значения в пределах 13-15% годовых.

Данный выпуск поступил в обращение в октябре 2019г. Запланированный срок обращения — 5 лет, с возможностью досрочного погашения бумаг и амортизацией, которую компания начнет проводить с 24-го купонного периода путем ежеквартального погашения 6,67% от стоимости облигаций. Полный возврат займа состоится в сентябре 2024г. при погашении оставшихся 19,96% номинала.

В октябре торговый оборот облигациями данной серии составил около 7,2 млн руб., что сопоставимо с итогами сентября (-90 тыс. руб.) Средневзвешенная цена, после семимесячного роста, снизилась на 0,71 пункта и был зафиксирована на уровне 102,72% от номинала.

Несмотря на коронакризис, компания продолжает с успехом удерживать завоеванные позиции на рынке. Обзор на эту тему был опубликован нами ранее.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал