Ставка ЦБ

Ставка, инфляция, девальвация

- 28 октября 2024, 01:07

- |

«Девальвации не будет, твердо и четко» © Б. Ельцин 14.08.1998

Такого потока паники и нытья, как за последние пару дней, я не видел в этих ваших интернетах уже давно. А что случилось? А это Центральный банк Федерации поднял ставку, в рамках ожиданий, до 21% (+2%, с возможностью дальнейшего повышения).

Но пугает людей не столько сама ставка, сколько высокая инфляция и девальвация рубля.

Ставка действительно высокая, но в сущности, обычному человеку без острой потребности взять кредит здесь и сейчас, ставка что 15%, что 20% — разница, в целом небольшая.

Все очень переживают за нашу экономику, за малые, средние и большие предприятия. Как они бедные будут брать кредиты!?

Поверьте, тем, кому надо, кредит дадут и под ставку 0,01% по какой-нибудь госпрограмме.

Не говоря уже о том, что когда спрос на продукцию превышает предложение (а об этом как бы говорит инфляция), на предприятия итак должен проливаться золотоносный дождь!

Думаю, пока мы не услышим о череде банкротств крупных компаний, беспокоиться сильно не о чем.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 12 )

Динамика нашего рынка вчера и сегодня показывает, что тут ждут ставку ЦБ 19-20%% и не больше, и не меньше (топик пуст)

- 25 октября 2024, 11:21

- |

Недельная инфляция в РФ.

- 24 октября 2024, 00:18

- |

НЕДЕЛЬНАЯ ИНФЛЯЦИЯ: НАДЕЖДЫ НА ЗАМЕДЛЕНИЕ ИНФЛЯЦИИ В ОКТЯБРЕ НЕ ОПРАВДЫВАЮТСЯ

По данным Росстата (https://rosstat.gov.ru/storage/mediabank/166_23-10-2024.html)с 15 по 21 октября ИПЦ вырос на 0.20% vs 0.12% и 0.14% в предыдущие 2 недели. Рост в октябре – 0.46%, с начала года – 6.27%, годовой показатель – 8.4% гг. Для 42-й недели года рост на 0.20% — это многовато: средний рост за предыдущие 12 лет – 0.17%, а в период нахождения инфляции на цели (2016-2020гг) ИПЦ в эту неделю рос в среднем на 0.12%.

Без огурца, томата, самолёта рост ИПЦ за 3 недели: 0.18%, 0.14% и 0.13%.

Яркие сюжеты:

• Армагеддон со сливочным маслом нарастает, не удивимся, если масло повторит прошлогоднюю историю с яйцами (https://t.me/russianmacro/18459)

• Бурный рост во всей молочке

• Главной катастрофой года будет картошка

• После повышения утильсбора иностранные новые авто подорожали на 1%, и это только начало; в 2025г взлетят цены и на Жигули

• Ненормально высокий рост цен на рыночные услуги, как индикатор устойчивой инфляции

( Читать дальше )

ЦБ может повысить ставку до 20%. Что делать инвесторам

- 23 октября 2024, 14:43

- |

• Вероятно, ЦБ снова повысит ставку в октябре до 20%.

• На заседании ЦБ в декабре риски повышения остаются.

• Избирательный подход в акциях, фокусируемся на облигациях с длинным сроком, консервативных ПИФах и стратегиях.

Ключевая ставка может вырасти до 20%

Банк России в пятницу проведет предпоследнее заседание в 2024 г., на котором, как предполагает консенсус-прогноз, повысит ключевую ставку на 100 б. п., до 20% годовых.

Банку России будет сложно проигнорировать статистику по инфляционным ожиданиям и инфляции. Ожидаем постепенного снижения ставки с середины следующего года. Прогноз средней ставки на 2025 г. — 18,6%. Консенсус прогноз —18%.

В полной мере нельзя исключать рисков еще одного повышения в декабре.

Как инвестировать в таких условиях?

Акции: инвесторы заняли выжидательную позицию

Индекс МосБиржи после сентябрьского отскока в октябре не смог продолжить подъем. На рынке сохраняется существенный дисконт к историческим значениям по мультипликатору P/E (соотношение капитализации компании и ее прибыли), который держится в районе 4х, против средних 6х. Мы предполагаем, что Индекс МосБиржи останется в диапазоне 2500–2900 в ноябре. Лучше рынка могут держаться акции:

( Читать дальше )

Ростех может прекратить экспорт высокотехнологичной продукции из-за ставки ЦБ - глава корпорации Чемезов — Ъ

- 23 октября 2024, 12:15

- |

«К сожалению, мы не все можем поставить вовремя, в сроки, потому, что прежде всего необходимо это сделать для нашей армии, с одной стороны. А с другой стороны, как я уже говорил, причина — еще и в этой высокой ставке, которую сегодня, к сожалению, Центральный банк планирует еще поднять»,— рассказал господин Чемезов в Совете федерации.

www.kommersant.ru/doc/7249315?tg

Крупные владельцы коммерческой недвижимости в России вынуждены договариваться с банками о реструктуризации кредитов с плавающими ставками, которые сейчас находятся на уровне 22–24% – Ъ

- 22 октября 2024, 08:18

- |

Крупные владельцы коммерческой недвижимости в России, такие как O1 Properties и Mall Management Group, вынуждены договариваться с банками о реструктуризации кредитов с плавающими ставками, которые сейчас находятся на уровне 22–24%. Участники рынка опасаются, что дальнейшее повышение ключевой ставки ЦБ может привести к банкротству ряда держателей крупных объектов, так как банки не заинтересованы изымать активы из-за высоких затрат на их управление.

Рынок показывает активные переговоры о реструктуризации, особенно среди объектов с долговой нагрузкой выше 45% от их стоимости. Это явление стало массовым после резкого роста ключевой ставки ЦБ до 19%. При текущих условиях арендного потока может не хватить для обслуживания долга, особенно для недавно введенных в эксплуатацию торговых центров.

Сбербанк является основным кредитором в этом сегменте, и его портфель кредитов под коммерческую недвижимость составляет около 1,7 трлн рублей. Хотя в банке утверждают, что массовых переговоров о реструктуризации пока не наблюдается, поддержка требуется объектам с высоким соотношением долга к оценочной стоимости. Эксперты подчеркивают, что банки стремятся продлить сроки выплат или пересмотреть условия займов, а в исключительных случаях могут конвертировать часть долга в долю в недвижимости.

( Читать дальше )

Инфляция в РФ.

- 17 октября 2024, 00:59

- |

КАРТИНА ИНФЛЯЦИИ ГЛАЗАМИ ЦБ: В СЕНТЯБРЕ УСКОРЕНИЕ ПО ВСЕМ ФРОНТАМ

ЦБ опубликовал Обзор по инфляции за сентябрь (http://cbr.ru/Collection/Collection/File/50729/CPD_2024-9.pdf) и оценки сезонно-сглаженных индексов цен (http://cbr.ru/Content/Document/File/108632/indicators_cpd.xlsx).

Текущие темпы роста цен:

• ИПЦ: 9.8% mm saar (7.5% в августе), средняя за 3 мес – 11.2%

• БИПЦ (базовая инфляция): 9.1% (7.7%), 7.6%

• БИПЦ без услуг туризма: 9.6% (9.4%), 8.2% — max с ноября 2023г

• ИПЦ без плодоовощей, бензина и ЖКУ: 10.6% (3.1%), 6.8%

• Проды без плодоовощей: 11.5% (8.0%), 8.9%

• Непроды без бензина: 5.4% (5.3%), 5.0%

• Бытовые услуги: 10.1% (8.9%), 9.6%

Оценка общей инфляции в сентябре (9.8% mm saar) совпала с нашей оценкой (https://t.me/russianmacro/19917); базовую инфляцию ЦБ оценил выше, чем мы.

Картина инфляции глазами ЦБ выглядит пессимистичней, чем оценивали мы. Ускорение – по всем индексам устойчивой инфляции. Глядя на эти цифры, мы бы сказали, что оценка устойчивой инфляции, на которую будет опираться ЦБ, принимая решение по ставке, скорее всего, 8-9% mm saar. Это сильно далеко от цели. При такой оценке решение добавить жесткости будет оправданным.MMI.

( Читать дальше )

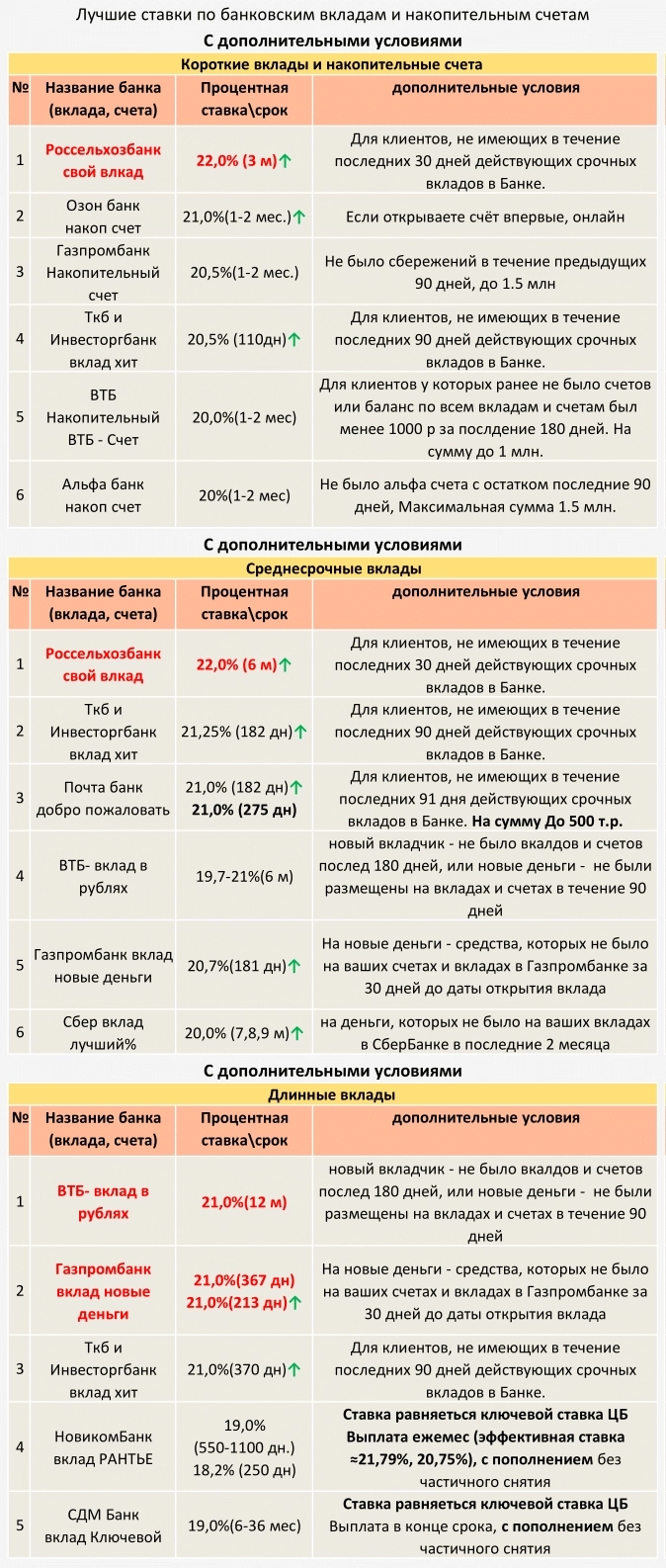

ТОП Вкладов и накопительных счетов с 12.10.2024 (С дополнительными условиями)

- 12 октября 2024, 18:57

- |

Ссылка на источник

Рубль заболел =(

- 09 октября 2024, 18:00

- |

Ссылка на источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал