Ставки

Инфляция и процентные ставки в России. Февраль 2017

- 03 февраля 2017, 12:11

- |

- Укрепление рубля, денежная и бюджетная политика продолжат способствовать замедлению инфляции в России

- Возвращение «бюджетного правила» Минфином не окажет значительного влияния курс рубля и инфляцию

- По итогам 2017 года инфляция, скорее всего, не достигнет цели ЦБ в 4%, но окажется на минимальном в современной истории России уровне в 5.2%

- Риском для ускорения инфляции может стать рост цен на мировых товарных рынках

На чем мы строим анализ

Мы анализируем инфляцию на основе изменения количества денег в экономике и спроса на них. Для прогноза рассматривается денежная и бюджетная политика, курс рубля, инфляционные ожидания населения, уровень цен на международных товарных рынках. Мы представим свой взгляд на изменение потребительской инфляции в 2017 году, а также её влияние на действия Центрального банка и уровень процентных ставок.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Трамп неправ, я считаю

- 01 февраля 2017, 03:49

- |

Неделя ФРС и NFP. Будут ли изменения в ставках?

- 30 января 2017, 14:37

- |

Текущая неделя выглядит достаточно важной и с точки зрения событий, и с точки зрения макроэкономической статистики.

Важность этой неделе придает публикация данных по рынку труда, в частности NFP, а также заседание ФРС, которое состоится в среду. Если быть точным, заседание обычно длится два дня — вторник и среду, но решение по ставке принимается на второй день, то есть в среду.

Ждут ли рынки изменения ставки и какая макростатистика ждет нас на этой неделе?

В понедельник, как ни странно, достаточно статистики по странам Еврозоны. Испанский ВВП уже вышел, показав 3-х процентный рост в годовом исчислении. Экономика Испании восстанавливается неплохими темпами. Такому росту позавидовали бы соседние страны.

Завтрашний уровень инфляции в Германии, по ожиданиями аналитиков, покажет усиление с 1.7% до 2%. Хорошие инфляционные показатели могут сказаться на решениях Европейского Центрального Банка в будущем.

Ожидания по повышению ставки пока не сулят изменений и рынки настроены на сохранение нынешнего уровня в течение нескольких лет (примерно 38 месяцев).

Читать дальше...

Важная статистика по США

- 27 января 2017, 16:05

- |

Сегодня выйдет сразу несколько важных макроэкономических показателей по США.

Ключевым макроиндикатором этого блока статистики является ВВП. Цифры по валовому продукту ежеквартальные, но публикуются три раза.

Сначала выходит предварительный ВВП, потом публикуют пересмотренный и конечный. Сегодня выйдут пересмотренные данные за четвертый квартал. Как может повлиять сегодняшняя макроэкономическая статистика на решение ФРС ?

Как известно, последняя статистика по валовому продукту оказалась достаточно сильной. В прошлый раз конечные данные за третий квартал вышли на уровне 3.5%, что стало неожиданностью для рынков. ФРС уже после этого, в декабре, пошел на повышение ставки, хотя событие было запланированным.

ВВП — это конечная цифра экономического цикла, точнее сам экономический цикл измеряется ВВП.

Центральный банк, с одной стороны, стимулирует этот рост (экономического цикла и соответственно валового продукта), с другой стороны — старается не допустить перегрева экономики, посредством чрезмерного роста ВВП и повышения инфляции.

( Читать дальше )

Первая рабочая неделя Трампа. Много важной макростатистики.

- 23 января 2017, 13:49

- |

Эта неделя является первой неделей официального Президентского срока 45-го Президента США — Дональда Трампа.

По макроэкономическим меркам неделя кажется достаточно важной, во-первых, сразу в двух важных регионах выйдут данные по валовому продукту.

Особенно это будет важно для трейдеров на рынке GBP/USD, ведь ВВП выходит по Соединенным Штатам и Великобритании, что повлияет сразу на обе составляющие в паре.

Во-вторых, рынок жилья, как первичного, так и вторичного, и наконец, заказы на товары длительного потребления, которые показывают насколько активен потребительский спрос в самом дорогом сегменте розничных товаров — в товарах со сроком потребления более 3 лет.

Во вторник будет опубликован индекс деловой активности в Германии и продажи вторичного жилья в США. Второй показатель ждут чуть слабее предыдущих цифр — на уровне 5.56 миллионов домов.

Жилье, наверное, сейчас не самый важный индикатор, но очень слабые цифры могут сбавить пыл ФРС в повышении ставок. Рынок жилья напрямую ощущает на себе влияние ставок, иными словами чувствителен к уровню процентных ставок в стране.

Читать дальше...

Ставки и валюта: облигационный парадокс-?

- 23 января 2017, 06:13

- |

Подумалось вот, в связи с ФРС...

Ну, как известно, каждая собака знает, что ФРС планирует серию повышения ставок и каждый даже самый захудалый аналитик не преминул утверждать о том, что в связи с этим следует ожидать роста курса доллара. А ведь по сути-то должно быть всё наоборот: коль известно, что ставку будут поднимать, то облигации запланированно будут дешеветь, и значит, все будут их продавать по тренду, опуская тем самым курс валюты, т.е. доллара. Как пример — вспомните серию повышения ставок в период с 2004 до 2006, когда ставка ФРС поднималась с 2% до 5,5% (насколько помню) Однако, что было с долларом в этот период — он наоборот, демонстрировал беспрецедентное падение; так получается, что это было закономерно? Таким образом, ставка вверх — валюта вниз и наоборот? Парадокс?

Инфляция в США превысила целевой уровень 2%

- 18 января 2017, 17:44

- |

Только что были опубликованы данные по инфляции в США. Статистика оказалась точно в пределах ожиданий рынка.

Инфляция, а точнее индекс потребительских цен, вырос на 0.3% за декабрь, а сглаженный компонент, Core CPI всего на 0.2%.

В годовом исчислении инфляция на потребительские товары составила 2.1%. Что это может значить? Даст ли это Федеральной Резервной Системе лишний повод идти на большее количество повышений в этом году?

Напомним, что буквально вчера, такая же инфляционная статистика выходила по Великобритании, но в отличии от американских цифр, рынки были сильно шокированы высокими темпами роста индекса потребительских цен.

Это уже второй месяц неожиданно высоких инфляционных показателей в стране Туманного Альбиона. Фунт, получивший поддержку на инфляции, продолжил сильнейший с 2008-го года рост, после выступления премьер министра, чья речь касалась выхода страны из Евросоюза, то есть, так называемого Брекзит.

Читать дальше...

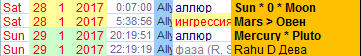

Заседания ФРС США (FOMC) на 2017 год в астрологическом отображении.

- 08 января 2017, 18:12

- |

Таким образом, табличка заседаний и протоколов на 2017 год — не является лишней никогда. А если эти даты обрамляются астрологическим контекстом (только выборочные, яркие фрагменты — комментирую не для всех, а по отдельному платному запросу), то жить становиться практичнее, жить становится веселее. Берите на заметку.

Решение по процентной ставке ФРС США 31 января-1 февраля 2017 года

Публикация протоколов заседания ФРС США 22 февраля 2017 года

( Читать дальше )

Заседания ЦБ позади- ждем данных по ВВП

- 19 декабря 2016, 15:34

- |

Заседания центральных банков позади и в этом году уже не будет никаких изменений в монетарной политике.

Несмотря на это, последняя неделя перед Рождеством богата рядом макроэкономических данных и, в первую очередь, это выход статистики по ВВП США. В последний раз американцы рапортовали о рекордно высоком росте уровня валового продукта, который составил аж 3.2%.

Будет ли продолжение «бала» и что покажет конечная статистика за третий квартал? От этого, в том числе, зависит то, как ФРС будет затягивать пояса, то есть повышать ставку в 2017.

Можем получить «обещанные» три повышения, а может повториться 2016-ый год, когда ФРС пришлось повременить со ставкой. Впрочем, скорее всего, во второй раз рынки не поймут промедления и это закончится сильным разочарованием со стороны рыночного сообщества.

(Читать дальше...)

Тенденции. На излете.

- 19 декабря 2016, 14:00

- |

На прошедшем 14 декабря заседании Комитета по открытым рынкам, как и ожидалось ФРС повысило ставку на 0,25%. Но, в силу уверенной «ожидаемости» такого повышения, это решение стало не главным результатом прошедшего заседания Комитета. Новостью стали ястребиные настроения, согласно которым члены ФРС прогнозируют еще три повышения ставки в 2017 году. Этого ожидают 6 членов Комитета, хотя сопроводительное заявление осталось без прямых намеков на будущие действия ФРС. Поскольку из формулировки «планируется лишь постепенное увеличение ставки» нельзя делать однозначных заключений по динамике. Рынок пока занимает более консервативные позиции, чем большинство членов Комитета: максимум вероятности ожиданий рынка к концу следующего года концентрируется вблизи двух повышений ставки.

19 декабря в США вновь очень важный день. В ходе заседания коллегии выборщиков, куда входят 538 представителей всех штатов, выборщики должны проголосовать за кандидатуру нового президента. Даже несмотря на то, что Трамп на выборах набрал голоса 306 выборщиков при необходимом минимуме в 270 голосов, все еще остаются некоторые сомнения в исходе предстоящего голосования. Тем более что на выборщиков оказывается очень сильное давление и уже появились выборщики, которые будут голосовать против воли народа пославшего их штата. Впрочем, дождемся результатов сегодняшнего заседания. 6 января 2017 года конгресс США должен утвердить итоги голосования выборщиков. Инаугурация избранного президента США должна пройти 20 января. После указанных процедур можно будет ждать попыток многочисленных изменений, которые оглашались выбранным президентом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал