SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Страшилка

Госэкономика или социализм в США

- 10 марта 2011, 13:16

- |

Многоуважаемый агент Spydell продолжает приоткрывать нам тайну на американские экономические нюансы.

Вот, читает человек, например, Bloomberg. В недавнем обзоре по потребительским кредитам показана жизнерадостная семейная пара с сумками. Написано о том, что кредиты выросли, безработица упала, экономика стремительно восстанавливается. Такая идиллия, что даже не хочется вмешиваться ))

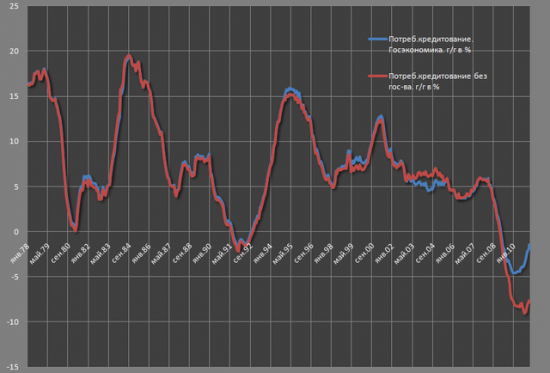

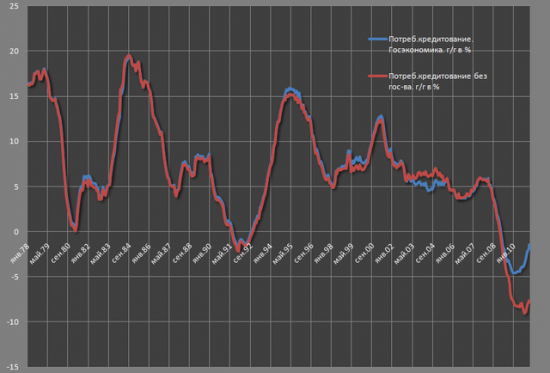

Какова реальность? Если говорить о том, что блумберг имел в виду под восстановлением, то расклад следующий. За год потребительское кредитование сократилось на 1.4% или почти 36 млрд долларов, иными словами кредитов погасили на 36 млрд больше, чем получили.

Но не все так просто. Не забываем, что сейчас мы живем в эпоху госэкономики. Таким образом, если смотреть структуру, то получается, что государство просубсидировало потребительское кредитование на 141.8 млрд баксов за год, следовательно сокращение, которые понесли коммерческие фин.организации составили 177.4 млрд или 7.8%, что является практически максимальным темпом сокращения, начиная с кризисного 2009 года. Для того, что наглядно продемонстрировать степень зомбированности официального медийного пространства, то достаточно исключить из расчетов государство. Это делается очень просто и получается такой незатейливый график.

( Читать дальше )

Вот, читает человек, например, Bloomberg. В недавнем обзоре по потребительским кредитам показана жизнерадостная семейная пара с сумками. Написано о том, что кредиты выросли, безработица упала, экономика стремительно восстанавливается. Такая идиллия, что даже не хочется вмешиваться ))

Какова реальность? Если говорить о том, что блумберг имел в виду под восстановлением, то расклад следующий. За год потребительское кредитование сократилось на 1.4% или почти 36 млрд долларов, иными словами кредитов погасили на 36 млрд больше, чем получили.

Но не все так просто. Не забываем, что сейчас мы живем в эпоху госэкономики. Таким образом, если смотреть структуру, то получается, что государство просубсидировало потребительское кредитование на 141.8 млрд баксов за год, следовательно сокращение, которые понесли коммерческие фин.организации составили 177.4 млрд или 7.8%, что является практически максимальным темпом сокращения, начиная с кризисного 2009 года. Для того, что наглядно продемонстрировать степень зомбированности официального медийного пространства, то достаточно исключить из расчетов государство. Это делается очень просто и получается такой незатейливый график.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

ВЭБ обещает постепенно распродать акции компаний РФ

- 01 марта 2011, 17:45

- |

Товарищи! Почему эту тему никто не осветил? Давно уже висит! Тема-то интересная!

- Владимир Дмитриев:

- ВЭБ предложит набсовету рассм вопрос постепенной продажи акций из своего пакета

- Инвестпортфель ВЭБа на кон 2010 составлял 340,7 млрд. руб.

- Деньги ВЭБу нужны на финансирование своей деятельности: увеличение ипотечн кредитования.

- В кризис государство передало ВЭБу 175 млрд. руб для поддержания фондового рынка

- ВЭБ вернул это бабло в 2009. Доход составил 70,5 млрд руб

- Во 2-м кв 2010 ВЭБ потерял на акциях свыше 14 млрд руб

- Норникель

- Сбербанк

- ВТБ

- Русал

- EADS

Ситуация в Ливии: Каддафи осталось несколько дней

- 01 марта 2011, 03:34

- |

Пока мирный народ спит, агент spydell продолжает раскрывать для нас важную информацию о сути происходящего в мире:

События развиваются таким образом, что до свержения режима Каддафи остается все меньше и меньше времени. Вероятно речь идет уже о днях. Теперь кратко о том, что произошло за последние дни и часы.

Ливийские повстанцы отмечают взятие города Эз-Зауия, откуда до столицы Триполи всего 45 км. Они собираются брать столицу штурмом, однако Каддафи с верной сворой своих наемников держит оборону и готов вступить в бой. Позиции Каддафи слабеют с каждым днем, т.к. на сторону демонстрантов переходит все большее количество полицейских и армии, а это означает, что у бунтарей в арсенале помимо камней и палок появляется оружие, снаряжение и боевая техника. Гражданская война в запущенной стадии. Народ уничтожает друг друга, по сути своих же.

( Читать дальше )

События развиваются таким образом, что до свержения режима Каддафи остается все меньше и меньше времени. Вероятно речь идет уже о днях. Теперь кратко о том, что произошло за последние дни и часы.

Ливийские повстанцы отмечают взятие города Эз-Зауия, откуда до столицы Триполи всего 45 км. Они собираются брать столицу штурмом, однако Каддафи с верной сворой своих наемников держит оборону и готов вступить в бой. Позиции Каддафи слабеют с каждым днем, т.к. на сторону демонстрантов переходит все большее количество полицейских и армии, а это означает, что у бунтарей в арсенале помимо камней и палок появляется оружие, снаряжение и боевая техника. Гражданская война в запущенной стадии. Народ уничтожает друг друга, по сути своих же.

( Читать дальше )

В США впервые за всю историю наблюдается кредитное сжатие

- 27 февраля 2011, 23:22

- |

Оххх, устал я копипастить записи ![[info]](http://l-stat.livejournal.com/img/userinfo.gif?v=1) spydell, но пока у нас на смартлабе никто так про экономику писать еще не научился:)

spydell, но пока у нас на смартлабе никто так про экономику писать еще не научился:)

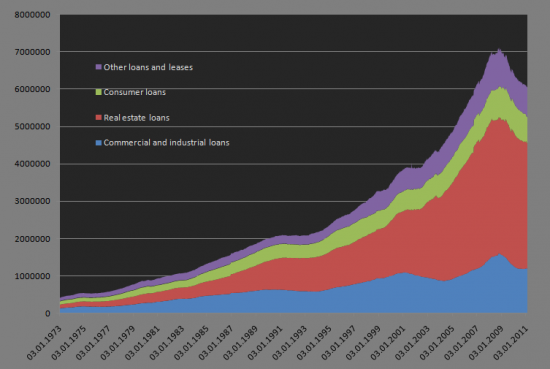

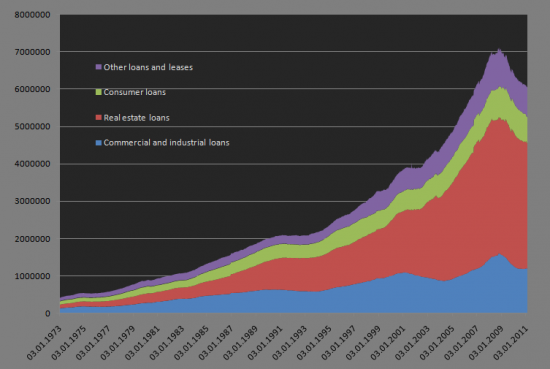

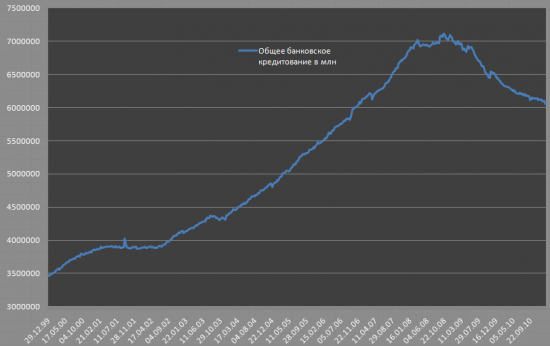

То, что мы сейчас наблюдаем – абсолютно уникально по своей сути. Банковская система США еще никогда за современную историю не испытывала кредитного сжатия. Аналогов не было, просто не с чем сравнить. Не было опыта, поэтому сложно сказать к чему может это привести, разве что гипотетически. Кредитов погашают больше, чем берут – это невероятно, т.к. ставит под угрозу существование банковского бизнеса. Сам факт снижения кредитной нагрузки позитивен для системы в долгосрочной перспективе из-за снижения рисков, но за счет чего банки будут брать прибыль?! Пока кризис привел к тому, что процентные расходы банков (заимствования под ноль) существенно ниже процентных доходов (кредитование), что позволяет аккумулировать положительный денежный поток, но здесь в большей степени привилегия крупных банков и опять же все зависит от политики ФРС.

( Читать дальше )

То, что мы сейчас наблюдаем – абсолютно уникально по своей сути. Банковская система США еще никогда за современную историю не испытывала кредитного сжатия. Аналогов не было, просто не с чем сравнить. Не было опыта, поэтому сложно сказать к чему может это привести, разве что гипотетически. Кредитов погашают больше, чем берут – это невероятно, т.к. ставит под угрозу существование банковского бизнеса. Сам факт снижения кредитной нагрузки позитивен для системы в долгосрочной перспективе из-за снижения рисков, но за счет чего банки будут брать прибыль?! Пока кризис привел к тому, что процентные расходы банков (заимствования под ноль) существенно ниже процентных доходов (кредитование), что позволяет аккумулировать положительный денежный поток, но здесь в большей степени привилегия крупных банков и опять же все зависит от политики ФРС.

( Читать дальше )

Чарльз Плоссер может голосовать против QE2 на заседании 15 марта

- 24 февраля 2011, 10:12

- |

Spydell радует нас размышлениями на тему политики ФРС:

Charles Plosser — представитель ФРБ Филадельфии вчера на деловом выступлении в Бирмингеме сказал, что он не исключает прекращение количественного ослабления намбер ту в случае дальнейшего ускорения инфляции. «Если инфляционные ожидания начинают расти, то пора поднимать ногу с педали газа» В противном случае это все подорвет доверие к ФРС.

( Читать дальше )

Charles Plosser — представитель ФРБ Филадельфии вчера на деловом выступлении в Бирмингеме сказал, что он не исключает прекращение количественного ослабления намбер ту в случае дальнейшего ускорения инфляции. «Если инфляционные ожидания начинают расти, то пора поднимать ногу с педали газа» В противном случае это все подорвет доверие к ФРС.

( Читать дальше )

Инвесторы игноририуют серьезность проблем надвигающегося кризиса

- 20 февраля 2011, 13:05

- |

- Пожалуй, одна из самых реальных страшилок на сегодняшний день — это долговой кризис американских муниципалитетов и штатов.

- Эти проблемы решаются сокращением госсслужащих, ограничением роста зарплат, повышением налогов, и серьезным сокращением расходов.

- Но этого ничего не делается, вместо этого продолжают пухнуть долги.

- Меридит Уитни: нет сомнений, что мы увидим ряд дефолтов по муниципальным облигациям. Мы можем увидеть 50 крупных дефолтов, от 50 до 100… Объем дефолтов составит сотни миллиардов долларов.

( Читать дальше )

Объемы просрочек и списаний по кредитам в коммерческих банках США

- 18 февраля 2011, 22:10

- |

Многоуважаемый ![[info]](http://l-stat.livejournal.com/img/userinfo.gif?v=1) spydell стоит на страже краха американской экономики, предупреждая нас о неотвратимом:

spydell стоит на страже краха американской экономики, предупреждая нас о неотвратимом:

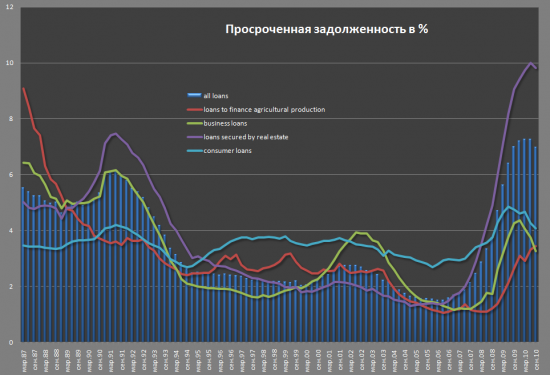

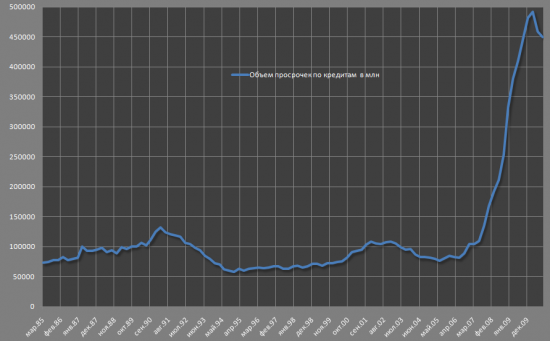

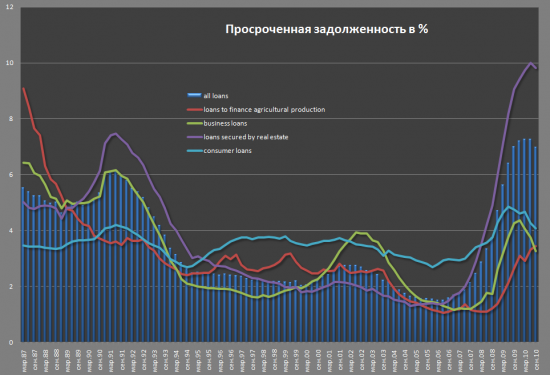

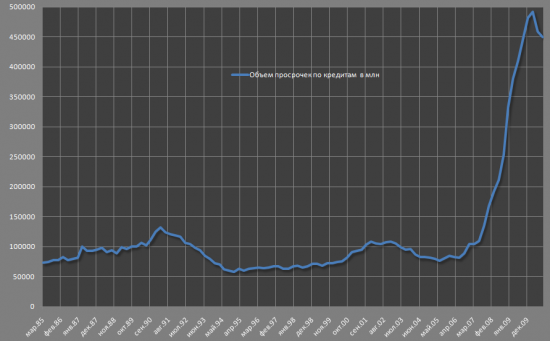

К 3 кварталу 2010 года объем просроченных кредитов всех типов для всех коммерческих банков в США составляет около 7%, тогда как до кризиса норма была около 1.5%. Больше всего просроченных в ипотеке (9.83%), где на жилую приходится почти 11% (1.5%-2% до кризиса), а на коммерческую 8.7% (1-1.5% норма). Учитывая то, что объем ипотечных кредитов составляет почти 60% из всех кредитов, то ситуация для банков, мягко говоря, не из благоприятных. Потребительские имеют просрочки чуть выше 4%. Бизнес-кредиты 3.25%, хотя норма 1-1.5%.

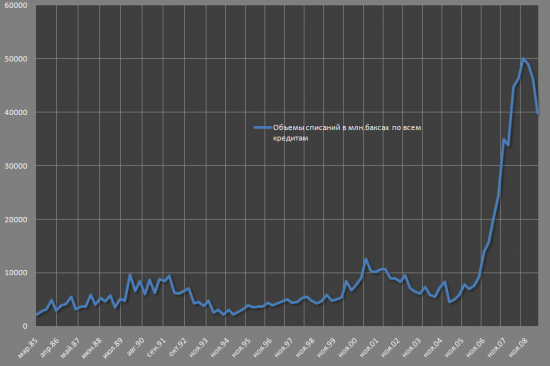

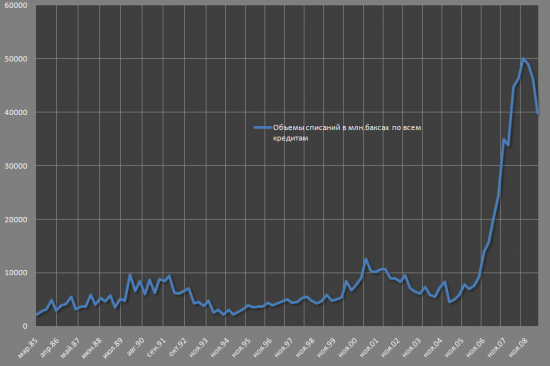

Процент списаний составляет 2.54% (норма 0.5-0.7%), из них ипотечные 2.14%, хотя были времена, когда всего 0.25% было на пике ипотечного безумия в 2006. Потребительские 5.3%, в которых по кредитным картам списания составляют 8.39%. Столь небольшой процент списаний по ипотечных кредитам объясняется структурой этих кредитов, которые под залог недвижимости и существует множество форальных процедур, которые усложняют процедуру списаний. По кредитным картам проще.

В общем, безвозвратно по всем кредитам с начала кризиса к 3 кварталу 2010 (ровно за 2 года) было списано 370 млрд баксов, за аналогичный период норма 50-70 млрд, т.е. в 6-7 раз объемы списаний подскочили. Сейчас незначительная стабилизация, но все равно каждый квартал большие объемы. В абсолютном выражении это смотрится так:

Объем просрочек;

К 3 кварталу 2010 года объем просроченных кредитов всех типов для всех коммерческих банков в США составляет около 7%, тогда как до кризиса норма была около 1.5%. Больше всего просроченных в ипотеке (9.83%), где на жилую приходится почти 11% (1.5%-2% до кризиса), а на коммерческую 8.7% (1-1.5% норма). Учитывая то, что объем ипотечных кредитов составляет почти 60% из всех кредитов, то ситуация для банков, мягко говоря, не из благоприятных. Потребительские имеют просрочки чуть выше 4%. Бизнес-кредиты 3.25%, хотя норма 1-1.5%.

Процент списаний составляет 2.54% (норма 0.5-0.7%), из них ипотечные 2.14%, хотя были времена, когда всего 0.25% было на пике ипотечного безумия в 2006. Потребительские 5.3%, в которых по кредитным картам списания составляют 8.39%. Столь небольшой процент списаний по ипотечных кредитам объясняется структурой этих кредитов, которые под залог недвижимости и существует множество форальных процедур, которые усложняют процедуру списаний. По кредитным картам проще.

В общем, безвозвратно по всем кредитам с начала кризиса к 3 кварталу 2010 (ровно за 2 года) было списано 370 млрд баксов, за аналогичный период норма 50-70 млрд, т.е. в 6-7 раз объемы списаний подскочили. Сейчас незначительная стабилизация, но все равно каждый квартал большие объемы. В абсолютном выражении это смотрится так:

Объем просрочек;

Экономика США: как потребители игнорируют QE2

- 09 февраля 2011, 09:49

- |

Многоуважаемый ![[info]](http://l-stat.livejournal.com/img/userinfo.gif?v=1) spydell неустанно стращает в своей жежешечке:

spydell неустанно стращает в своей жежешечке:

В ФРС работают очень умные люди. IQ зашкаливает, многие талантливые математики, превосходно знают наизусть все экономические законы и термины, за плечами десятки различных научных исследований. Они хорошо разбираются в технической стороне всех монетарных операций, т.е. как, куда и по каким каналам идут деньги. Народ в этой конторе образованный и очень эрудированный, нам до них далеко – это на самом деле так. В таких организациях по определению нет дураков. Но ум не есть мудрость. Иногда мне кажется, что в ФРС работают обнаглевшие кретины, сорвавшиеся с цепи с полностью съехавшим чердаком. Иначе как еще можно объяснить абсолютно безответственную, безрассудную и отмороженную денежно-кредитную политику? Если вы думаете, что они что-то контролируют и спасут в трудных ситуациях, то вы ошибаетесь. Кризис доткомов и сабпрайм показал, что они ничего не контролируют, а в лучшем случае действуют постфактум.

( Читать дальше )

В ФРС работают очень умные люди. IQ зашкаливает, многие талантливые математики, превосходно знают наизусть все экономические законы и термины, за плечами десятки различных научных исследований. Они хорошо разбираются в технической стороне всех монетарных операций, т.е. как, куда и по каким каналам идут деньги. Народ в этой конторе образованный и очень эрудированный, нам до них далеко – это на самом деле так. В таких организациях по определению нет дураков. Но ум не есть мудрость. Иногда мне кажется, что в ФРС работают обнаглевшие кретины, сорвавшиеся с цепи с полностью съехавшим чердаком. Иначе как еще можно объяснить абсолютно безответственную, безрассудную и отмороженную денежно-кредитную политику? Если вы думаете, что они что-то контролируют и спасут в трудных ситуациях, то вы ошибаетесь. Кризис доткомов и сабпрайм показал, что они ничего не контролируют, а в лучшем случае действуют постфактум.

( Читать дальше )

Бернанке теряет контроль над рынком облигаций США

- 08 февраля 2011, 10:14

- |

В последнее время в связи с монетизацией гос.долга очень резко подскочили долгосрочные ставки. По 30-леткам уже 4.7% — максимум с апреля 2010. Кривая доходностей стала наиболее крутой за всю современную историю эмиссии трежерис. По крайне мере, если считать с 77 года, когда стали выпускаться 30-летки. Спрэд между 30-летками и двухлетними нотами составляет около 4%, что является рекордом.

Народ начал активно избавляться от долгосрочных бумаг, в том числе из-за так называемой liquidity premium theor, когда держатель долгосрочного инструмента более подвержен ценовому риску при общем уровне изменения процентных ставок, поэтому требуют большую премию. Иными словами инфляционные ожидания повышаются.

( Читать дальше )

Катастрофа в кредитовании США - признаки рецидива кризиса

- 07 февраля 2011, 12:29

- |

Многоуважаемый ![[info]](http://l-stat.livejournal.com/img/userinfo.gif?v=1) spydell написал очередной интересный постик в своей Жежешечке, который в очередной раз намекает о том, что кризис не прошел бесследно.

spydell написал очередной интересный постик в своей Жежешечке, который в очередной раз намекает о том, что кризис не прошел бесследно.

В последнее время происходит очень много удивительных моментов. Например, один из них – это то, что потребительские кредиты за последних месяц сжались с максимальной за всю историю силой. Кризис 2008-2009 не стоит ни в какое сравнение с тем, какое сжатие произошло в январе 2011. Абсолютный рекорд! За месяц потери почти 55 млрд или более 7%. Около 40 млрд или больше 10% потеряла категория, включающая авто кредиты, студенческие, на медицинские расходы и т.д. Если не ошибаюсь, то с 2011 года правительство частично сократило субсидирующие программы по студенческим кредитам и т.д. При этом данные с сезонным сглаживанием – для чистоты эксперимента.

( Читать дальше )

В последнее время происходит очень много удивительных моментов. Например, один из них – это то, что потребительские кредиты за последних месяц сжались с максимальной за всю историю силой. Кризис 2008-2009 не стоит ни в какое сравнение с тем, какое сжатие произошло в январе 2011. Абсолютный рекорд! За месяц потери почти 55 млрд или более 7%. Около 40 млрд или больше 10% потеряла категория, включающая авто кредиты, студенческие, на медицинские расходы и т.д. Если не ошибаюсь, то с 2011 года правительство частично сократило субсидирующие программы по студенческим кредитам и т.д. При этом данные с сезонным сглаживанием – для чистоты эксперимента.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал