Торговая система

Мартингейл и лакирование позиций, как их использавать

- 17 апреля 2016, 16:18

- |

на фото вид из моего окна

- комментировать

- ★4

- Комментарии ( 48 )

Построение торговой системы. Начало

- 15 апреля 2016, 19:17

- |

Идея для торговой системы

- 13 апреля 2016, 20:09

- |

Все 4 видео идут под общим названием «От идеи до торговой системы». Приятного просмотра. См. https://www.youtube.com/watch?v=rhVlvkURfYk

ГОТОВАЯ ТОРГОВАЯ СИСТЕМА. ГРААЛЬ от РЕАЛИТИ-ШОУ "Заработать за три года 17 000 000 рублей с начального депозита в 30 000 рублей"!!!

- 05 апреля 2016, 11:49

- |

Итак, приступим...

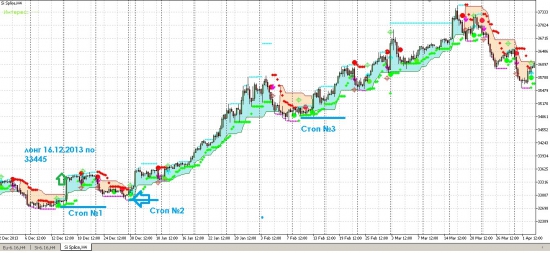

16.12.2013 года покупка Си по цене 33445.

29.04.2014г. выход по стопу по цене 36020.

Результат: + 2575 пунктов.

29.04.2014г. продажа Си по цене 36015.

13.06.2014 выход по стопу по цене 34500 в связи с экспирацией.

( Читать дальше )

Несоблюдение торговой системы

- 25 марта 2016, 14:31

- |

И еще одна психологическая ошибка, которую допускают трейдеры. Прежде всего, это несоблюдение торговой системы. Это колоссальная проблема. У вас есть торговая система, есть правила, вы точно знаете, что здесь стоп, там профит; тут так войти, там так выйти, здесь то сделать, здесь это; здесь то-то соблюдать, а здесь другое.

Но нет. Ошибка многих неопытных трейдеров — считать, они уже съели на рынке все зубы, что они – матерые волки, тертые калачи, и им уже ничего не страшно. Можно, мол, и поднарушить, и войти, где попало, и положиться на интуицию вместо системы. Интуиция вам говорит: «Надо вот тут вот закрыться». А стратегия говорит: «Нет, ни в коем случае, надо держать позицию». И вы закрываете. Вам рынок и стратегия говорят: «Так, выставь стоп и его не трогай». А вы думаете: «Нет, я же тут в небольшом плюсе, сейчас подведу быстренько, зачем систему слушать? Я же опытный!»

( Читать дальше )

Продаю лицензию для автоклика 5.2 осталось 4 штуки со скидкой в 49 $

- 25 марта 2016, 14:29

- |

Продажа сервиса для торговли на валютном и фьючерсном рынке с сайта

www.fxnewskiller.com/dashboard

Перейдя по данной ссылке вы можете ознакомиться с тарифами

www.fxnewskiller.com/billing/cart.php

Фактическая цена продажи с пакетов Unlim — 549$.

что из себя представляет сервис

www.fxnewskiller.com/autoclickforexbook/chto-takoe-avtoklik

Презентация и способ получения лицензии

cloud.mail.ru/public/MmZ6/o8PS4As5N

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал