Торговля

Из далека

- 29 июля 2019, 22:23

- |

пс.кто в теме меня поймет, что спорят о том чего никогда стабильно быть не может))))

- комментировать

- Комментарии ( 15 )

КОРОТКАЯ ПРОДАЖА АКЦИЙ AAPL ПОТЕНЦИАЛ СНИЖЕНИЯ 3%

- 29 июля 2019, 21:15

- |

Apple презентует финансовую отчетность за III финансовый кв. после завершения торгов во вторник 30 июля, которая, как ожидается, отразит падение чистой прибыли второй квартал кряду, что может затруднить выход на положительную динамику показателя по итогам года. Это, однако, нисколько не остановило «быков», которые «разогнали» с начала года акции компании из Купертино в 1,5 раза быстрее, чем рынок в целом. Сейчас их курс на 8% выше прошлогодних уровней перед отчетностью, но тогда прибыль была на 10% выше текущей. Участники торгов дают некий аванс Apple, ожидая что следующая отчетность будет менее «отрицательной», а последующая вернет долгожданные позитивные темпы роста год к году. Судя по последним сообщениям поставщиков «яблочной» компании, в это можно поверить: заказы на готовящийся к релизу новый смартфон предполагают продажи во IIполугодии в 75 млн трубок, что примерно соответствует показателю за предыдущий год. При том, что основные нововведения (поддержка 5G, улучшенная камера дополненной реальности и новый дизайн) появятся только через год, а до конца этого года отчасти на себя оттянет одеялоSamsungcо своим смартфоном с гнущейся панелью (технические недостатки якобы уже устранены).

( Читать дальше )

От «отсечек» к отчетам

- 29 июля 2019, 11:01

- |

Российский рынок акций в поисках новых идей. Завершение дивидендной поры, благодаря которой наряду со снятием опасений в расширении санкций индекс Мосбиржи в кои-то веки выбился в лидеры, позади. Однако ждать 2020 года для возврата к историческим максимумам, возможно, не доведется. Расстояние в 5% преодолимос учетом волны публикации отчетов за II квартал, которой был дан старт на минувшей неделе.

Тяга ЦБ мира к смягчению монетарной политики будет поддерживать привлекательность рисковых активов. Вместе с активизацией переговорного процесса между США и Китаем это создает предпосылки для стабильности нефтяных цен. Ведь зеленый свет акциям дает и российский ЦБ, который после снижения ставки оставил люфт для дальнейших действий в этом году, что поддержит интерес к России иностранцев. Тем более, что риски расширения санкций действительно сократились.И об этом говорят не только в рейтинговом агентстве S&P 500, но и сам Трамп, который считает, что «США должны ладить с Россией».

( Читать дальше )

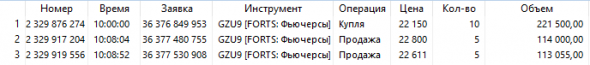

Торговля фьючерсом на Газпром с открытия

- 26 июля 2019, 10:22

- |

Какая ровная цифра получилась. Комиссия биржи 14,60 рублей.

( Читать дальше )

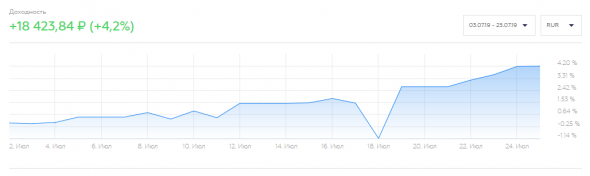

Продолжаю вести эксперименты в торговле

- 25 июля 2019, 17:41

- |

Вчера решил закрыть продажу 1 пута по РТС.

Сегодня практически не торговал. По евро 1 сделка была символическая.

Большая часть сделок случайные, но во всех обычно есть какая-то идея, которая не зависит от цены на графике. Не пользуюсь техническим анализом. Стараюсь не допускать ошибок. Вхожу по чуть-чуть, с маленьким количеством контрактов. И жду.

Выбираю инструменты исходя из своих идей, новостного фона и настроения. Обычно ГО не превышает 10%. На этой неделе было загружено на 2-3% в среднем. Как правило это 1-2 контрактов во фьючерсе РТС или не больше 1-2% по ГО в опционах на покупку.

( Читать дальше )

Последние семь дней без нервотрепки

- 25 июля 2019, 12:53

- |

Держателям акций американских компаний до 31 июля, следующей среды, не придется испытать эмоциональные перегрузки и омрачить себе летний отдых. За исключением тех бумаг, где в ближайшие дни выйдет отчетность: здесь как обычно, возможны варианты. С 1900 года еще не было ни одного случая, когда ведущие индексы за неделю до снижения ключевой ставки показали отрицательный результат.

Для этого нет особых причин. Сезон квартальных отчетов проходит лучше, чем предполагалось прогнозистами. Лимит госдолга повышен на два года, бюджетных баталий удалось избежать. Переговоры между США и Китаем сдвинулись с мертвой точки. Помимо ФРС смягчения денежно-кредитной политики ждут и от ЕЦБ (заседание состоится в четверг), особенно после резкого снижения индексов PMI. Иными словами, есть окно для того, чтобы решить: оставаться в бумагах и дальше после того, как с начала года индекс S&P 500 вырос на 20%, а с минимумов декабря на 28%? Или «забрать деньги со стола», допуская старт коррекции с начала августа. Ведь рынок пускай уже и не так агрессивно, но допускает, что ФРС понизит ставку не на 25 б. п., а на 50 б. п.

( Читать дальше )

Прощальная песнь Драги

- 24 июля 2019, 17:42

- |

Марио Драги в октябре уступит свой пост главы ЕЦБ Кристин Лагард, но перед этим ему предстоит важная роль – подготовить своей сменщице инструментарий для отражения атак ФРС. Грядут «валютные войны», и политика центробанков в них станет оружием.Предстоящее в четверг заседание ЕЦБ даст ответ: с чего, в какой степени и последовательности начнет европейский ЦБ смягчение.Интриги добавляет то, что менее чем через неделю вердикт вынесет ФРС. Очевидно, что здесь не станет вопрос: оставлять ли ключевую ставку без изменений или снижать. Конечно, снижать, но насколько на 25 б. п. или сразу же на 50 б. п.? Поэтому на рынке не исключают, что у Драги хватит и воли, и изобретательности, чтобы развернуть курс на смягчение уже сейчас. С другой стороны динамика EUR/USDговорит о том, что потоки капитала остаются направленными в США ввиду более сильной экономики и более высоких процентных ставок. Это в свою очередь дает Драги гандикап и позволяет занять роль ведомого в этой заочной борьбе с ФРС.

( Читать дальше )

даю советника в работу на Форекс

- 24 июля 2019, 11:42

- |

готов делиться советником (мною написан) — без оплатно ...

работает только по понедельникам… открывает ордера через несколько минут после поступления первых тиковых данных после 12-ти ночи ...

вот на этом мониторинге вся статистика за несколько месяцев… была пауза в торговле, было не до него, а нужно было кое-что доправить в коде...

http://www.myfxbook.com/members/olegM75/mondaytrade/3251286

процент прироста не обращайте внимание, выставлен минимальный лот 0,1… сами для себя определите ММ ...

пары для торговли все с комфортным для вас спредом (на скрине 5ти знак счет):

один человек — один счет реальный ...

EndCandleClosing=true — закрытие ордера по закрытию текущей свечи, с того момента, когда ордер вышел в профит

EndCandleClosing=false — закрытие ордера по Тейкпрофиту

ContinueTraiding=true — открывать новый ордер в понедельник, даже если предыдущий ордер не закрылся

( Читать дальше )

покупать или продавать после смерти царя

- 24 июля 2019, 09:34

- |

1 ) Связано ли предсказание кризиса в 2020г многими членами верхушки и аг. АКРА с приближение к средней продолжительности жизни? )

2) Что посоветуете купить или продать ?

3) Окажет ли распил активов царя существенное влияние на рынки ?

4) На какой срок закроют биржу ?

5) Проведет ли РПЦ ipo )

В отчетностях без сюрпризов, в индексах – без рекордов

- 23 июля 2019, 11:47

- |

Первая неделя в сезоне отчетностей за II квартал на Уолл-стрит не вышла комом. 75 компаний из 500в индексе S&P500, где в основном превалировали банки, в четырех случаях из пяти превысили прогнозы по прибыли и в трех из пяти (грубо) – по выручке. Однако за исключением подорожавших акций Phillip Morris и оставшихся при своих IBM, Morgan Stanley и Microsoft бумаги отчитавшихся упали в цене. Иного и не следовало ждать после «ралли» с начала года более чем на 20% и при не самых однозначных перспективах на оставшуюся половину года. Рынок оценен более чем справедливо. Ожидания смягчения ФРС политики через две недели, «забетонированные» серией выступлений Пауэлла и его коллег, уже нашли отражение в котировках. В широко анонсированном возобновлении торговых переговоров США-Китай пока не получилось сдвинутся с мертвой точки. Подлили масла в огонь тревожные сообщения о захвате Ираном британских нефтяных танкеров в Ормузском проливе. Многие в итоге предпочли выйти в кэш.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал