SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Торговые системы

Разрушитель мифов ч.3 (анонс)

- 07 ноября 2012, 14:31

- |

Разрушитель мифов ч.3 (анонс)

- комментировать

- ★2

- Комментарии ( 22 )

Критерии живучести торговых систем?

- 05 октября 2012, 21:41

- |

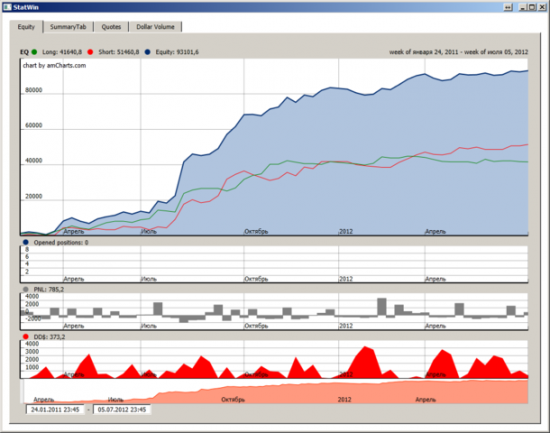

В общем, сейчас дошли руки протестировать портфель систем на кусочке out of sample с начала этого года. С апреля в принципе он во многом схож с графиком у меня в профиле, не считая нюансов (у меня июнь был плюсовой, а по стратегиям — самый большой месячный убыток за 4+ года, связано с тем, что использовал тогда другой шорт, который хуже того, что торгуется сейчас и находится в просадке).

В портфеле 4 системы (2 лонг-онли, 2 лонг-шорт).

Оптимизации особой не было, в каждой из систем 2-4 параметра всего.

График с реинвестированием и стандартным плечом. Следует ли расценивать кусок с июня как аномальный, или это просто отдается в рынок избыточно заработанное? Подобный кусок был в 2010 году. Любопытно, что кварталы все плюсовые, причем плюс средний такой.

Вопрос еще к тем, кто давно торгует — как оцениваете рынок, начиная с лета (за исключением вздерга на QE?). По-моему, дико пилит.

( Читать дальше )

В портфеле 4 системы (2 лонг-онли, 2 лонг-шорт).

Оптимизации особой не было, в каждой из систем 2-4 параметра всего.

График с реинвестированием и стандартным плечом. Следует ли расценивать кусок с июня как аномальный, или это просто отдается в рынок избыточно заработанное? Подобный кусок был в 2010 году. Любопытно, что кварталы все плюсовые, причем плюс средний такой.

Вопрос еще к тем, кто давно торгует — как оцениваете рынок, начиная с лета (за исключением вздерга на QE?). По-моему, дико пилит.

( Читать дальше )

Почему перестают работать торговые системы на основе технического анализа

- 11 сентября 2012, 12:54

- |

Зарабатывала система, зарабатывала, а потом перестала. Рынок поменялся? И да и нет. Рынок это абстракционное понятие. Сам по себе меняеться не может. Но на рынке торгуют вполне реальные люди. И сделки заключают именно люди.

Что такое тех. анализ в моем понимании? Это способ выявить на исторических данных какую-либо закономерность с положительным мат. ожиданием. По факту это точки, где кто-то регулярно делает свои сделки по своим правилам. А вы в этих точках встаете против них с положительным мат. ожиданием.

Почему торговые системы перестают работать? Думаю ответ очевиден. Просто потому, что в тех местах, где раньше эти люди совершали сделки, теперь перестали, т.к. вы у них деньги забираете. Тут два варианта, либо ваш контрагент сольется и перестанет торговать, либо изменит свою систему. В любом случае в тех точках он уже не будет делать сделок. Поэтому торговые системы необходимо постоянно дорабатывать или разрабатывать. Никто не может вечно терять деньги.

( Читать дальше )

Что такое тех. анализ в моем понимании? Это способ выявить на исторических данных какую-либо закономерность с положительным мат. ожиданием. По факту это точки, где кто-то регулярно делает свои сделки по своим правилам. А вы в этих точках встаете против них с положительным мат. ожиданием.

Почему торговые системы перестают работать? Думаю ответ очевиден. Просто потому, что в тех местах, где раньше эти люди совершали сделки, теперь перестали, т.к. вы у них деньги забираете. Тут два варианта, либо ваш контрагент сольется и перестанет торговать, либо изменит свою систему. В любом случае в тех точках он уже не будет делать сделок. Поэтому торговые системы необходимо постоянно дорабатывать или разрабатывать. Никто не может вечно терять деньги.

( Читать дальше )

IS OOS vs. OOS IS

- 24 августа 2012, 12:27

- |

Навеяно постом: http://jc-trader.livejournal.com/393976.html#cutid1

— «Генетическая оптимизация производилась с 2007 до 2011 года. То есть с 1998 до 2007 out-of-sample»

— «Непонятно только почему IS проводился на относительно свежих данных, а OOS на более старых»

— «Это я сам тестировал, у меня такая манера. Все равно оптимизировать для торговли надо на свежих данных, а заодно посмотреть как было бы на старых данных OOS. От перемены мест слагаемых сумма не меняется :)»

Заставило задуматься что все таки лучше? Приведу некоторые аргументы в пользу каждого из методов:

IS OOS: Проверяя оптимизированные параметры на свежих данных мы получаем некоторое представление о боеспособности параметров на более свежем участке и возможно типе рынка.

OOS IS: Оптимизируя на более свежих данных мы какбы более плотно приспосабливаемся к новой рыночной фазе проверяя имела ли место такая неэффективность в прошлом.

Есть еще третий вариант проверки живучести системы называемый кросс-валидация, который сочетает в себе оба метода, но о нем не сегодня.

Дисскас.

— «Генетическая оптимизация производилась с 2007 до 2011 года. То есть с 1998 до 2007 out-of-sample»

— «Непонятно только почему IS проводился на относительно свежих данных, а OOS на более старых»

— «Это я сам тестировал, у меня такая манера. Все равно оптимизировать для торговли надо на свежих данных, а заодно посмотреть как было бы на старых данных OOS. От перемены мест слагаемых сумма не меняется :)»

Заставило задуматься что все таки лучше? Приведу некоторые аргументы в пользу каждого из методов:

IS OOS: Проверяя оптимизированные параметры на свежих данных мы получаем некоторое представление о боеспособности параметров на более свежем участке и возможно типе рынка.

OOS IS: Оптимизируя на более свежих данных мы какбы более плотно приспосабливаемся к новой рыночной фазе проверяя имела ли место такая неэффективность в прошлом.

Есть еще третий вариант проверки живучести системы называемый кросс-валидация, который сочетает в себе оба метода, но о нем не сегодня.

Дисскас.

Где новичку создавать роботов? (опрос)

- 13 августа 2012, 11:11

- |

Где новичку создавать роботов? (опрос)

Где новичку создавать роботов? (опрос)

- 11 августа 2012, 16:09

- |

Где новичку создавать роботов? (опрос)

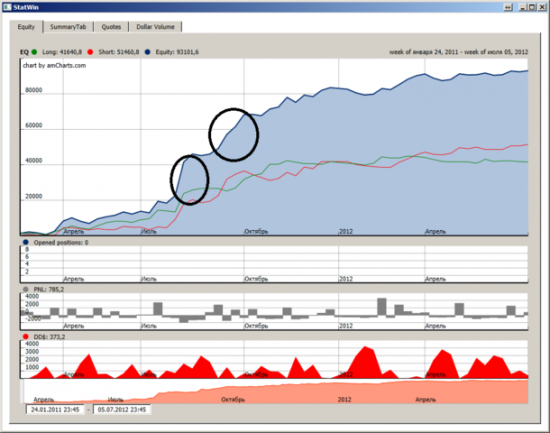

Как приходится прощаться с системами

- 11 июля 2012, 11:27

- |

Чем мне все более нравится системостроительство, это преждевсего своей адекватностью, т.е. вот к примеру нашел я паттерн о котором писал недавно. Все неплохо, только 2012 год флетит, начинаем изучать трейды.

В глаза бросаются 2 участка рынка на которых система адско перформит:

( Читать дальше )

Очень интересная идея

- 07 июля 2012, 17:59

- |

Мы иногда обсуждаем с r_reef всякое мутноеоколорыночное, зачастую у нас на это разные взгляды, но не будем об этом сейчас.

Мой взгляд на системостроительство таков:

1) Любая система это некое окно заработка, которое так или иначе будет закрыто, поэтому надо использовать это окно по максимум

2) Ценность полностью формализованной системы не столько в найденной закономерности, сколько в эксплуатации этой закономерности, т.е. как автор системы подошел к процессу отделения зерен от плевел, взгляд на стороннюю приносящую прибыль разработку может принести очень большой профит в виде чужого формализованного опыта.

Итак, способы максимировать эффект найденной закономерности:

Продажа сигналов за абонентскую плату:

+ стабильное бабло

+ рост базы клиентов с каждым закрытым в плюс месяцем

— риск спалить систему и потерять клиента (со всеми вытекающими)

( Читать дальше )

Мой взгляд на системостроительство таков:

1) Любая система это некое окно заработка, которое так или иначе будет закрыто, поэтому надо использовать это окно по максимум

2) Ценность полностью формализованной системы не столько в найденной закономерности, сколько в эксплуатации этой закономерности, т.е. как автор системы подошел к процессу отделения зерен от плевел, взгляд на стороннюю приносящую прибыль разработку может принести очень большой профит в виде чужого формализованного опыта.

Итак, способы максимировать эффект найденной закономерности:

Продажа сигналов за абонентскую плату:

+ стабильное бабло

+ рост базы клиентов с каждым закрытым в плюс месяцем

— риск спалить систему и потерять клиента (со всеми вытекающими)

( Читать дальше )

Вы бы обменяли свою торговую систему на аналогичную по PF, AVGProfit, Win/Loss и пр?

- 07 июля 2012, 17:58

- |

Вы бы обменяли свою торговую систему на аналогичную по PF, AVGProfit, Win/Loss и пр?

Готовые решения для автоматизации торговли.

- 08 июня 2012, 17:15

- |

Приветствую смартлабик.

Я, как тру алготрейдер, решил затронуть вот какую тему.

Тему готовых решений для автоматизации торговли у различных брокеров.

Может это как то в отдельный топик какой-то выделить стоит — не знаю.

Идея в том, что бы был список с брокерами и готовыми решениями для них.

Я торгую через Interactive Brokers. Поэтому речь и пойдет о них.

Есть несколько вариантов автоматизации. Но есть и проблемы.

Итак.

1) Tradelink.

code.google.com/p/tradelink/

Opensource приблуда, которая включает в себя всевозможные ништяки для разработки, бектеста и автоматической торговли.

На сайте можно посмотреть видосики, как там все чудесно происходит.

На ЭлитТрейдер ее рекламируют в каждом втором посте. Говорят, что она такая клевая, что может даже HFT.

Поддерживает кстати много брокеров западных и датафидов. Код стратегий пишется на C#, но если не путаю, можно не только на C#.

Не знаю по какой причине, но использовать ее у меня вообще желания нет. Какое-то интуитивное отторжение)))

Если кто использует, отзовитесь.

( Читать дальше )

Я, как тру алготрейдер, решил затронуть вот какую тему.

Тему готовых решений для автоматизации торговли у различных брокеров.

Может это как то в отдельный топик какой-то выделить стоит — не знаю.

Идея в том, что бы был список с брокерами и готовыми решениями для них.

Я торгую через Interactive Brokers. Поэтому речь и пойдет о них.

Есть несколько вариантов автоматизации. Но есть и проблемы.

Итак.

1) Tradelink.

code.google.com/p/tradelink/

Opensource приблуда, которая включает в себя всевозможные ништяки для разработки, бектеста и автоматической торговли.

На сайте можно посмотреть видосики, как там все чудесно происходит.

На ЭлитТрейдер ее рекламируют в каждом втором посте. Говорят, что она такая клевая, что может даже HFT.

Поддерживает кстати много брокеров западных и датафидов. Код стратегий пишется на C#, но если не путаю, можно не только на C#.

Не знаю по какой причине, но использовать ее у меня вообще желания нет. Какое-то интуитивное отторжение)))

Если кто использует, отзовитесь.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал