Третий эшелон

Коротко о главном на 09.09.2020

- 09 сентября 2020, 09:03

- |

Ставка купона, планы по размещению акций и облигаций:

- МФК «КарМани» установила ставку 31-49-го купонов облигаций серии БО-001-02 в размере 14,5% годовых. 29 октября эмитенту предстоит исполнение оферты по выпуску

- «Онлайн Микрофинанс» принял решение о размещении выпуска объемом 500 млн для квалифицированных инвесторов и выпуска объемом 700 млн по открытой подписке

- «ОР» сообщила о планах по размещению дополнительного выпуска акций объемом на 2,8 млрд рублей

- ФПК «Гарант-Инвест» получил рейтинг выпуска серии 001Р-07 объемом 700 млн рублей на уровне «bb+(RU)»

Подробнее о событиях и эмитентах на boomin.ru

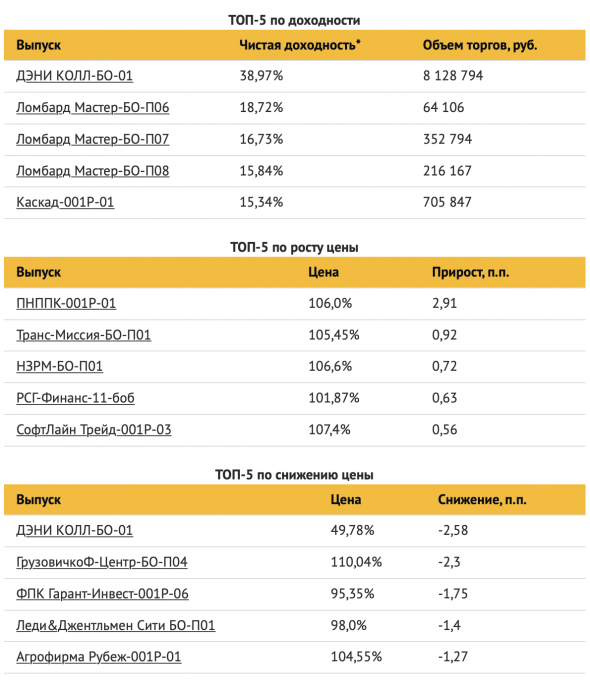

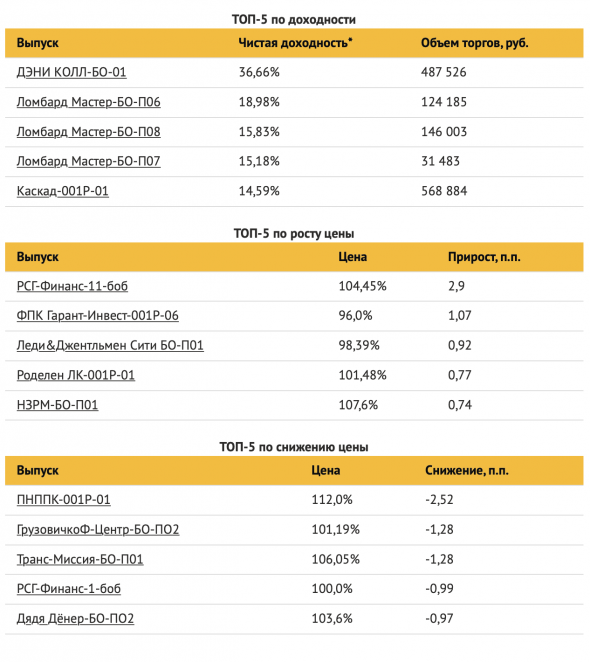

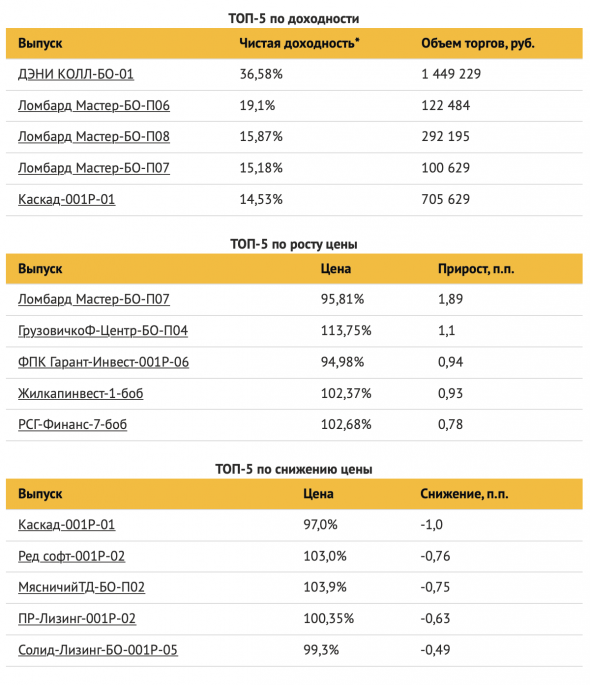

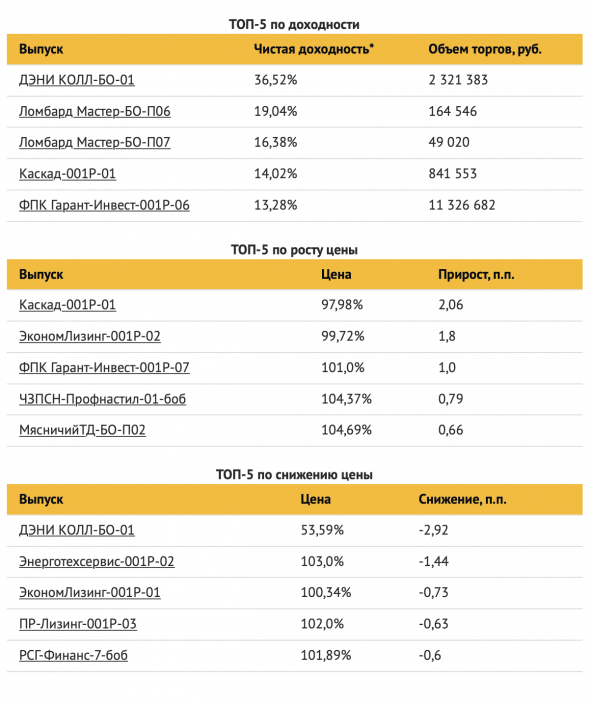

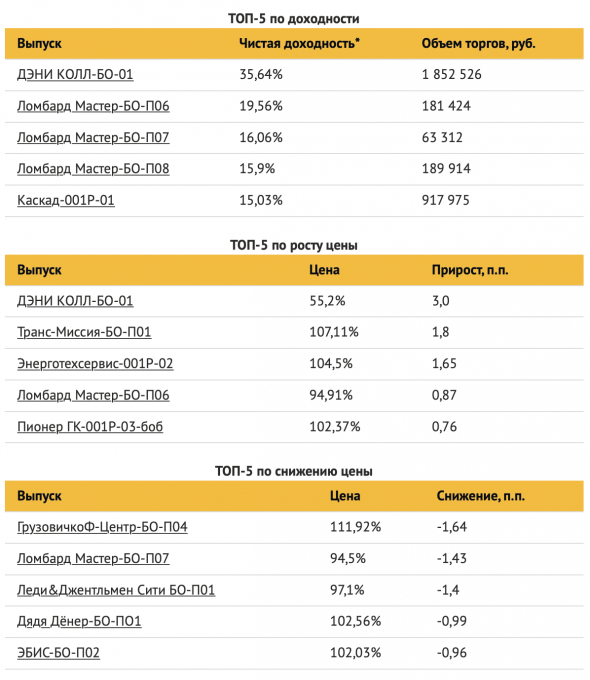

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

- комментировать

- Комментарии ( 0 )

Коротко о главном на 08.09.2020

- 08 сентября 2020, 08:11

- |

Начало размещения, ставка купона и новое имя на рынке ВДО:

- «Калита» сегодня начинает размещение выпуска серии 001Р-02 объемом 300 млн рублей. Ставка ежемесячного купона установлена в размере 13% годовых на все 4 года обращения. Организатор — ИК «Иволга Капитал»

- «Пионер-Лизинг» установил ставку 20-го купона облигаций серии БО-П02 в размере 10,5% годовых, величина купонной ставки привязана к значению ключевой ставки ЦБ РФ

- «Группа «Продовольствие» 10 сентября проведет онлайн-семинар совместно с GrottBojrn, организатором планируемого выпуска облигаций

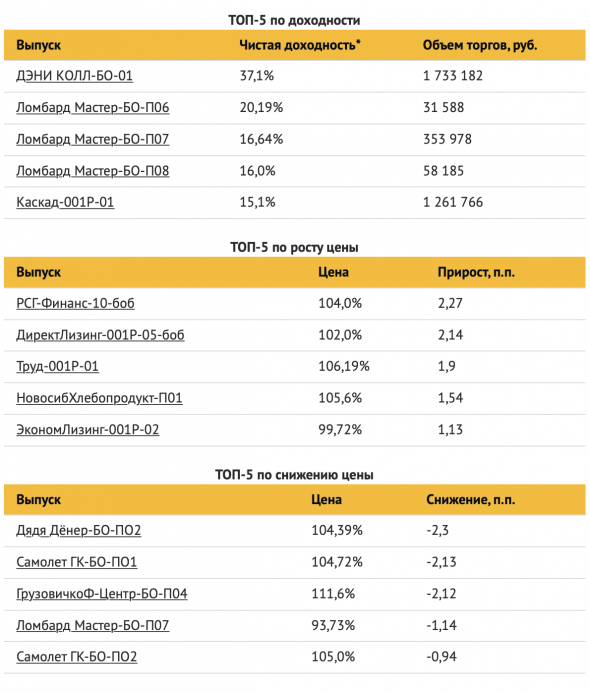

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Коротко о главном на 07.09.2020

- 07 сентября 2020, 07:48

- |

- «Онлайн микрофинанс» готовит два выпуска биржевых облигаций. Выпуск 1-й серии объемом 500 млн рублей будет размещен по открытой подписке среди квалифицированных инвесторов, выпуск 2-й серии объемом 700 млн рублей планируется разместить по открытой подписке

- «Обувь России» подтвердила рейтинг кредитоспособности на уровне «ruBBB+» со стабильным прогнозом, рейтинговое агентство — «Эксперт»

Подробнее о событиях и эмитентах на boomin.ru

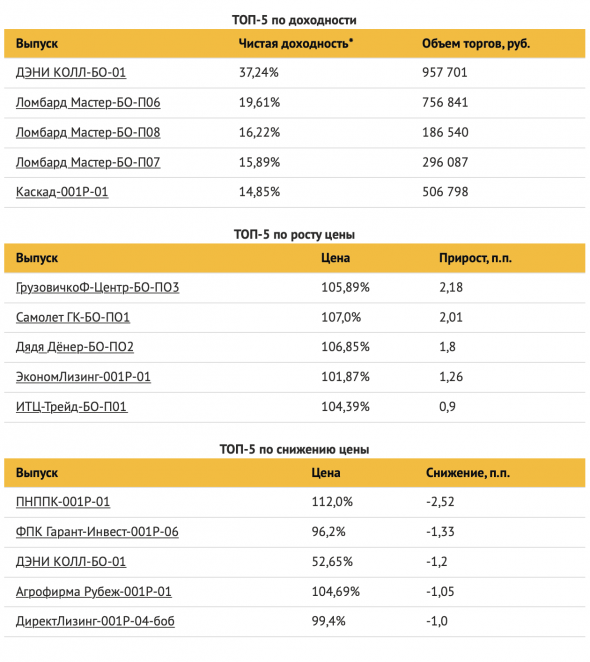

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Коротко о главном на 04.09.2020

- 04 сентября 2020, 10:28

- |

Ставка купона и подготовка к размещению:

- «Калита» 8 сентября начнет размещение выпуска серии 001Р-02 объемом 300 млн рублей, ставка купона установлена в размере 13% годовых на весь срок обращения. Организатор — «Иволга Капитал»

- «СЭЗ им. Серго Орджоникидзе» определили ИК «Фридом Финанс» андеррайтером готовящегося выпуска серии 001Р-02 объемом до 500 млн рублей

Подробнее о событиях и эмитентах на boomin.ru

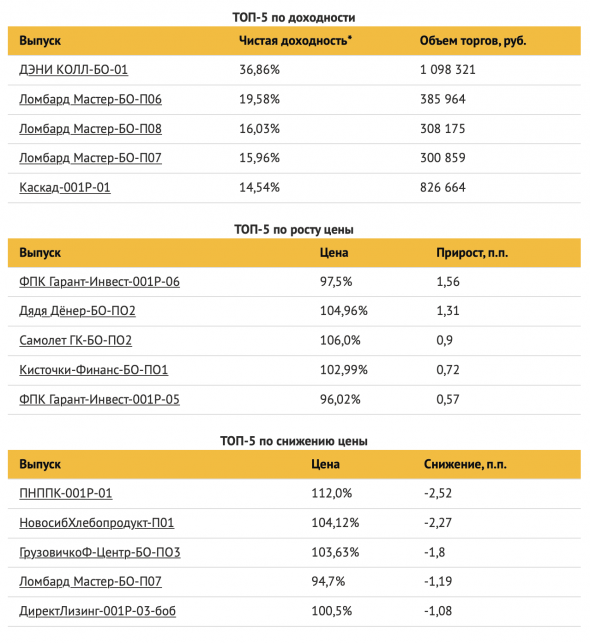

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Коротко о главном на 03.09.2020

- 03 сентября 2020, 14:24

- |

Регистрация выпуска, рейтинг и ставка:

- «Калита» зарегистрировала выпуск облигаций сери 001Р-02 объемом 300 млн рублей, ориентир ставки — не более 13% годовых, купоны ежемесячные. Организатор — «Иволга Капитал»

- «ЭкономЛизинг» получил рейтинг кредитоспособности на уровне «ruBB+» со стабильным прогнозом

- «Фудтрейд» обновил ставку купона на четвертый купонный период — 9,25%, купоны квартальные

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Коротко о главном на 02.09.2020

- 02 сентября 2020, 07:29

- |

Амортизация и завершение размещения:

- «Бэлти-Гранд» произвел третье частичное гашение в размере 11% от номинала облигаций серии БО-П01 и выплатил ежеквартальный купон по ставке 14% годовых

- «Светофор» завершил размещение второго выпуска облигаций объемом 200 млн рублей в полном объеме, торги начались 13 августа, организаторами выступили «УНИВЕР Капитал» и МПС Банк

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Коротко о главном на 01.09.2020

- 01 сентября 2020, 08:27

- |

Дополнительные оферты и новый выпуск:

- «ПР-Лизинг» выставил дополнительные оферты по выпускам серии 001Р-01, 001Р-02 и 001Р-03. Эмитент выкупит до 30 млн рублей по каждому выпуску

- «СЭЗ им. Серго Орджоникидзе» утвердил решение о размещении второго выпуска облигаций объемом до 500 млн рублей. Срок размещения — 7 лет, ставка купона — не более 11% годовых

- Банк России зарегистрировал выпуск облигаций СФО «Кредитные решения» серии 01, параметры выпуска не раскрываются. Компания свяазан с рейтинговым агентсвом АКРА

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Коротко о главном на 31.08.2020

- 31 августа 2020, 09:51

- |

Без размещений: другие новости и события эмитентов

- «Пионер-Лизинг» завершил размещение выпуска серии БО-П03 объемом 400 млн рублей. Торги по выпуску начались 26 ноября 2019 года

- «СЭЗ им. Серго Орджоникидзе» принял решение увеличить уставный капитал на 6,3 млн рублей путем выпуска дополнительных акций

- РА «Эксперт» установила статус «под наблюдением» по рейтингу кредитоспособности «Башкирской содовой компании», рейтинг продолжает действовать на уровне «ruA+» со стабильным прогнозом

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Коротко о главном на 28.08.2020

- 28 августа 2020, 11:05

- |

Оферта и докапитализация:

- «Пионер-Лизинг» выставил допоферту на 6 октября по выпуска серии БО-П01

- МФК «КарМани» внес в имущество компании 50 млн рублей в виде оказания безвозмездной финансовой помощи

- «ПР-Лизинг» разместил 60,7% от объема эмиссии за первый день торгов

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Коротко о главном на 27.08.2020

- 27 августа 2020, 08:07

- |

Начало торгов, новый выпуск и амортизация:

- «ПР-Лизинг» начинает размещение облигаций серии 002Р-01 объемом 1 млрд рублей. Ставка ежемесячного купона — 10% годовых. Организаторы — банк «Уралсиб» и «Атон», бумаги включены во второй уровень листинга

- «Калита» утвердила выпуск облигаций серии 001Р-02 объемом 300 млн рублей. Организатор — «Иволга Капитал»

- «Транс-миссия» произвела частичное гашение в размере 12,5% от номинала и выплатила ежемесячный купон по ставке 15% годовых

- «ТЕХНО Лизинг» разместил 201 из 250 млн выпуска серии 001Р-03 за первый день торгов

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал