Управление активами

Принцип портфеля от спекулянта до фонда.

- 28 сентября 2019, 22:06

- |

Здравствуйте, коллеги!

Сегодня пройдёмся по 3-му пункту серии топиков:

1. О чём молчат портфельные управляющие (1). Бенчмарк, — как способ скрыть свои недоработки.

2. О чём молчат портфельные управляющие (2). Диверсификация или профанация? Мнимая эффективность распыления капитала.

3. О чём молчат портфельные управляющие (3). Принцип портфеля от спекулянта до фонда.

Который в процессе написания из-за объёма количества графиков разбит на 3- части

а) Работай 12 дней в году и ты можешь обыграть рынок.

б) Почему спекулянты выбирают фьючерсы? Доходности на Кубке Робинсона и действительно, How does it work??

в) Примеры входов от портфеля к конкретному инструменту.

Многие ищут корреляции и другие зависимости инструментов, а ведь для правильной tactical asset allocation нам важно грамотно «переливать» капитал из одного инструмента(ов) в другой.

( Читать дальше )

- комментировать

- ★17

- Комментарии ( 9 )

Диверсификация или профанация? Мнимая эффективность распыления капитала.(2)

- 18 сентября 2019, 20:05

- |

Здравствуйте, коллеги!

Сегодня в топике 2-й пункт саги «О чём молчат портфельные управляющие»

1. О чём молчат портфельные управляющие (1). Бенчмарк, — как способ скрыть свои недоработки.

2. О чём молчат портфельные управляющие (2). Диверсификация или профанация? Мнимая эффективность распыления капитала.

3. О чём молчат портфельные управляющие (3). Принцип портфеля от спекулянта до фонда.

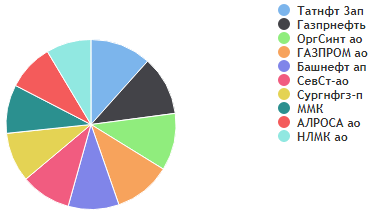

В качестве примера и только примера рассмотрим один из виртуальных портфелей нашего коллеги: ТОП-10, лучшие экспортеры (спасибо ему он за нас проделал работу отбора) и предположим что закончился отчётный период например год (в моём примере портфель собран с равномерным распределением капитала 03.06.2019 ).

( Читать дальше )

О чём молчат портфельные управляющие (1). Бенчмарк, - как способ скрыть свои неудачи.

- 16 сентября 2019, 20:31

- |

На рынке есть успешные и качественные профессионалы своего дела, этот топик не о них.

Рассматривая портфельное инвестирование с позиции, как современных теорий так и здравого смысла я пришёл неутешительным выводам, что деньги вкладчиков часто, как минимум используются не эффективно. Будут рассмотрены следующие вопросы:

1. О чём молчат портфельные управляющие (1). Бенчмарк, — как способ скрыть свои недоработки.

2. О чём молчат портфельные управляющие (2). Диверсификация или профанация? Мнимая эффективность распыления капитала.

3. О чём молчат портфельные управляющие (3). Принцип портфеля от спекулянта до фонда.

Представим ситуацию закончился 2018 год. Вы обычный человек не сведущий в финансах, по условиям выбранный бенчмарк был Dow Jones Transportation Average (DJTA), возможно вы бывший работник этой отрасли и искали что-то с этим связанное, не суть.

Ваш управляющий в конце периода радостно объявляет вам, индекс упал на 14%

( Читать дальше )

Прибыль и вероятность.

- 15 июля 2019, 13:40

- |

Дело в том, что 100% в год — это заманчиво, однако при малой вероятности приносит за 20 лет, реально лишь 0%. В тоже время, 20 лет по 30%, с учетом капитализации, приносит не только моральное, но и материальное удовлетворение в 19 000%.

Кто то выбирает журавля в небе, но лишь немногие предпочитают реальные доходы виртуальным.

Управление капиталом. Путь дурака. Осторожно, Грааль!

- 11 июля 2019, 16:39

- |

Многие скажут, что дуракам везет но недолго, другие — сам дурак, а третьи просчитают путь дурака и сделают выводы. Я просчитаю путь Дурака, чтобы ответить на вопрос топика, почему на бирже зарабатывают дураки, причем со 100% гарантией.

Еще только вчера отгремели споры с одним из участников Смартлаба, который не просто утверждал, что технический анализ не работает, но и подвел под свою теорию ряд неопровержимых доказательств. И все бы хорошо, но были нюансы, которые не учел юный ученый в своем исследовании.

Он взял графики дневных свечек на нефти, аж с 1991 и состоятельно доказал, что прогнозировать тело следующей свечи, без учета доджей, можно с вероятностью не более 50%, а это значит, что на рынке мы всегда имеем дело с нулевым математическим ожиданием и глубоко зарыл технический анализ и всех его последователей вместе взятых.

( Читать дальше )

Всегда быть в прибыли невозможно.

- 09 июня 2019, 10:44

- |

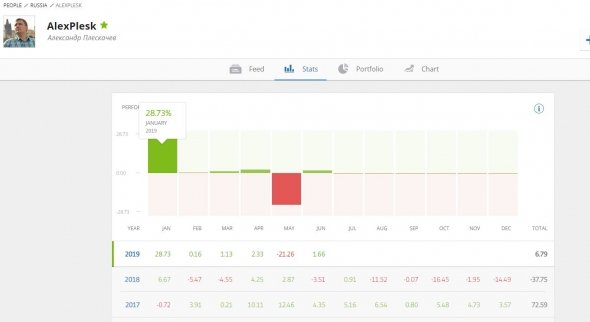

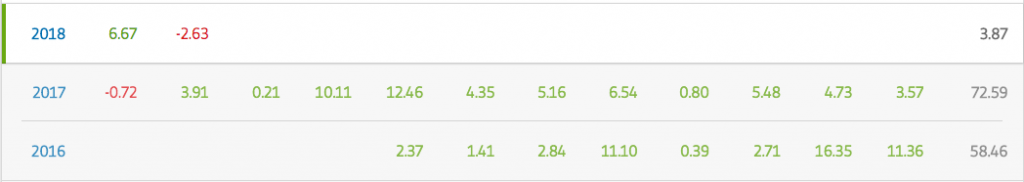

Стало интересно как там дела у Александра Плескачева.

Со слов Василия Олейника это один из первых трейдеров и один из трех трейдеров из России на Еторо, который смог собрать более 15мио $ в управление.

Нашел тему на смарт лабе и интервью, кому интересно сюда https://smart-lab.ru/blog/455063.php

И так… в феврале 2018 видим:

Круто, скажет читатель. И тут охотно веришь откуда 15 млн.

Но теперь смотрим что было дальше.

( Читать дальше )

Как заработать на развитии горнолыжных курортов?

- 08 февраля 2019, 13:16

- |

В этом выпуске зарабатываем на развитии горнолыжных курортов. Расскажем, как построен этот бизнес и кто в нем конкурирует. Разберемся, какие маркетинговые ходы используют компании и почему скупают курорты в Австралии. Выберем своего фаворита и подсчитаем возможную прибыль.

А еще — осторожно, высокая доходность! Объясним, какие проценты по депозиту должны вас не обрадовать, а насторожить. Перечислим признаки финансовой пирамиды и вспомним самую первую такую схему в России, она работала еще в XIX веке!

А еще — осторожно, высокая доходность! Объясним, какие проценты по депозиту должны вас не обрадовать, а насторожить. Перечислим признаки финансовой пирамиды и вспомним самую первую такую схему в России, она работала еще в XIX веке! И наконец — проверим свою «Авоську». Посмотрим на котировки случайных эмитентов и добавим к ним еще одного.

( Читать дальше )

Легко, изящно, интересно

- 16 января 2019, 20:04

- |

Она написана человеком, знающим кухню индустрии инвестиционных банков, управляющих крупнейших фондов, индустрии хедж-фондов и многое другое.

Эта книга о людях, профессионально занимающихся управлением активами, об их мировоззрении, подходах, взаимодействии с потенциальными клиентами. Книга о их человеческих качествах, о принципах, тактике и стратегии работы на рынке управления активами.

В книге также повествует о том, с какими проблемами может столкнуться управляющий, покинувший брендовую компанию (инвестбанковскую индустрию) и создающий свой собственный бизнес — инвестиционный фонд, в том числе и о проблемах взаимодействия с потенциальными инвесторами и клиентами..

Возможно, автор намеренно не делает противопоставления между фундаментальным подходом при управлении активами и использованием технического анализа. Так же он оставляет читателю интересную историю, повествующую о чуде, у которого нет рационального объяснения.

На мой взгляд, книга представляет интерес как для профессионала фондовой индустрии так и для человека, который хочет приоткрыть для себя дверь в мир больших финансов.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал