Уралкалий

Уралкалий - подал заявку на СПИК, вложит 36 млрд руб в создание комплекса добычи руды

- 21 декабря 2018, 19:09

- |

«Межведомственная комиссия по специальным инвестиционным контрактам приняла решение поддержать проект ПАО „Уралкалий“ по созданию комплекса по добыче руды Усть-Яйвинского рудника и освоению производства хлористого калия на территории Пермского края»

глава Минпромторга Денис Мантуров:

«Срок действия одобренного специнвестконтракта рассчитан до конца 2027 года. Его сторонами являются Российская Федерация в лице Минпромторга России, Пермский край и ПАО „Уралкалий“. Планируемый объем инвестиций в проект составляет более 35,7 миллиарда рублей», –

https://emitent.1prime.ru/News/NewsView.aspx?GUID={D68E9DD6-64CA-4C0E-8AC9-92CA89AEE21A}

- комментировать

- Комментарии ( 0 )

Сбербанк - не планирует увеличивать долю в Уралкалии

- 11 декабря 2018, 15:10

- |

Сбербанк не планирует увеличивать долю в производителе удобрений «Уралкалий».

Герман Греф:

«Наращивать, насколько я знаю, они (структуры Сбербанка — RNS) ничего не собираются. Это не стратегическая инвестиция, это обычная из деятельность »

https://rns.online/finance/Sberbank-ne-planiruet-uvelichivat-dolyu-v-Uralkalii-2018-12-11/

Покупка Сбербанком 10,18% Уралкалия - техническая операция - Инвестиционная компания ЛМС

- 07 декабря 2018, 11:51

- |

Созданная аффилированность основных акционеров «Уралкалия» с компанией и перепродажа 10% голосов «Сбербанку» позволяют выставить оферту дочерней структуры «Уралкалия» по цене $1.3-$3.1 за акциюИнвестиционная компания ЛМС

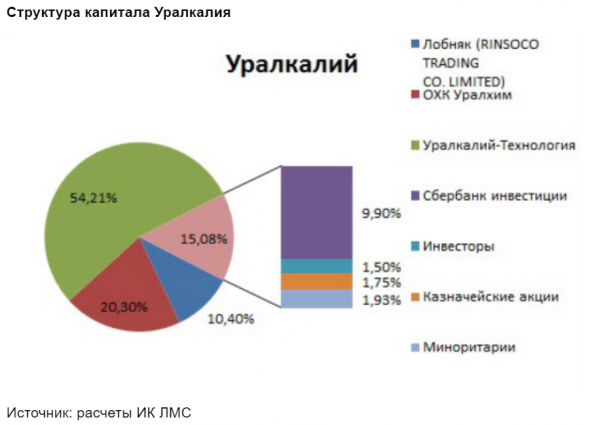

Выкуп на баланс 1,77% обыкновенных акций позволил поднять долю с 19,99% до 20,36% голосов у ОХК «Уралхим» и Rinsoco Лобняка, сделал их аффилированными. Поэтому приобретение «Сбербанк Инвестиции» доли в 10,18% (10% без учёта фактора казначейских бумаг) у Лобняка — является технической операцией для обеспечения преодоления порога в 95% голосов по оферте и последующего выставления требования о выкупе. В целях минимизации расходов, закредитованная группа «Уралкалий-ОХК Уралхим» оферту будет выставлять через дочернюю «Уралкалию» компанию, «Уралкалий-технология», уже владеющую 54,21% УК (54,77% АО) и имеющую невыбранную кредитную линию «Сбербанка» на $3.485 млрд. до начала 2020 года, полученную в январе 2016.

Оценка для выкупа может быть очень разной, но есть шансы на премию, так как ранее все сделки с крупными пакетами проходили с премией:

— $1.3/$1.2 (88,39/82,74 руб. ) за АО/АП — оценка по текущему выкупу обыкновенных акций по крупной сделке, заявления на который будут приниматься до февраля 2019 года;

— $3.1 (210 руб.) — себестоимость покупки Лобняком (RINSOCO TRADING CO. LIMITED) пакета у М. Прохорова (покупка с премией 15,4% к рынку в 2015);

— $2.3 (155.9 руб.) за АО — это если средства от Сбербанка за 10% обыкновенных акций «Уралкалия» по оценке $3.1 (210 руб.) направить на выкуп остающейся доли в 3,47% обыкновенных акций миноритариев и Сбербанка;

— $3.8 (255,32 руб.) за АО — это если средства от «Сбербанка» за 10% обыкновенных акций «Уралкалия» по оценке $1.3 (88,39 руб.) направить на выкуп остающейся доли в 3,47% обыкновенных акций миноритариев.

Сбербанк может посодействовать улучшению дивидендной политики Уралкалия - Промсвязьбанк

- 07 декабря 2018, 11:20

- |

«Дочка» Сбербанка ООО Сбербанк Инвестиции- стала владельцем 10,18% голосующих акций Уралкалия, говорится в сообщении банка. В пресс-службе Сбербанка Интерфаксу пояснили, что банк приобрел этот пакет у Rinsoco Trading Co limited. Через эту компанию акциями Уралкалия владеет партнер основного бенефициара компании Дмитрия Мазепина Дмитрий Лобяк.

Исходя из текущей стоимости Уралкалия на бирже, 10% его акций стоят 25,4 млрд руб. Приобретение Сбербанком бумаг компании можно рассматривать с позитивной стороны, т.к. банк как владелец небольшого пакета, будет заинтересован не только в росте его стоимости, но и возможно посодействует улучшению дивидендной политики.Промсвязьбанк

Сделка Сбербанка с Уралкалием - соглашение о финансировании - Атон

- 07 декабря 2018, 10:55

- |

Российский кредитор приобрел 10% производителя калия у одного из его основных акционеров Дмитрия Лобяка, который контролировал 20% акций Уралкалия. По данным Financial Times, 29% акций Уралкалия были обеспечением по кредиту Сбербанка в размере $3.9 млрд.

Мы полагаем, что сделка больше похожа на соглашение о финансировании (аналогичное тому, когда ВТБ купил газовые активы у АЛРОСА, а затем опять продал их), а не реальную продажу. Во-первых, цены на калийные удобрения растут, а прогноз позитивен, что является аргументом против продажи, на наш взгляд. Во-вторых, как мы считаем, банки, как правило, не «любят» покупать такие непрофильные инвестиции, которые может быть трудно продать, и которые требуют опыта для управления. НЕЙТРАЛЬНО для Уралкалия и Сбербанка.АТОН

Новости компаний — обзоры прессы перед открытием рынка

- 07 декабря 2018, 09:20

- |

ЦБ обвинил сотрудника Сбербанка в манипулировании рынком ценных бумаг

Банк России выявил манипулирование ценными бумагами сотрудником УК «Сбербанк Управление активами», принесшее убытки как самой компании, так и ее клиентам на сумму свыше 150 млн руб. Это крупнейший случай в индустрии доверительного управления. В Сбербанке в случае установления «факта причинения вреда» собираются требовать компенсации нанесенного ущерба. По словам участников рынка, подобные схемы практикуются недобросовестными участниками рынка два десятка лет. Вместе с тем они считают, что жесткая политика ЦБ может затруднить деятельность манипуляторов, а также заставит компании усилить контроль за подобными операциями.

https://www.kommersant.ru/doc/3821820?from=hotnews

Сбербанк приобрел 10% «Уралкалия» у давнего партнера Мазепина. Такой пакет стоит 25,7 млрд

( Читать дальше )

Сбербанк стал владельцем 10% акций "Уралкалия"

- 06 декабря 2018, 19:46

- |

Investing.com – «Дочка» Сбербанка SBER – ООО «Сбербанк инвестиции» – стала обладательницей права распоряжаться 10,18% голосующих акций производителя калийных удобрений «Уралкалия URKA». Об этом говорится в сообщении банка.

Дочерняя компания Сбербанка купила эти акции у Rinsoco Trading Co. Limited, зарегистрированной на Кипре.

На этой новости акции Сбербанка незначительно снижались на торгах на Московской бирже до 192,60 руб. за ценную бумагу, теряя 1,76% к уровню закрытия вчерашних торгов. Акции «Уралкалия», напротив, росли: бумаги компании увеличивались в цене на 2,31% – 86,38 руб. за штуку.

У Сбербанка есть значительный опыт инвестирования в сектор удобрений, эта сделка привлекательна, поскольку обеспечит существенный возврат на инвестицию, рассказал «Ведомостям» представитель банка.

В финансовой организации сообщили также, что будут принимать решение о дальнейшей судьбе приобретенных 10,18% акций «Уралкалия», исходя из ситуации на рынке. «Возможность продажи банк также рассматривает», – уточнил представитель банка.

( Читать дальше )

Уралкалий - структура Сбербанка получила право распоряжаться 10,18% акций производителя удобрений. Не исключена продажа этого пакета

- 06 декабря 2018, 17:25

- |

«Полное фирменное наименование… организации, право распоряжаться определенным количеством голосов, приходящихся на голосующие акции, составляющие уставный капитал, которой получил эмитент. Публичное акционерное общество „Уралкалий“.… Количество и доля голосов, приходящихся на голосующие акции, составляющие уставный капитал организации, которым эмитент получил право распоряжаться… 293 601 590 голосов, что составляет 10,17998096% голосующих акций»

Банк получил данный пакет акций в косвенное распоряжение через компанию «Сбербанк инвестиции».

( Читать дальше )

Беларуськалий планирует превысить план по выпуску NPK-удобрений на 2% в 2018г., до 240 тыс тонн

- 06 декабря 2018, 13:06

- |

ПО «Беларуськалий» за 10 месяцев выпустило 200 тыс. тонн сложных удобрений. До конца года планируется произвести 240 тыс. тонн удобрений против плановых 236 тыс. тонн, сообщает пресс-служба компании.

«Для увеличения объема выпуска продукции в цехе проводятся опытно-промышленные испытания по отработке марок NPK-удобрений при повышенных нагрузках. И как вывод – процесс управляем, данные ОТК и ЦЛ подтверждают высокое качество продукции. Во время испытаний мы производили удобрения трех марок. Выпуск составил 35 тонн в час, что на 5 тонн выше заявленного изначально. В перспективе планируем продолжить подобные испытания, чтобы объемы производства этих марок удобрений возросли еще больше», — отмечает начальник цеха по производству NPK-удобрений В. Сидорчик.

Мероприятия, направленные на увеличение производительности цеха, будут проведены и в 2019 году. В цехе запланирована модернизация некоторых видов оборудования на различных стадиях технологического процесса, чтобы в дальнейшем превзойти проектные мощности.

( Читать дальше )

Бизнес Уралкалия под давлением - Инвестиционная компания ЛМС

- 05 декабря 2018, 15:54

- |

Решение провести принудительный выкуп и погасить казначейские акции может потребовать $0.316 млрд- $1.2 млрд нового финансирования, но, возможно, предполагает только получение контроля над активом после выкупа 10% казначейских акций у банков из залогов.

По данным Д. Мазепина, основного собственника ОХК Уралхим и «Уралкалия», к середине 2019 года может быть принята стратегия выхода на азиатские биржи, так как на Московской бирже привлечь необходимый $1-$1.2 млрд., как в 2007 на IPO, сейчас невозможно. В 2007 году вся компания была оценена близко к текущему рынку — на уровне $7.843 млрд. или $3.5 за акцию, что близко к значению стоимости акций «Уралкалия» в случае погашения казначейского пакета, сейчас составляющего 54,21% капитала (54,77% обыкновенных акций). Текущая капитализация «Уралкалия» — $6.114 млрд., а рыночная цена — $1.3 за акцию. Для размещения на бирже нужно иметь не менее 10% акций в свободном обращении. При погашении казначейских бумаг текущее число акций в свободном обращении, 5,18% уставного капитала (5,23% обыкновенных акций) может вырасти до 11,41% уставного капитала (11,57% обыкновенных акций).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал