ФИНАМ

Обзор рынка акций за неделю (ФГ "ФИНАМ"). Рынки совершили уверенный отскок

- 27 июня 2022, 15:41

- |

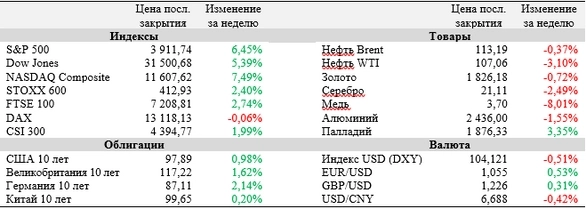

Большинство ведущих мировых индексов завершили минувшую неделю в заметном плюсе на фоне выкупа «просадки» середины июня. Огорчить инвесторов не смог и Джером Пауэлл, который на выступлении перед Конгрессом США упомянул высокую вероятность рецессии в американской экономике. По другую сторону океана рост фондовых рынков был ограничен данными индексов деловой активности в странах ЕС, которые заметно не дотянули до ожиданий. Текущая неделя будет весьма насыщенной международными саммитами и заседаниями. Сразу две встречи проведет альянс OPEC+, руководители центробанков США, ЕС и Великобритании соберутся на конференции ЕЦБ, а лидеры G7 продолжат саммит в Баварии.

Джером Пауэлл во время своих докладов по денежно-кредитной политике перед Конгрессом США в очередной раз подчеркнул, что вероятность рецессии в американской экономике «определенно присутствует», а многие факторы, которые могут позволить ее избежать, находятся «вне контроля» ФРС. Политик добавил, что в условиях «событий последних нескольких месяцев» достичь цели в 2% по инфляции, а также сохранить хорошие темпы на рынке труда «будет сложно».

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Обзор валютного рынка за неделю (ФГ "ФИНАМ"). Индекс доллара отходит от годовых максимумов

- 27 июня 2022, 11:56

- |

По итогам прошедшей недели индекс доллара снизился на 0,53% против подъема на 0,45% неделей ранее. Индекс DXY в пятницу закрылся на отметке 103,84 п. В первой половине июня американская валюта пользовалась спросом на фоне слабой динамики фондовых индексов, роста ожиданий более агрессивных действий от ФРС и, как следствие, быстрого роста доходностей по USTres. Во второй половине июня американский доллар начал терять позиции по мере улучшения настроений инвесторов на фондовых биржах.

Важным событием на прошедшей неделе стало выступление главы ФРС Джерома Пауэлла в Конгрессе с полугодовым отчетом о денежно-кредитной политике. Вопреки словам председателя ФРС о том, что американский регулятор сильно озабочен ростом инфляции, достигшей 40-летнего максимума, и намерен использовать все необходимые инструменты для борьбы с ней, американская валюта ослабла. Вероятно, этому поспособствовал комментарий относительно рецессии, которая, как признает Дж. Пауэлл, возможна, хотя и не является неизбежной, поскольку экономика США сильна и способна выдержать высокие процентные ставки. Также он отметил, что бороться с инфляцией регулятор все же будет, опираясь на поступающие макроэкономические данные.

( Читать дальше )

Мычали вслух и наночастиц глядя. Тут спрятана рефералка! Ищешь нового брокера?

- 24 июня 2022, 17:12

- |

Дорогие товарищи — это рекламное сообщение!

Я тут узнал, что брокер Тинькофф устроил своим клиентам харакири, гнобит и мордует почем зря.

Ввиду этого всего предлагаю рассмотреть вам другого брокера, а именно брокера Финам. На данный момент я пользуюсь брокером ФИНАМ уже 4 года, все супер.

Какие плюсы:

1) Прямой доступ на западные биржи Наздак, Гонконг, Лондон, и прочие. Прямой доступ на биржу Наздак вам даст максимальную ликвидность по американским акциям. Прямой доступ без захода в СПБ биржу могут сейчас предложить только 2 российских брокера, один из которых Финам, это реальное преимущество.

2) Для Квалифицированный инвесторов есть опционы на американские акции, да-да, те же что и Интеректив Брокерс, только у российского брокера, то есть можно выводить и вводить рубли и не только.

3) Низкие комиссии, комиссий одни из самых низких на рынке.

4) Своя платформа для трейдинга. Есть мобильная версия, для компьютера вообще суперская версия для пипса на фьючерсах (правда сейчас фьючи на ММВБ странные стали).

( Читать дальше )

Промежуточный обзор по стратегиям

- 22 июня 2022, 21:25

- |

В качестве предисловия отмечу, что рад своему выбору брокера для ведения стратегий автоследования. За всё время в Финаме ни на моих счетах, ни на подключённых счетах подписчиков на стратегии не было заблокировано из-за санкций никаких акций или иных финансовых инструментов. Этого удалось избежать благодаря моему ответственному подходу к подобным рискам, а также из-за профессионального подхода брокера к списку инструментов и бирж, доступных для сервиса автоследования. Рассчитываю, что и в дальнейшем получится избегать реализации подобных рисков. Постоянно слежу, анализирую и консультируюсь при необходимости с брокером по текущим и потенциальным санкциям.

Стратегия «Суворовская, доллары» показала отрицательную динамику по понятным причинам: резкое укрепление рубля и падение американского рынка акций. Тем не менее, динамика стратегии показала себя существенно лучше индекса S&P 500. На мой взгляд, серьезного кризиса в США получится избежать, поэтому рынок может нащупать дно уже на текущих уровнях. Крепкий рубль, считаю (как и большинство публичных экспертов), временное явление. К концу года мы можем увидеть снова уровни в 75 руб. Только подобное укрепление рубля сможет дать стратегии 40% доходности (в рублях). Ожидаемая дивидендная доходность портфеля акций составляет 8.5% годовых.

( Читать дальше )

Finam не выводит валюту

- 21 июня 2022, 17:40

- |

почему в Финаме до сих пор квалифицированному инвестору можно напрямую покупать зарубежные акции и etf?

- 20 июня 2022, 14:28

- |

Кто в теме, подскажите, имею статус квал. инвестора, в финаме до сих пор возмонжо покупать зарубежные акции и etf (не знаю что еще зарубежного, может есть доступ к фьючерсам, опционам?) напрямую, а не через спб биржу. вроде как биржа ngs.

Как это вообще сейчас возможно, ведь у того же бкс или открытия после 24 февраля прямой доступ к америке отрубили (ссылается на проблемы с совой, что это, я не в курсе).

вообще таким способом не опасно ли сейчас покупать зарубежные бумаги в финаме?

и как понимаю, прямой доступ остался только у финама и фридома финанса, но последний как понимаю уходить из россии и через него опасно работать?

Обзор валютного рынка за неделю (ФГ "ФИНАМ"). Индекс доллара остается вблизи годовых максимумов

- 20 июня 2022, 11:38

- |

По итогам прошедшей недели индекс доллара укрепился на 0,45% против роста на 1,88% неделей ранее. Индекс DXY в пятницу закрылся на отметке 104,46 п. В первой половине июня американская валюта пользовалась спросом на фоне слабой динамики фондовых индексов, роста ожиданий более агрессивных действий от ФРС и, как следствие, быстрого роста доходностей по USTres.

Главным событием прошедшей недели стало заседание ФРС, по итогам которого регулятор принял решение об увеличении ставки на 75 б. п. до 1,5-1,75% и значительно повысил ее прогноз на конец года – до 3,4% (т.е. 3,25-3,5%). На конец будущего года ФРС ожидает дальнейшего повышения ставки до 3,8% (3,75-4%). Как заявил Дж. Пауэлл, ФРС понимает тяжелые последствия инфляции для американцев и твердо намерена вернуть инфляцию к цели в 2%; пока же ФРС хотела бы видеть серию снижений общей месячной инфляции. Столь агрессивный настрой Федрезерва не вывел доллар на новые высоты, поскольку участники рынка предпочли фиксировать свои позиции после продолжительного ралли.

( Читать дальше )

Финам ввел ограничение торгов валютой

- 16 июня 2022, 17:33

- |

«Финам» меняет условия использования валюты для обеспечения позиций. Это связано с ограничениями НКЦ на прием и обеспечение валюты, а также с возросшими геополитическими рисками.

В ближайшие дни ставки риска по британскому фунту (GBP), евро (EUR) и швейцарскому франку (CHF) будут постепенно повышены до 100%, а по американскому доллару (USD) — до 30%. При нарушении риск-параметров необеспеченные позиции могут быть закрыты (наступит ситуация маржин-колл). Торги швейцарским франком (CHF) не проводятся по решению Московской биржи. Заключение сделок с остальными валютами без использования обеспечения доступно в обычном режиме.

Список принимаемых в гарантийное обеспечение валют на ФОРТС также будет пересмотрен: больше не будут приниматься евро (EUR), а правила приема долларов будут пересмотрены. При этом в гарантийное обеспечение начнет приниматься китайский юань (CNY) — мы уже работаем над этим.

Обзор рынка акций за неделю (ФГ "ФИНАМ"). Скачок инфляции в США усиливает вероятность ужесточения ДКП

- 14 июня 2022, 13:42

- |

Минувшая неделя стала крайне неудачной для большинства мировых фондовых рынков после очередных сигналов о сохранении инфляционного давления в США. Рост ИПЦ в стране вновь опередил прогнозы аналитиков и стал максимальным с декабря 1981 года. По другую сторону океана Европейский центральный банк впервые с 2011 года объявил о намерении увеличить процентные ставки по итогам июльского заседания с вероятностью повторного роста уже в сентябре текущего года. Главным событием текущей недели станет заседание FOMC, членам которого нужно будет принять во внимание майский скачок цен. Кроме того, внимание инвесторов также привлечет заседание Банка Англии, которое состоится 16 июня.

По данным Бюро статистики труда, инфляция в США по итогам мая достигла 8,6% в годовом выражении, заметно превысив прогнозы экономистов на уровне 8,3% (г/г). Индекс потребительских цен (ИПЦ) увеличился на 1,0% (м/м) по большей части за счет цен на бензин (+4,1% (м/м)) и прочие энергоносители (+3,9% (м/м)). Таким образом, в США цены за последний год выросли наивысшими темпами с декабря 1981 года.

( Читать дальше )

Обзор валютного рынка за неделю (ФГ "ФИНАМ"). Индекс доллара вновь ощутимо укрепил позиции

- 14 июня 2022, 11:09

- |

На прошедшей неделе индекс доллара укрепился на 1,88% против подъема на 0,5% неделей ранее. Индекс DXY в пятницу закрылся на отметке 104,08 п. В первой декаде июня американская валюта вновь пользовалась спросом на фоне обвала фондовых индексов, роста ожиданий более агрессивных действий от ФРС и, как следствие, быстрого роста доходностей по USTres.

Индекс доллара в начале июня показывает активный рост на фоне ожиданий инвесторов относительно того, что ФРС станет проводить ещё более жесткую монетарную политику в ответ на рекордно высокие уровни инфляции в стране. Американские фондовые индексы значительно отступили от своих предыдущих максимумов, что также повысило привлекательность «защитного» доллара.

Годовой показатель потребительской инфляции в США в мае вырос до 8,6% (г/г) против 8,3% месяцем ранее. Базовая инфляция (с устранением влияния цен на энергоносители и продовольствие) показала рост на 0,6 (м/м) против 0,6% (м/м) месяцем ранее. Годовой показатель снизился с 6,2% до 6,0 % (г/г). Подъем инфляции шел широким фронтом, причем, самые большие факторы – рост цен на бензин (4,1% (м/м)) и продукты питания (1,2% (м/м)). Естественно, американские потребители на этом фоне пребывают в пессимизме – индекс настроений потребителей в июне, по данным Мичиганского университета, рухнул до минимумов с 1952 года (50,2 п.). Это ниже минимума стагфляционного кризиса 1970-1980 гг., в основном за счет негативной оценки текущей ситуации. Фондовый рынок США в пятницу резко обвалился (S&P-500 -2,91%), а доходность 2-летних USTres превысила 3% впервые с 2008 года. Индикаторы рынка указывают на приближающуюся рецессию в экономике США.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал