ФОНДОВЫЙ РЫНОК

Почему ФРС спасет только богатых? Детали монетарной политики Федрезерва и будущее фондовых рынков.

- 12 июня 2020, 07:47

- |

Самым большим ограблением простых людей в истории называют текущую политику Федрезерва, ведь сливки от нее получает лишь небольшая прослойка самых богатых слоев населения.

И эта политика создает не только социальное напряжение, но еще и ограничивает будущий рост экономики, за счет ее вмешательства в естественные процессы кредитного цикла.

Более подробно про эти процессы, а также о том, как выглядит текущая монетарная политика, и какие изменения ее ждут, поговорим в этом видеоролике. Кроме того разберем алгоритм работы ФРС в кризисные моменты и его влияние на будущее фондового рынка.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Коррекция на рынках полным ходом. Обзор рынка 11 июня 2020г

- 11 июня 2020, 20:54

- |

Коррекция на всех рынках идёт полным ходом.

До каких уровней будут падать рынки.

Нефть ниже 40$, а доллар вновь около 70₽.

Обзор фондового рынка за неделю (аналитика ГК "ФИНАМ")

- 11 июня 2020, 19:55

- |

Рубль все больше зависит от настроений на глобальных рынках

Общий взгляд

После достижения ключевого уровня 3233 пункта по S&P500, в четверг, опасаясь за дальнейшие перспективы американской экономики, инвесторы отреагировали продажами перегретых рисковых активов на итоги заседания Федеральной резервной системы, не услышав от Джерома Пауэлла конкретики в отношении новых стимулирующих мер. В ходе пресс-конференции глава ФРС предположил, что в краткосрочной перспективе пандемия коронавируса будет оказывать сильное давление на экономический рост, инфляцию и занятость, а в среднесрочной перспективе она несет значительные риски для экономики. Кривая казначейских облигаций пошла вверх после того, как регулятор заявил о намерении придерживаться текущих темпов покупок казначейских и ипотечных облигаций, что, по сути, означает прекращение постепенного еженедельного сокращения объема таких покупок. На текущей неделе объем покупки казначейских облигаций составит около 20 млрд долларов, а ипотечных облигаций– 22,5 млрд долларов. По сути, ФРС сделала шаг в сторону стимулирования снижения стоимости заимствований, которые на фоне роста доходности казначейских облигаций создают дополнительную нагрузку на бизнес, домашние хозяйства и повышают цену антикризисных мер правительства. На следующей неделе основным фактором для выбора направления дальнейшего движения заокеанских биржевых индексов будет квартальная экспирация фьючерсов и опционов, которая состоится в пятницу, 19 июня.

( Читать дальше )

Доставка Еды Бизнес и Инвестиции / Акции GrubHub, Delivery Hero и IPO Doordash и Postmates

- 11 июня 2020, 19:24

- |

Коррекция к росту ФР будет зигзагообразная или плоская?

- 11 июня 2020, 13:06

- |

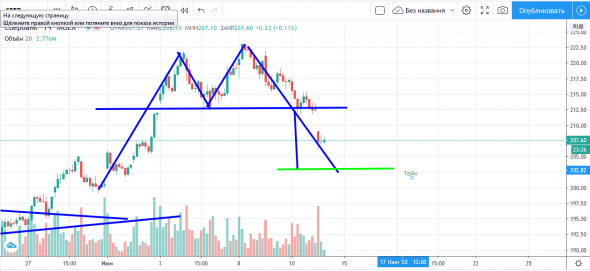

Коррекция к росту ФР будет зигзагообразная или плоская?

Какие целевые уровни коррекции в РТС и ММВБ?

Крипто Бум 2017 VS Фондововый рынок 2020, что общего у этих процессов? И что делать инвестору?"

- 10 июня 2020, 21:00

- |

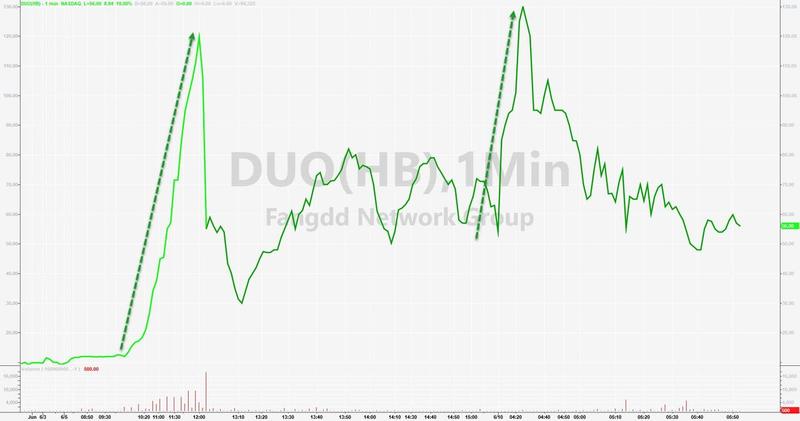

То, что происходит сейчас на рынке, очень сильно напоминает процесс развития пузыря. И причиной такого процесса является рыночная эйфория. Все считают, что акции будут только расти, и что ФРС даст всем столько денег, сколько понадобится. Отчасти это верно, но проблема в том, что итог у любого пузыря всегда один. Те, кто покупал во время всеобщего безумия, как правило, теряют значительную часть своих сбережений.

Последний такой пузырь с печальным концом мы наблюдали в 2017 году на крипторынке. Тогда, огромное число непрофессиональной публики массово скупало все со словами «крипто» и «блокчейн». Итог таких покупок нам всем хорошо известен.

В этом видео, я провел аналогию между рынком криптовалют в 2017 году, и тем, что мы сейчас наблюдаем на фондовом рынке. Разобрал механизмы психологии толпы, которые и являются причиной таких процессов, а так же дал ряд полезных советов, которые помогут сохранить капитал, в столь непростое время. Жду ваших комментариев на YouTube.

ТОП-10 Рисков при торговле на FOREX / Почему вы Теряете Деньги на рынке Форекс? / Форекс Обучение

- 10 июня 2020, 20:57

- |

Еще один пример сумасшествия на рынках сейчас

- 10 июня 2020, 20:01

- |

( Читать дальше )

Длинные облигации США: давайте рассмотрим «точку истощения» (перевод с elliottwave com)

- 10 июня 2020, 17:07

- |

Еще в начале марта поведение рынка облигаций напоминало то, что развернулось в разгар финансового кризиса 2007–2009 годов. Цены и доходность быстро менялись.

5 марта длинные казначейские облигации США закрылись на 173^30,0. На следующий день, 6 марта, длинные облигации выросли до 180^19,0, колоссальное движение на более чем 6 пунктов, достигнув нового исторического максимума. Но ралли было еще впереди.

9 марта наше Краткосрочное обновление США показало этот график и сказало:

Изменения в ценах на облигации и доходности являются историческими. Доходность 30-летних облигаций США снизилась до 0,6987% в течение дня. В конце 30-летняя доходность была около 1%. [Длинные казначейские облигации] выросли до 191^22,0, а индикатор DSI (trade-futures.com) находился на 98% быков. Цены выросли через… линию тренда, но затем отступили, чтобы закрыться прямо на ней. Может ли это быть точкой истощения роста?

Изменения в ценах на облигации и доходности являются историческими. Доходность 30-летних облигаций США снизилась до 0,6987% в течение дня. В конце 30-летняя доходность была около 1%. [Длинные казначейские облигации] выросли до 191^22,0, а индикатор DSI (trade-futures.com) находился на 98% быков. Цены выросли через… линию тренда, но затем отступили, чтобы закрыться прямо на ней. Может ли это быть точкой истощения роста?( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал