ФОНДОВЫЙ РЫНОК

Александр Горчаков: маленькие секреты большого алготрейдинга

- 25 мая 2017, 16:25

- |

- комментировать

- ★27

- Комментарии ( 15 )

Налоги на рынке ценных бумаг для России и США - коротко и по делу!

- 24 мая 2017, 17:26

- |

Доходы, полученные на рынке ценных бумаг (от дивидендов и прироста курсовой стоимости), облагаются налогом по ставке 13%, за исключением выплат по государственным и муниципальным облигациям, которые налогом не облагаются.

Прибыль инвестора, получаемая от операций с акциями на рынке акций США, облагается налогом на доходы физических лиц по ставке 13%. Что касается дивидендов, то, согласно конвенции, они облагаются следующим образом. Эмитент, выплачивая дивиденды, удерживает с физического лица-нерезидента налог в соответствии с местным законодательством (в США – это 10%). После этого получатель дивидендов выплачивает налог в своей стране.

Благодаря подписанной между США и Россией конвенции об избежании двойного налогообложения, доход инвестора-резидента РФ от вложения в ценные бумаги США, облагается налогом только на территории РФ. Для получения налоговых льгот необходимо заполнить, подписать и отправить брокеру форму

( Читать дальше )

Рынок США полностью потерял связь с реальностью

- 24 мая 2017, 10:50

- |

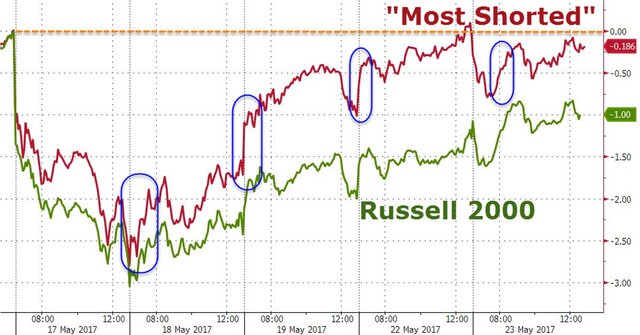

В Великобритании произошел самый ужасный террористический акт за 12 лет, экономические данные США вызывают опасения, последний аукцион по трежерис можно считать провальным, а Трамп столкнулся с проблемами по бюджету.

Но акции движутся к рекордному максимуму.

После первоначального падения на скандале вокруг Трампа акции США растут четвертый день подряд.

И происходит это все на фоне массового закрытия коротких позиций.

И происходит это все на фоне массового закрытия коротких позиций.

( Читать дальше )

МТС - Анализ компании!

- 23 мая 2017, 19:01

- |

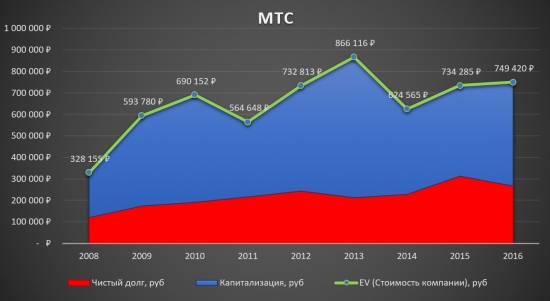

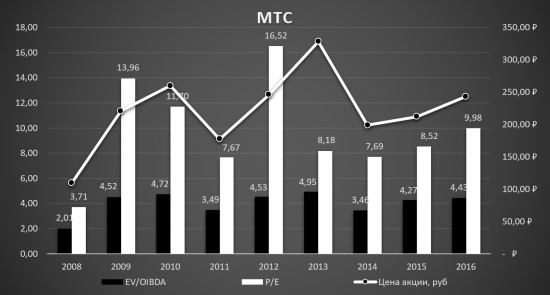

Фундаментальный анализ: Все расчёты проведены самостоятельно, данные были взяты из отчётов компаний по МСФО в млн. рублей.

Начну с оценки МТС, стоимость компании 749 млрд. рублей из неё только 265 млрд. рублей чистый долг.

( Читать дальше )

Диверсификация в инвестициях.

- 23 мая 2017, 09:54

- |

Есть много статей, где пишут про важность диверсификации в инвестициях, различные подходы и решаемые задачи. Однако все они касаются определенного направления – это фондовый рынок. То есть, какое соотношение должно быть между акциями и облигациями в портфеле, сколько эмитентов в портфеле должно быть для более-менее качественной диверсификации и так далее. Но мало кто упоминает, что диверсификация также важна по инструментам и подходам в инвестировании. Далее подробнее.

Есть два подхода в инвестировании – это активный и пассивный, ранее я писал об этом статью. Если Вы предпочитаете выбрать путь активного инвестора, самостоятельно или при помощи специалистов отбирать эмитентов и добавлять их в портфель со всеми вытекающими, то здесь стоит также задуматься о том, чтобы разбить свой портфель на две части (процентное соотношение подбирается индивидуально): одна часть для активного инвестирования, а другая для пассивного. Почему это важно?

Напомню, что при активном инвестировании Вы уже соревнуетесь не просто с рынком, а и с другими участниками, которые пришли заработать денег. И здесь помимо стандартного рыночного риска добавляется множество других, таких как неудачный выбор эмитента, не тот размер позиции, недостаточность информации и т.д. Согласно статистике получить доходность выше рынка удается лишь малой части участников данного процесса. Поэтому, чтобы минимизировать риск рекомендуется включить в портфель и пассивный подход. Многие считают, что купи акцию и держи – это и есть пассивное инвестирование, однако — это большое заблуждение, которое может и покажет доходность на долгосрочном горизонте, но при корректировке на инфляцию может получиться минус. Инструментами пассивного инвестирования являются ETF, ПИФы, взаимные фонды и т.д. Что в широком смысле можно назвать Доверительное управление. Резюмируя данный пункт: диверсификация Вашего портфеля между пассивным и активным инвестированием значительно снизит Ваши риски.

А если же Вы выбрали путь пассивного инвестора, то здесь не обязательно добавлять активное управление, потому что оно гораздо более требовательное, чем пассивное.

Также диверсификация важна и среди инструментов инвестирования. Из межрыночного технического анализа известно, что разные инструменты инвестирования коррелируют между собой. Например:

При инфляции:

— прямая корреляция между акциями и облигациями. Облигации, как правило реагируют раньше, чем акции;

— обратная между облигациями и товарами;

— обратная между американским долларом и товарами.

При дефляции:

— обратная между облигациями и акциями;

— обратная между товарами и облигациями;

— прямая между товарами и акциями;

( Читать дальше )

Предварительный итог

- 22 мая 2017, 18:10

- |

Вот предварительные итоги.

Аэрофлот: восходящий канал, от 189 можно попробовать ЛОНГ цель 198-200 со стопом 185-6 Выбило по стопу, но Покупку по 185 восстановил и пока не жалею.

Газпром: сигналы – сохранять ШОРТ. Закрытие 122 (осталось немного – конечно ловля блох). Уже входит в зону перепроданности. Сигналов на покупку нет. Закрыл не мелочась 122,5.

Сургут пр: перепроданность; от 29 начну ЛОНГ, увеличу на 28,5-6. Покупки 29,015 и 28,815

Все остальные рекомендации остаются в силе. Ждем'с.

Вечером снова ввод дневной статы и анализ с возможной корректировкой прогноза…

ОГК-2 - держитесь от них подальше

- 18 мая 2017, 16:51

- |

Аналитический обзор компании ОГК-2

О компании: «ОГК-2» — одна из шести тепловых оптовых генерирующих компаний, созданных в рамках реформирования ОАО РАО «ЕЭС России». Компания занимается производством и сбытом электроэнергии среди генерирующих компаний, образованных на основе тепловых электростанций. 1 ноября 2011 г. в результате завершения реорганизации была создана крупнейшая российская тепловая генерирующая компания ОАО «ОГК-2» общей установленной мощностью 17,9 ГВт (на момент объединения, в наст. время – 18,1 ГВт) в составе 11 филиалов: Сургутская ГРЭС-1 (Тюменская область), Рязанская ГРЭС (Рязанская область), Ставропольская ГРЭС (Ставропольский край), Киришская ГРЭС (Ленинградская область), Троицкая ГРЭС (Челябинская область), Новочеркасская ГРЭС (Ростовская область), Красноярская ГРЭС-2 (Красноярский край), Череповецкая ГРЭС (Вологодская область), Серовская ГРЭС (Свердловская область), Псковская ГРЭС (Псковская область), Адлерская ТЭС (Краснодарский край).

( Читать дальше )

Расширение списка ценных бумаг на Санкт-Петербургской бирже

- 18 мая 2017, 16:03

- |

Санкт-Петербургская биржа расширяет список ценных бумаг. С 18 мая для торговли доступны 37 новых эмитентов, среди которых акции компаний Harley-Davidson, HP, Whirlpool, Xerox, Hewlett Packard, Nokia и American Airlines. Подробнее со списком допущенных к торгам акций можно ознакомиться на сайте.

Добавленные ценные бумаги могут быть интересны, как для долгосрочных, так и для краткосрочных инвестиций, а некоторые из них позволят защититься от возможной коррекции на рынке. Среди представленных ценных бумаг можно выделить акции рейтингового агентства Moody’s, которые за последние 5 лет показали доходность в 600%.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал