ФРс

Готовы к 1998?

- 07 апреля 2022, 07:45

- |

Опубликованный только что протокол последнего заседания FOMC, которое состоялось 15–16 марта, отразил несколько более решительный настрой регулятора, чем ожидал рынок. В частности, члены Комитета высказались в пользу сокращения баланса темпами $95 млрд в месяц ($35 млрд в ипотечных ценных бумагах (MBS) и $60 млрд в гособлигациях США), тогда как эксперты Wall Street ждали, что диапазон составит $60–90 млрд в месяц. Кроме того, «многие представители ФРС» отметили, что может потребоваться 1 или больше повышений ставок сразу на 0,50%.

«В последние дни на рынках отчетливо наблюдалась продажа „риска“ и усиление спроса на традиционные активы-убежища», — комментирует ведущий аналитик отдела глобальных исследований «Открытие инвестиции» Олег Сыроваткин. — «Это неудивительно, учитывая, что на 2022 год денежный рынок закладывает в цены наиболее быстрое повышение ставок с 1994 года. В результате этих событий рискованные активы оказались сильно перепроданными, и в первые минуты мы наблюдали что-то вроде „отскока по факту“. Однако вскоре доминирующий тренд на „risk-off“ взял свое, что указывает на силу господствующих тенденций и перспективы дальнейшего снижения рискованных активов в ближайшей, а то и среднесрочной перспективах».

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 33 )

Проверка реальности

- 06 апреля 2022, 19:36

- |

Фондовый рынок вчера снял шоры, и ему не понравилось то, что он увидел, а именно быстрый рост процентных ставок. Скачок рыночных ставок подорвал попытки фондового рынка к восстановлению, и сегодня он продолжает двигаться вниз.

В настоящее время фьючерсы на S&P 500 упали на 42 пункта и торгуются на 0,8% ниже справедливой стоимости, фьючерсы на Nasdaq 100 упали на 231 пункт и торгуются на 1,6% ниже справедливой стоимости, а фьючерсы на Dow Jones Industrial Average упали на 249 пунктов и торгуются на 0,4% ниже справедливой стоимости.

Доходность 10-летних облигаций, составляющая сейчас 2,62%, превысила 2,65% внутри дня торговле.

Казначейские облигации вчера упали после того, как глава ФРС Брейнард признала, что, по ее мнению, усилия по сокращению баланса будут осуществляться гораздо более быстрыми темпами и это начнется уже в мае, в связи с повышением ключевой ставки.

( Читать дальше )

Денежный рынок закладывает самое сильное ужесточение политики ФРС за последние 30 лет — Bloomberg

- 06 апреля 2022, 15:28

- |

Трейдеры денежного рынка предполагают повышение процентной ставки еще на 2,25% к концу года сверх 25 базисных пунктов, уже достигнутых в марте. Таким образом, ставку ФРС может достичь 2,75%, к концу года, чего не было со времен финансового кризиса 2008 года.

www.bloomberg.com/news/articles/2022-04-06/fed-minutes-to-reveal-long-awaited-details-on-balance-sheet-plan

markets report 6/4/22

- 06 апреля 2022, 09:02

- |

Всем Середина недели!

На Уолл стрит день вчера не задался. Комментарий одного из глав ФРС сильно напугал рынок, ибо он ожидает сильного повышения процентной ставки и быстрого сокращение баланса. Если ситуация с инфляцией нормализуется, то ближе к концу года ФРС может быть перейдет к более нейтральной позиции. В подтверждении такого заявления доходность казначейских 10ток резко выросла сразу на 20 б.п. на новый максимум последних лет в 2,62%. Индекс доллара тоже продолжил движение вверх обновлять хаи, и похоже скоро будет тестировать планку в 100 долларов.

Весь этот кошмаринг вообще не зашел на Уолл Стрит и индексы просели, больше всего напугался технологический NASDAQ, потерявший вчера более 2%. В этом секторе TWTR продолжил рост, так как компания на волне эйфории предложила Маску место в совете директоров. И еще отдельная радость случилась у компании SAVE, она выросла аж на 22% потому что их собирается купить JBLU. Притом что как это часто бывает на рынке саму Jet Blue при этом ушатали на 7%.

( Читать дальше )

ФРС долгосрочно повысит ставку, а ЦБ РФ понизит: одна из причин дальнейшего ослабления рубля. В России как Турции?

- 05 апреля 2022, 06:37

- |

оставшиеся заседания на 2022г.

27 апреля

15 июня

27 июля

21 сентября

2 ноября

14 декабря.

Вероятно, повышать ставку на 0,25-0,50% будут на каждом заседании.

При росте ставок, сырьё может оказаться под давлением и вырастет доллар.

Рекомендую прочитать про правило Тейлора (для эффективной борьбы с инфляцией, ключевая ставка должна быть выше инфляции).

ЦБ РФ, наоборот, будет снижать ставку

(или, по крайней мере, не повышать).

Плановые заседания ЦБ РФ до 31 12 2022:

29 апреля

11 мая

10 июня

22 июля

1 августа

16 сентября

28 октября

8 ноября

16 декабря

В Турции ставка 14% при инфляции 61%.

Думаю, в России ставка также будет ниже инфляции.

Одна из причин роста российских акций — мало возможностей вложить деньги.

С уважением,

Олег.

Наркоманы -

- 04 апреля 2022, 18:32

- |

Итак, что будет делать этот загнанный в угол и пьяный нарик ФРС?

Ну, то, что делают все наркоманы—продолжают пить, то есть печатать все более и более обесценивающиеся доллары США, что просто создает больше попутных ветров для, как вы уже догадались: золота. (Но также и товары с твердыми активами в целом, промышленные акции и сельскохозяйственная недвижимость.)

Тем временем ФРС, правительство США и его корпоративное пропагандистское оружие в американских СМИ будут обвинять все это новое печатание денег и продолжающиеся дефицитные расходы на Путина, а не десятилетия финансового бесхозяйственности из Вашингтона.

Там нет шока.

Но Путин, даже если вы его ненавидите, видит вещи, которые произойдут на самом деле.

И Китай тоже всё видит.

Стата: безработица в США 3,6% (таргет ФРС 4%). Теперь развязаны руки для борьбы с инфляцией ?

- 03 апреля 2022, 08:55

- |

— безработица 4%(уже 3,6%, снижение с 3,8%).

— инфляция 2%.

Вышедшая статистика по рынку труда США за март после опережающих цифр за предыдущий месяц вновь показала, хоть и меньшее, но улучшение конъюнктуры:

• 431К новых рабочих мест vs 750К в феврале

• Частный сектор: рост на 426К vs 729К

• Норма безработицы понизилась с 3.8 до 3.6% .

Пора бороться с инфляцией

(повышать ставку по 0,5% и QT, уменьшение баланса ФРС) ?quantitative tightening,

Представитель ФРС Эванс: ожидаю семь повышений ставок на 25 базисных пунктов в этом году и трех в следующем году

- 01 апреля 2022, 16:37

- |

• Узнаете больше в течение года и будете готовы скорректировать политику по мере необходимости

• Повторяет призыв к «своевременному» повышению ставок с «осторожным, скромным и проворным» подходом

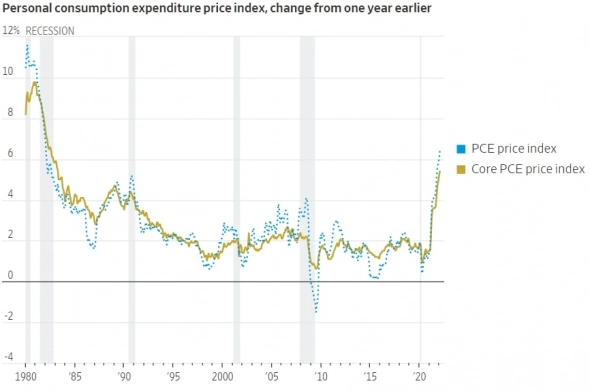

Индекс цен на личное потребление в США переписывает 40-летние максимумы

- 01 апреля 2022, 10:22

- |

Индекс PCE в США достиг уровня 1983 года — 5,4% в феврале. Цены на личное потребление выросли на 6,4%. На эти два индекса в основном ориентируется ФРС. Рекордные цифры могут стимулировать ФРС к ещё более жёсткой позиции.

Министерство торговли США считает, что такой рост показателей инфляции частично связан с почти 26-процентным скачком цен на энергоносители. Ситуация усугубляется на фоне конфликта на Украине, однако Пауэлл ранее заявлял, что инфляционные перспективы ухудшились ещё до его начала.

www.nytimes.com/2022/03/31/business/economy/pce-inflation-february.html

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал