SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ФЬЮЧЕРС

Ситуация по фьючерсу РТС на 23 мая 2019г.

- 23 мая 2019, 12:05

- |

Добрый день

Ситуация на сегодняшний день:

1) Цена шагнула вниз, тем самым отработав верхнюю границу сопротивления, как и обговаривали на вчерашнем видео.

На данном этапе вероятность бокового сценария усиливается.

2) MACD — в положительной области.

3) RSI — в положительной области.

Вывод: Сегодня лучше находиться вне позиции, подождать начало коррекции. В случае начала коррекции и импульсов вверх нужно будет искать точку входа на продолжении движения, но ни как ни ранее.

Ситуация на сегодняшний день:

1) Цена шагнула вниз, тем самым отработав верхнюю границу сопротивления, как и обговаривали на вчерашнем видео.

На данном этапе вероятность бокового сценария усиливается.

2) MACD — в положительной области.

3) RSI — в положительной области.

Вывод: Сегодня лучше находиться вне позиции, подождать начало коррекции. В случае начала коррекции и импульсов вверх нужно будет искать точку входа на продолжении движения, но ни как ни ранее.

- комментировать

- Комментарии ( 0 )

Ситуация по фьючерсу РТС на 22 мая 2019г.

- 22 мая 2019, 11:39

- |

Добрый день .

По сегодняшнему дню:

1) Цена продолжает ползти наверх.

Можно спрогнозировать такой импульс с целью примерно 131-132000 ориентир. Время движения цены 6-7 дней.

2) MACD — показывает расхождение, это может говорить о силе вниз и отсутствии точек входа вверх.

3) RSI — положительная динамика.

Вывод: точек входа нет, вероятность такого движения ориентир 7 дней, примерная цель 132000

По сегодняшнему дню:

1) Цена продолжает ползти наверх.

Можно спрогнозировать такой импульс с целью примерно 131-132000 ориентир. Время движения цены 6-7 дней.

2) MACD — показывает расхождение, это может говорить о силе вниз и отсутствии точек входа вверх.

3) RSI — положительная динамика.

Вывод: точек входа нет, вероятность такого движения ориентир 7 дней, примерная цель 132000

Ситуация по фьючерсу РТС на 21 мая 2019г.

- 21 мая 2019, 12:35

- |

Добрый день.

На сегодняшний день как и предполагал ситуация положительная.

1) Цена пробила сопротивление и продолжает восходящее движение.

2) MACD — в положительной области

3) RSI — в положительной области

Вывод: динамика положительная поддержка на уровне 122500

На сегодняшний день как и предполагал ситуация положительная.

1) Цена пробила сопротивление и продолжает восходящее движение.

2) MACD — в положительной области

3) RSI — в положительной области

Вывод: динамика положительная поддержка на уровне 122500

Ситуация по фьючерсу РТС на 20 мая 2019г.

- 20 мая 2019, 14:16

- |

Добрый день.

Что можно сказать по сегодняшнему дню?

1) После хороших новостей с Газпрома, рынок сменил направление и в данный момент направляется вверх.

2) MACD — в положительной динамике.

3) RSI — в положительной динамике.

Вывод воспринимаем сигналы вверх. Нижняя граница поддержки 121300

Что можно сказать по сегодняшнему дню?

1) После хороших новостей с Газпрома, рынок сменил направление и в данный момент направляется вверх.

2) MACD — в положительной динамике.

3) RSI — в положительной динамике.

Вывод воспринимаем сигналы вверх. Нижняя граница поддержки 121300

Размышления у инвестиционного портфеля. Как дивидендную доходность на ММВБ в валюте поиметь.

- 18 мая 2019, 21:43

- |

Хорошая рублёвая дивидендная доходность отечественных эмитентов в последнее время радует всё больше. Вот только один факт беспокоит-доходность-то рублёвая, а в рубль мы верим также сильно как и наше правительство, которое на эти самые рубли в рамках какого-то «бюджетного правила» покупает почему-то не новое оборудование и технологии, а доллары.

Поэтому с определённого момента возникает мысль -а как бы и рыбку съесть и на дерево-то залезть, то есть как бы получаемую рублёвую доходность подстраховать от рублёвого-же риска.

Конечно можно тупо на дивиденды покупать валюту. Однако что будет с рублём завтра не знает даже САМА Сахипзадовна, а валюту можно купить только тогда, когда дивы пришли. Но это не путь индейцев ибо слишком банально.

Тоже банальный, но не настолько метод валютной фиксации будущих дивидендов.

Собственно предполагаемый размер дивидендов и сроки по дивидендным компаниям более менее известны. В связи с чем можно притарить фьючерс на доллар, он же Сишка со сроком эспирации (во, умняшное слово сказанул!!! проще говоря срок истечения фьючерсного контракта) близким к дате дивидендов. Сумма контракта-под размер дивидендов.

( Читать дальше )

Поэтому с определённого момента возникает мысль -а как бы и рыбку съесть и на дерево-то залезть, то есть как бы получаемую рублёвую доходность подстраховать от рублёвого-же риска.

Конечно можно тупо на дивиденды покупать валюту. Однако что будет с рублём завтра не знает даже САМА Сахипзадовна, а валюту можно купить только тогда, когда дивы пришли. Но это не путь индейцев ибо слишком банально.

Тоже банальный, но не настолько метод валютной фиксации будущих дивидендов.

Собственно предполагаемый размер дивидендов и сроки по дивидендным компаниям более менее известны. В связи с чем можно притарить фьючерс на доллар, он же Сишка со сроком эспирации (во, умняшное слово сказанул!!! проще говоря срок истечения фьючерсного контракта) близким к дате дивидендов. Сумма контракта-под размер дивидендов.

( Читать дальше )

Нефть ходит - ТС профит рубит !

- 08 мая 2019, 10:01

- |

❤ БЛАГОДАРЕН И ПРИЗНАТЕЛЕН МОИМ ЧИТАТЕЛЯМ ЗА ПЛЮСЫ!

Пусть они вернутся Вам Удачей, Успехом и Благополучием !!!

.

Вот когда нефть хорошо ходит, то и моя ТС хорошо и прибыльно работает! И уже по году (с начала года), несмотря на просадку, уже в небольшом плюсе!

.

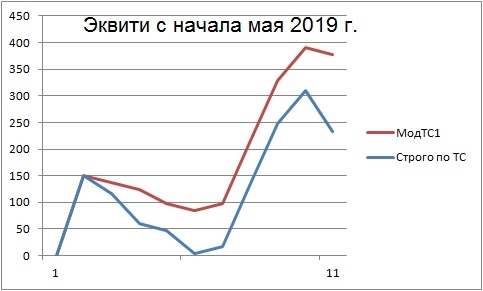

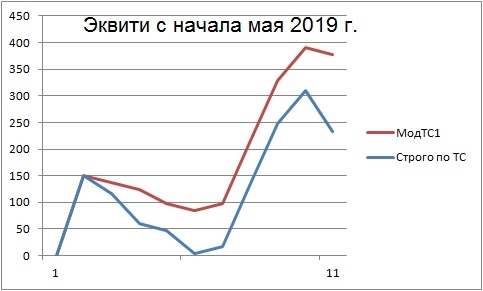

это Эквити робота ТС в шагах (пунктах, центах) с начала мая:

(По абсциссе — номер срабатывания сигнала ТС,

по ординате — результат в шагах (пунктах, центах) на один контракт.)

.

.

Можете это итоговое значение (в шагах на один контракт) умножить на стоимость шага (сейчас 6,52 рубля) и умножить на количество торгуемых Вами контрактов. Получите Вашу сумму профита в случае Вашей торговли по ТС с начала мая.

.

Даже по Автоследованию в мае пока неплохо…

( Читать дальше )

Пусть они вернутся Вам Удачей, Успехом и Благополучием !!!

.

Вот когда нефть хорошо ходит, то и моя ТС хорошо и прибыльно работает! И уже по году (с начала года), несмотря на просадку, уже в небольшом плюсе!

.

это Эквити робота ТС в шагах (пунктах, центах) с начала мая:

(По абсциссе — номер срабатывания сигнала ТС,

по ординате — результат в шагах (пунктах, центах) на один контракт.)

.

.

Можете это итоговое значение (в шагах на один контракт) умножить на стоимость шага (сейчас 6,52 рубля) и умножить на количество торгуемых Вами контрактов. Получите Вашу сумму профита в случае Вашей торговли по ТС с начала мая.

.

Даже по Автоследованию в мае пока неплохо…

( Читать дальше )

Ура! Наконец-то ТС в нефти поймала хороший гэп в сторону перенесенной позы!!!

- 06 мая 2019, 08:54

- |

❤ БЛАГОДАРЕН И ПРИЗНАТЕЛЕН МОИМ ЧИТАТЕЛЯМ ЗА ПЛЮСЫ!

Пусть они вернутся Вам Удачей, Успехом и Благополучием !!!

.

Ура! Наконец-то ТС в нефти поймала хороший гэп в сторону перенесенной позы!!!

Шорт в нефти открыт в пятницу по 71,05.

.

Зреет ещё одна вишенка майская. Вторая за май!.. Так жить и торговать профитно можно!

.

До сих пор только в сыром виде то, как надо прикрутить к ТС рассчитываемый самим (или использовать публикуемый) параметр уровня волатильности в нефти. Тогда ТС будет успешно торговать и в периоды низкой волатильности в нефти.

.

Торгуем нефтью вместе с FullCup

.

Пусть они вернутся Вам Удачей, Успехом и Благополучием !!!

.

Ура! Наконец-то ТС в нефти поймала хороший гэп в сторону перенесенной позы!!!

Шорт в нефти открыт в пятницу по 71,05.

.

Зреет ещё одна вишенка майская. Вторая за май!.. Так жить и торговать профитно можно!

.

До сих пор только в сыром виде то, как надо прикрутить к ТС рассчитываемый самим (или использовать публикуемый) параметр уровня волатильности в нефти. Тогда ТС будет успешно торговать и в периоды низкой волатильности в нефти.

.

Торгуем нефтью вместе с FullCup

.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал