Фабер

В помощь тем, кто копит на пенсию

- 16 февраля 2022, 16:57

- |

На самом деле это даже не совсем книга, это скорее исследования различных инвестиционных портфелей, построенных на принципах Asset Alocation.

Много таблиц, графиков и расчетов. Удобно всё агрегировано, и может служить своеобразной таблицей Брадиса только для мира инвестиций. Как можно догадаться из начала моей рецензии здесь все упирается в индексное инвестирование со всеми его плюсами и минусами. Поскольку мой подход это совмещение индексного инвестирования с некоторыми элементами активного управления, то я с удовольствием прочел книгу. Не могу сказать, что я в ней нашел какие-то концептуально новые идеи, или того чего не было сказано в других книгах, посвященных этому вопросу, но определенно могу сказать что автор проделал большую работу и собрал все данные в одном месте. И только уже за это его стоит уважать, а данную книгу держать в своей библиотеки.

Повторюсь, если Ваша цель в инвестициях — это накопить на старость, и вы ещё достаточно молоды, то она точно будет очень полезна. Берите готовые рецепты и используйте их.

- комментировать

- ★8

- Комментарии ( 1 )

Почему более рискованно отдавать предпочтение иностранным акциям в вашем портфеле

- 20 апреля 2017, 21:57

- |

Фабер: «Хорошо диверсифицированный портфель — самое очевидное, что нужно сделать для снижения риска»

По мнению некоторых аналитиков, «внутренняя предвзятость» акциям на внешних рынках, является одним из самых больших рисков для американских инвесторов.

Риск иметь негативное отношение к самому дорогому рынку акций был замаскирован, так как циклический бычий рынок, начавшийся в 2009 году, вознаградил инвесторов двузначными среднегодовыми доходами. Но это оставляет инвесторам возможность подвергаться гораздо большим колебаниям во время следующего значительного спада на американском фондовом рынке.

В то время как американские акции составляют лишь половину мирового фондового рынка, американские инвесторы выделяют на внутренние запасы около 80%, согласно последнему исследованию МВФ и Vanguard в 2014 году.

Существует множество причин, по которым такой домашний уклон существует. Регулятивные ограничения для некоторых государственных пенсионных фондов для инвестиций только в акции на внутреннем рынке являются одними из них. Другими факторами являются незнание и более высокая стоимость инвестиций в зарубежные рынки.

( Читать дальше )

Марк Фабер предлагает трейдерам шортить ФРС США

- 23 января 2015, 11:09

- |

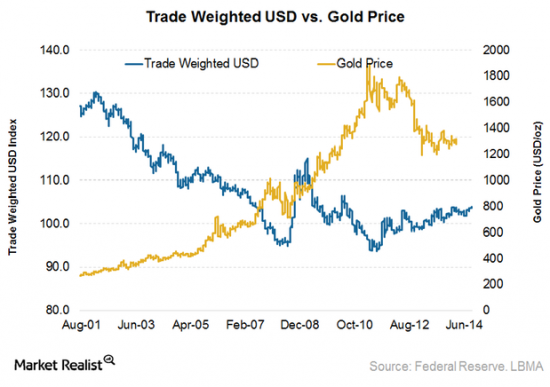

К Марку Фаберу не все относятся серьезно — но тем не менее в его прогнозах часто попадаются полезные крупинки истины, которые во многих случаях расходится с медийным мейнстримом, но успешно сбываются. Так, Фабер прогнозирует в 2015 году взлет цены на золото на все 30%. Фабер, кроме всего прочего, предлагает шортить Федрезерв, т. е., по его словам, покупать золото (как известно, в последние годы наблюдается четкий тренд — доллар растет, золото падает, и наоборот). При том, что Фабер агитирует за покупку желтого металла, он таки активно покупает доллары США. Последние ему не нравятся — ужасная валюта, сильно переоцененная. Но что делать, если евро слабый, йена слабая…

P.S. Корреляция между динамикой USD и золота:

Марк Фабер с очередными страшилками

- 11 апреля 2014, 10:43

- |

источник: http://www.zerohedge.com/news/2014-04-10/marc-faber-warns-market-waking-how-clueless-fed

Что будет с технологическим сектором? Вопрос на засыпку...

- 31 марта 2014, 11:39

- |

Индекс Nasdaq biotechnology index упал на 13% за март (по 28 марта включительно).

Индекс S&P utilities sector index rose — плюс 1.2%, индекс S&P energy index — плюс 2.5%.

И на этом замечательном фоне Марк Фабер агитирует инвесторов покупать российские активы...

Фабер: американские акции просядут на 20% или больше до конца 2013 года

- 09 августа 2013, 10:21

- |

По словам Марка Фабера, известного экономиста, автора ряда бестселлеров и редактора популярного финансового блога Gloom Boom & Doom Report, американские акции рискуют до конца текущего года просесть на 20% или даже больше — по материалам AForex.

По словам Марка Фабера, известного экономиста, автора ряда бестселлеров и редактора популярного финансового блога Gloom Boom & Doom Report, американские акции рискуют до конца текущего года просесть на 20% или даже больше — по материалам AForex.В интервью для CNBC, он сравнил текущий рынок США с тем, что было в 1987 году перед сокрушительным октябрьским провалом.

«Если вспомнить те времена, то ралли было просто ультрабычье, однако, при всем при этом выручки компаний росли достаточно медленными темпами. Рынок становился все более перекупленным. Финальный цикл ралли с пиком 25 августа продемонстрировал абсолютные ценовые рекорды — многие акции дошли до 52-недельных максимумов. И, возвращаясь к текущей ситуации, если посмотреть на динамику рынка за последние 2 дня, индекс S&P500 торгуется возле своего ценового рекорда — 1709.67, закрывшись в четверг на уровне 1697.48. Хотя еще во вторник и среду акции (170 штук) торговались у 52-недельных минимумов. Это заметная доля от 500 акций индекса, к слову сказать. В общем и целом — рынок ведет себя не очень естественно, дергано, временами совершенно нелогично», — рассудил Марк Фабер.

( Читать дальше )

Марк Фабер: Рынки находтся в начале сильной коррекции.

- 09 апреля 2012, 13:36

- |

«Технические индикаторы рынка просто катастрофичны в последние несколько недель», заявил Фабер в кулуарах остаются малыми, инсайдерские продажи достигли рекорда".

Особенно пугает слабость экономически чувствительных акций, такие как добыча и промышленные товары.

По словам Фабера, отчет по занятости в пятницу является еще одним признаком неудолетворительного восстановления экономики графическая модель также подает тревожные сигналы.

Фигура голова и плечи сформировавшаяся в прошлом году сработала, индекс опустился до октябрьского минимума и восстанавился пробив уровень шеи в данный момент сказал он.

«Я не говорю, что опираюсь в жизни только на технический анализ, но в учебниках технического анализа… (эта модель) на самом деле рассматривают как крайне негативное развитие событий».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал