Финансовая грамотность

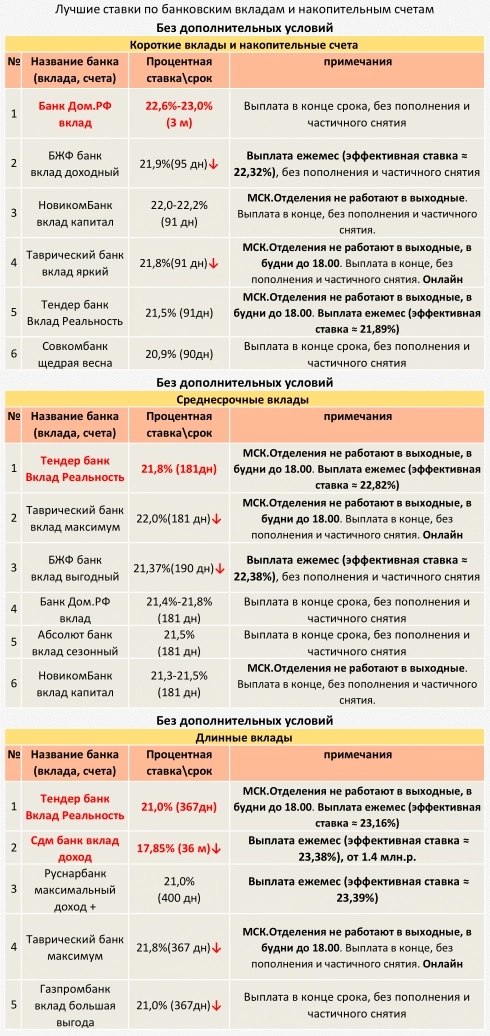

ТОП Вкладов с 30.03.2025 (Без дополнительных условий)

- 30 марта 2025, 08:43

- |

Ссылка на таблицы лучших банковских вкладов

- комментировать

- Комментарии ( 0 )

ТОП Вкладов и накопительных счетов с 29.03.2025 (С дополнительными условиями)

- 29 марта 2025, 14:42

- |

Ссылка на таблицы лучших банковских вкладов

«Лента»: Анализ финансовых итогов 2024 года.

- 28 марта 2025, 20:05

- |

2024 год стал переломным для российской розницы, и компания «Лента» оказалась в эпицентре этого прорыва. Ритейлер не только преодолел последствия кризисных лет, но и установил исторические рекорды, отражённые в финансовых результатах. Акции «Ленты» за два года выросли на 96%, превратившись в один из самых обсуждаемых активов на рынке. В чём секрет успеха компании и чего ждать инвесторам в 2025 году? Разбираемся в деталях.

1. Финансовые рекорды: Как «Лента» переписала историю.

Ключевой драйвер роста — умение превращать вызовы в возможности. В 2024 году компания представила отчёт, который перевернул представление о потенциале отечественного ритейла:

— Выручка достигла 888,3 млрд рублей, прибавив 44% за год.

— EBITDA выросла вдвое — до 68,1 млрд рублей.

— Чистая прибыль составила 24,5 млрд против убытка в 1,8 млрд годом ранее.

Основные причины такого рывка — экспансия формата «Монетка» (магазины у дома) и рост сопоставимых продаж на 12,7%. Но главное — операционная эффективность: расходы в процентах от выручки сократились на 2,04%, а операционная прибыль выросла в 6 раз (до 41,6 млрд).

( Читать дальше )

Ситуация по Банковским Вкладам от 28.03.25

- 28 марта 2025, 16:32

- |

— На фоне безуспешных переговорных процессов, эйфория на финансовых рынках остановилась. Индекс госдолга и другие ценные бумаги, потихоньку снижаются. Нефть и рубль пока что держатся достойно.

Вывод: Как не печально это звучит, но вся экономика РФ зависит от того что «скажет» Американский президент и цены на нефть. Если Трамп будет поддерживать РФ, то ждем замедление инфляции, улучшение экономики РФ в целом, вследствие снижение КС. Если вдруг он сменит риторику на негативную, то в лучшем случае будет стагнация и сохранение КС на прежнем уровне. В худшем ускорение инфляции, рост безработицы, повышение КС. Базовый сценарий на текущий момент, это сохранение КС на прежнем уровне 21%, или ее снижение на 0.5%-1%, на следующем заседании 21.04.2025

Ссылка на таблицы лучших банковских вкладов

Среди молодежи растет популярность мнения, что лучше инвестировать в акции одной-двух компаний. ЦБ назвал его ошибочным — исследование уровня финансовой грамотности ЦБ

- 27 марта 2025, 21:46

- |

◾ ЦБ также отметил изменения к готовности к риску среди молодых и более взрослых инвесторов. Среди последних доля тех, кто готов рискнуть на фондовом рынке, выросла за два года с 48% до 52%. А среди молодежи наоборот, эта доля снизилась с 57% до 53%.

◾ Центробанк также отмечает, что за прошедшие два года российские инвесторы (как взрослые, так и молодые) стали лучше понимать специфику и рискованность инвестиционной деятельности. Так, в 2024 году уже более 80% осознавали, что стоимость акций и облигаций может как расти, так и падать, а половина — что вложения на фондовом рынке сопряжены с большим риском, нежели вклад в банке (по всем позициям наблюдается рост).

( Читать дальше )

X5 Group: Фундаментальный анализ компании.

- 27 марта 2025, 20:04

- |

Всем привет! Сегодня сделаю фундаментальный анализ компании «X5 Group».

Российский продуктовый ритейл продолжает бить рекорды, и X5 Group уверенно держит пальму первенства. Компания не только нарастила выручку на 24% за год, но и объявила о старте дивидендной политики, которая переворачивает представление о доходности в секторе. Почему акции X5 Group сегодня приковывают внимание как консервативных инвесторов, так и тех, кто ищет рост? Разбираемся в деталях.

1. X5 Group в 2024: Финансовый триумф на фоне экспансии.

X5 Group завершила 2024 год с выручкой 3,9 трлн рублей — это на 763 млрд рублей больше, чем в 2023-м. Рост обеспечен за счет двух ключевых драйверов:

— Расширение сети: +800 новых магазинов, включая рекордные темпы открытий формата «Чижик»;

— LFL-продажи: увеличение на 6,7% благодаря пересмотру ассортимента и акциям лояльности.

Главный герой года — формат «Чижик». Его выручка взлетела на 110,7%, достигнув 10% от общего объема группы. Это доказывает, что X5 Group захватывает не только бюджетный сегмент, но и нишу магазинов «у дома».

( Читать дальше )

ЛУКОЙЛ в 2024 году: стабильность, дивиденды и перспективы для акционеров.

- 26 марта 2025, 16:44

- |

ЛУКОЙЛ остается одним из ключевых игроков российской экономики и лидером нефтегазового сектора. Несмотря на вызовы 2024 года, компания подтвердила статус надежного эмитента для инвесторов, сочетая устойчивость бизнеса с щедрыми выплатами. В обзоре разберем, как себя показали акции ЛУКОЙЛа по итогам года, какие факторы повлияли на финансовый результат и чего ждать в 2025-м.

1. Финансовые показатели ЛУКОЙЛ в 2024 году: рост выручки vs давление на прибыль.

Компания завершила 2024 год с выручкой 8 621 млрд рублей (+8,7% к 2023 г.). Основной драйвер — операции с нефтепродуктами, включая трейдинг. Однако итоговые цифры отразили и сложности:

— EBITDA снизилась на 11% (до 1 785 млрд руб.);

— Операционная прибыль сократилась на 16,5% (1 191 млрд руб.);

— Чистая прибыль упала на 26,5% (848,5 млрд руб.).

Во втором полугодии замедление стало заметнее: выручка снизилась на 1%, а рост операционных расходов (+3,6%) и скачок отложенного налога (+349%) усилили давление на маржу. Тем не менее, ЛУКОЙЛ сохранил финансовую устойчивость благодаря:

( Читать дальше )

Акции Роснефть: Анализ финансовых итогов 2024 года и перспектив для инвесторов.

- 25 марта 2025, 15:59

- |

Всем привет! Сегодня у меня для вас фундаментальный анализ компании «Роснефть».

Введение.

ПАО «Роснефть» — ключевой игрок глобального нефтегазового рынка — представило отчет за 2024 год, вызвавший смешанную реакцию инвесторов. Несмотря на рост выручки, компания столкнулась с давлением на прибыль и дивиденды, что отразилось на динамике акций Роснефть. В статье разберем ключевые финансовые показатели, дивидендные перспективы и риски, которые важно учитывать при оценке бумаг компании.

1. Финансовые результаты: Рост выручки vs Падение прибыли.

Роснефть завершила 2024 год с выручкой в 10 139 млрд рублей (+10,7% г/г), чему способствовал рост цены на нефть Urals до $71,77 за баррель. Однако операционные сложности и внешние факторы нивелировали этот успех:

— Чистая прибыль снизилась на 14,4% (до 1 084 млрд руб.) из-за переоценки налогов (240 млрд руб.) и роста процентных расходов (+45,6% до 1 414 млрд руб.). Без корректировок прибыль достигла бы 1 324 млрд руб.

( Читать дальше )

ММК в 2024 году: Стоит ли инвестировать в акции металлургического гиганта?

- 24 марта 2025, 16:59

- |

2024 год стал для российской металлургии периодом испытаний: санкционное давление, вялый спрос и экспортные ограничения ударили по отрасли. Однако Магнитогорский металлургический комбинат (ММК) подтвердил репутацию «стального исполина», сумев сохранить стабильность даже в кризис. В этой статье разберем, как компания прошла через сложный год, какие перспективы у акций ММК и почему инвесторы продолжают рассматривать их как вариант для диверсификации портфеля.

1. Финансовые результаты ММК: Где скрыты точки роста?

_Ключевые показатели на фоне кризиса_

Несмотря на внешние вызовы, ММК завершил 2024 год со следующими результатами:

— Выручка: 768,4 млрд ₽ (+0,7% к 2023 году) — минимальный рост, но важный в условиях стагнации рынка.

— EBITDA: 153 млрд ₽ (-21,8%) — снижение из-за роста цен на сырье и увеличения операционных расходов.

— Чистая прибыль: 79,7 млрд ₽ (-32,6%) — значительное падение, но выше прогнозов аналитиков.

( Читать дальше )

Дивидендный календарь

- 24 марта 2025, 11:22

- |

Обновил наш дивидендный календарь с ближайшими объявленными дивидендами. Ушел под отсечку Диасофт, но зато прибавились ЦМТ, ЛСР, Банк СПБ, Т-техно, ИнтерРАО, ИКС 5.

Список дивидендов растет:

Черкизово 98,92р 2,41% до 04.04.25

ЦМТ 0,88р 6,29% до 18.04.25

ЦМТ ап 0,88р 7,60% до 18.04.25

Полюс Золото 730р 3,84% до 24.04.25

АКБ Авангард 28,48р 3,56% до 25.04.25

Новатэк 46,65р 3,57% до 25.04.25

Яндекс 80р 1,73% до 25.04.25

ЛСР 78р 8,77% до 28.04.25

Банк СПБ 29,72р 7,25% до 30.04.25

Банк СПБ ап 0,22р 0,27% до 30.04.25

Т-технологии 32р 0,89% до 15.05.25

Фосагро 171р 2,58% до 06.06.25

ИнтерРАО 0,35р 9,43% до 06.06.25

ИКС 5 648р 17,8% до 08.07.25

Всё также, с нетерпением ожидаем информацию и от советов директоров других компаний, некоторые из которых уже успели сделать заявления относительно дивидендов:

Займер, Таттелеком, МТС-банк, АКБ «Приморье», Озон Фармацевтика, Лукойл, НоваБев Групп, МосБиржа, Акрон, Группа Позитив, НЛМК, КуйбышевАзот, ПИК, Алроса, Хэндерсон, ИКС 5, ПИК, АВИСМА, ТМК, ТГК-14, МГКЛ, Софтлайн, ММК, Красноярскэнергосбыт, Россети Урал, Норникель, Европлан, ЭсЭфАй, Северсталь, Медикал груп.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал