Фондовые индексы

Фондовые индексы мира - изменения с 31.12.2016г.

- 15 октября 2017, 20:32

- |

Индекс Посл. Изм. Изм.% %31 декабря

Нью-Йорк DJ Indus 22871.72 30.71 0.13 +15.73

Nasdaq 6605.80 14.29 0.22 +22.71

NYSE Comp 12352.00 13.26 0.11 +11.71

S&P 500 2553.17 2.24 0.09 +14.04

Russell 2000 1502.66 -2.51 -0.17 +10.72

DJ TSM 26485.98 15.88 0.06 +13.79

Торонто S&P/TSX 15807.17 64.97 0.41 +3.40

Лондон FTSE 100 7535.44 -20.80 -0.28 +5.50

FTSE 250 20259.51 8.27 0.04 +12.07

Франкфурт Xetra DAX 12991.87 8.98 0.07 +13.16

Париж CAC40 5351.74 -9.07 -0.17 +10.07

Токио Nikkei Stock 21155.18 200.46 0.96 +10.68

Nikkei 300 336.73 1.73 0.52 +10.73

Гонконг Hang Seng 28476.43 17.40 0.06 +29.44

Сидней S&P/ASX 200 5814.20 19.70 0.34 +2.62

All Ord 5884.70 20.60 0.35 +2.90

Европа STOXX 600 391.42 1.14 0.29 +8.30

STOXX 50 3199.76 10.70 0.34 +6.28

ЕвроSTOXX50 3604.55 -0.99 -0.03 +9.54

Амстердам AEX 546.21 3.37 0.62 +13.05

Афины ASE 761.35 10.00 1.33 +18.29

Брюссель BEL-20 4069.91 -0.77 -0.02 +12.85

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Неделя после NFP

- 06 февраля 2017, 17:30

- |

Состоявшееся на прошлой неделе заседание ФРС и принятое на нем решение никого не удивило.

Практически со стопроцентной вероятностью рынки ожидали сохранения ставок. А вот вышедшая в пятницу статистика по количеству новых рабочих мест оказалась сильнее ожиданий.

Как мы и писали, очень важным является уровень в 200 тысяч рабочих мест, только превышение этого уровня даст толчок фондовым индексам и заставит ФРС ускорить процесс повышения ставок.

С повышением (более ускоренным) пока не так просто, слишком много риском иного рода (политические и административные), а вот фондовые индексы смогли прилично прибавить уже в пятницу. Что нас ждет на этой неделе? Какая макроэкономическая статистика будет влиять на рынки валют и индексы?

Впрочем, наверное, это самая скучная неделя, текущего, а может и прошлого года.

- В понедельник, как обычно, календарь макростатистики пуст. Хотя, конечно же, если брать в расчет малозначимые экономические новости, такие как Изменение уровня заработной платы в Японии, то их будет предостаточно.

- Во вторник публикуется Торговый баланс США с прогнозом в 45 миллиардов долларов и только в том случае, если будет очень сильное отклонение от ожиданий, статистика может повлиять на котировки пар, связанных с долларом.

Онлайн-вебинар "Фондовые индексы - новые перспективы для инвестиций"

- 19 октября 2016, 15:56

- |

Фондовый индекс — показатель состояния и динамики рынка ценных бумаг.

Данный инструмент является наиболее стабильным в мире финансовых рынков, т.к. включает в свой состав акции из разных секторов.

Преимущества торговли индексами:

— Высокая ликвидность и рентабельность;

— Минимальные издержки на транзакции;

— Возможность работать на росте и на падении актива;

— Доступность информации.

Посетив вебинар вы узнаете:

— Какие основные фондовые индексы;

— Что влияет на стоимость индекса;

— Какие существуют способы инвестирования в фондовые индексы.

Узнать детали и пройти регистрацию можно по ссылке.

V! Индекс DJ Weekly

- 28 июля 2016, 17:35

- |

Если закрытие текущей недели не опровергнет данное движение — то можно рассчитывать на Волну Вульфа масштаба Weekly

И, понятно, на соответствующие движения по золоту и проч защитным активам

SP 500 Д1

- 10 июня 2016, 08:43

- |

Возможно, формируется дневная Волна Вульфа.

Конечно, свит-зона еще толком не проторгована.

Но в текущей ситуации — считаю — имеет смысл присматриваться к любым попыткам разворота.

PS — Фиолетовые разметки - для ТФ Weekly

SP 500 Приближаемся к Д1 и W1 cопротивлениям

- 31 марта 2016, 12:13

- |

SP 500 приближается к цели по Д1 «двойному дну» — высота фигуры, отложенная от точки пробоя — см график Д1, уровни цвета мадженда. Там же расположена верхняя граница недельного ценового канала (фиолетовая на графике W1). У этих сопротивлений можно закрывать основную часть лонгов. На свечной модели разворота Д1 входить в короткие позиции.

Отмена сигнала — при пробое недельного сопротивления в таймфрейме Weekly (тогда, понятно, будем искать лонги).

Краткосрочно от этих уровней можно будет входить и в меньших масштабах времени- т.к. очень высока вероятность, что хотя бы первоначальная реакция на уровень будет, но, соответственно, в этих же ТФ и защищать первую прибыль.

( Читать дальше )

Индия – главный актив 2016 года?

- 27 января 2016, 13:45

- |

2015 год стал знаковым годом для Индии, которая по своим темпам экономического роста обогнала Китай и уверенно заняла первое место. Переломным стал третий календарный квартал 2015 года, когда Индия впервые обогнала Китай по темпам роста. Заслугой такого устойчивого роста экономики Индии в кризисном году отчасти стала политика Правительства, которое значительно улучшило деловой климат в регионе и способствовало притоку иностранных инвестиций, а с другой стороны положительную роль сыграла относительная специфическая изоляция Индии, которая скомпенсировала негативное влияние падения китайского фондового рынка в августе 2015 года.

Дополнительным стимулом для экономики стало решение Резервного банка Индии в сентябре снизить на 50 б.п основную ставку репо до 6,75% с целью поддержания роста. Также Индия смогла извлечь для себя выгоду от падения цен на нефть и существенно сократить дефицит торгового баланса. По данным Правительства Индии рост ВВП в 2015 финансовом году будет находиться в диапазоне 7,4% — 7,5%.

( Читать дальше )

Обвал акций = обвал валют? // Что и когда ждать на 2016 год

- 14 декабря 2015, 13:32

- |

Из углубленного изучения истории экономических кризисов и циклов было наблюдение о связи между падением акций и девальвацией валют, как факт, а не скажем гипотеза по учебнику. Причина кризиса — перепроизводство и отсутствие сбыта порождает нехватку капиталов у фирмы, оборотные средства связываются, замораживаются, прибыль фирмы снижается. Снижение прибыли достаточно явный показатель и его тяжело скрыть. Отдельные попытки как с PetroBras и преступлением PwC есть, но глядя на общую картинку видно многое.

В декабре, конец финансового года, итоги и инвентаризации, пересмотры планов акционеров — возможно началась вторая ступень обвала акций компаний. Просто вал новостей об обрезании дивидендов, капитальных расходов, увольнениях десятков тысяч рабочих, ограничению импорта или давлению импортом на местные экономики.Названия это индексы разных стран.

( Читать дальше )

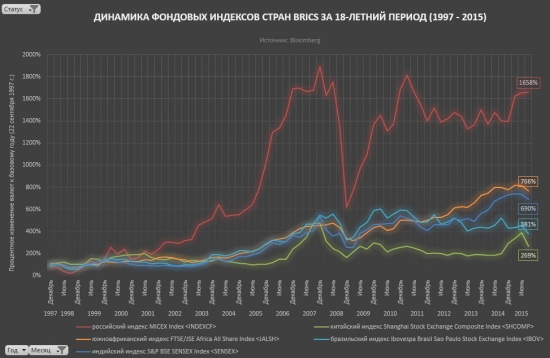

Анализ динамики фондовых индексов стран BRICS.

- 31 августа 2015, 12:18

- |

«Если вы используете расчёты, то не обязательно достигнете вершин, но зато не погрузитесь в безумие.» © Уоррен Баффетт

Российский индекс ММВБ с начала своего существования по настоящее время (22.09.1997-25.08.2015) показал впечатляющий рост особенно на фоне динамики за аналогичный период фондовых индексов других стран БРИКС.

Но есть одно «но», которое существенно нивелирует этот рост — слабость национальной валюты. Российский рубль потерял за данный период 92% своей стоимости по отношению к общемировой резервной валюте — доллару США.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал