Фондовый Рынок

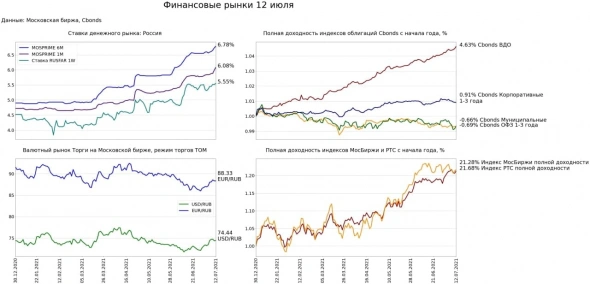

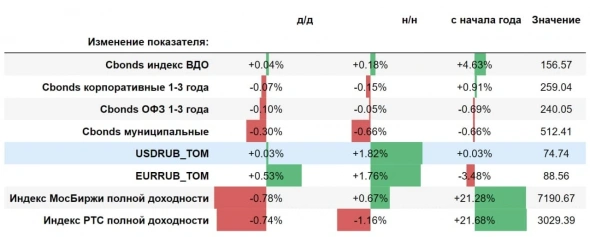

Изменения основных индексов и курсов валют за 12 июля

- 13 июля 2021, 09:47

- |

- комментировать

- Комментарии ( 0 )

Грядёт коррекция в сипи, будьте в ахтунге, братья-пацаки

- 13 июля 2021, 00:05

- |

Окно низов торгового цикла — первые две декады августа, так что может быть корректировать будем и более крупное движение. Так что, братья пацаки, держите нос по ветру (а хвост пистолетом). А дальше, как повезёт. Чатланам же ничего хорошего не желаю, ибо задолбали, на Плюк к себе валите, там и командуйте, а Земля — исконно пацакская планета!

Руководство по выживанию для инвестора в золото: 5 принципов, которые помогут вам опережать повороты цен

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

Бесплатное руководство «Как найти возможности для торговли с высокой вероятностью с помощью скользящих средних»

Самая высокая инфляция в истории указывает на 1987-й и дефляцию активов (перевод с deflation com)

- 12 июля 2021, 19:10

- |

Вопреки распространенному мнению, инфляция — это не положительная скорость изменения потребительских цен. Истинное значение инфляции — это положительная скорость изменения денег и кредита в экономике. Экономисты-монетаристы, в первую очередь Милтон Фридман, отметили связь между темпами роста денег и темпами роста потребительских цен, но количественная теория денег не является безошибочной. Потребительские цены во множестве секторов экономики раздуваются и падают по разным причинам, поэтому мы не можем сказать, что существует прямая связь между количеством денег и потребительскими ценами. Тем не менее, чем больше денег и кредита в экономике, тем больше шансов на повышение цен, будь то потребительские товары и услуги или активы.

Итак, что нам делать с приведенным ниже графиком? Он показывает годовое процентное изменение индекса денег и кредита EWI (MACI) для США. Индекс состоит из денежной массы M2 и общей суммы долга (государственного и частного) в экономике. Как мы видим, процентное изменение в годовом исчислении является самым высоким по данным, начиная с 1960 года, когда Федеральная резервная система создала триллионы новых долларов для финансирования государственного и частного долга, а корпорации жадно выпускают новые долг на фоне самых неустойчивых финансовых условий в истории.

( Читать дальше )

Еженедельный технический анализ финансовых рынков

- 12 июля 2021, 18:01

- |

Разберем базовые сценарии по активам на финансовых рынках, а именно: товары (газ, нефть, золото, медь, пшеница и кукуруза), валюты (доллар, евро, фунт, новозеландец, австралиец, канадец), а также, РТС, рубль и S&P500.

Данный обзор является продолжениям воскресного видео с еженедельными прогнозами финансовых рынков — https://youtu.be/r9y76-8LhVE

( Читать дальше )

Обзор рынка акций за неделю (ГК "ФИНАМ"). Страны G20 одобрили проект по глобальной минимальной налоговой ставке

- 12 июля 2021, 14:51

- |

Минувшая неделя ознаменовалась умеренно позитивными результатами американских индексов и нейтральной динамикой на мировых площадках. В пятницу инвесторы выкупили просадку рынка, вызванную публикацией протокола заседания Комитета по открытым рынкам ФРС, в котором подчеркивалась растущая неопределенность в рядах чиновников касательно темпов ужесточения денежно-кредитной политики страны. Джо Байден тем временем продолжает разворачивание антимонопольной программы, а министры финансов стран G20 одобрили первоначальный проект по глобальной минимальной налоговой ставке.

По итогам недели Dow Jones Industrial Average вырос на 0,24%, индекс широкого рынка Standard & Poor's 500 стал тяжелее на 0,40%, а Nasdaq Composite поднялся на 0,43%. Немецкий индекс DAX, в свою очередь, подрос на 0,24%, британский FTSE 100 ослаб на 0,02%, а китайский CSI 300 завершил неделю снижением на 0,23%. Долларовый индекс DXY закрылся на уровне 92,15 пункта, потеряв за неделю 0,09%, а валютная пара EUR/USD окрепла на 0,08% до 1,1873.

( Читать дальше )

Еженедельный прогноз финансовых рынков

- 11 июля 2021, 18:01

- |

В этом выпуске более подробно оцениваю аппетит к риску и его перспективы.

Такого вы не найдете в СМИ!!!

( Читать дальше )

Фондовые инвестиции становятся «ставками домохозяйств» - что это может означать (перевод с elliottwave com)

- 09 июля 2021, 15:25

- |

Еще в апреле в нашем финансовом прогнозе по волнам Эллиотта говорилось: «На уровне 34,4% процент финансовых активов домашних хозяйств США, привязанных к акциям, выше, чем когда-либо… Процент акций, принадлежащих домашним хозяйствам США, наверняка преодолеет 52-летнюю линию тренда, которая соединяет пики декабря 1968 года и марта 2000 года». Так и случилось. После наш июньский Elliott Wave Financial Forecast показал этот график и написал:

Еще в апреле в нашем финансовом прогнозе по волнам Эллиотта говорилось: «На уровне 34,4% процент финансовых активов домашних хозяйств США, привязанных к акциям, выше, чем когда-либо… Процент акций, принадлежащих домашним хозяйствам США, наверняка преодолеет 52-летнюю линию тренда, которая соединяет пики декабря 1968 года и марта 2000 года». Так и случилось. После наш июньский Elliott Wave Financial Forecast показал этот график и написал:

( Читать дальше )

Пузырь Tesla, похоже, наконец лопнет

- 09 июля 2021, 12:25

- |

( Читать дальше )

Реальная доходность мусорных облигаций становится отрицательной (перевод с elliottwave com)

- 08 июля 2021, 19:08

- |

Это, конечно, чистое безумие. Тем не менее, рынок облигаций пока терпит это, поскольку верит мнению Федеральной резервной системы, что высокая инфляция потребительских цен преходяща (хотя это может быть связано с самой большой ложью в мире, но если это не пугает, чек есть по почте). В какой-то момент в течение следующих нескольких месяцев инфляция должна снизиться, и эта реальная доходность снова вырастет выше нуля. По крайней мере, так думают. Но что, если это не так? Что, если инфляция окажется более тянучей, чем думают люди? В этой ситуации вынос бросовых облигаций, вероятно, станет одним из самых поразительных обвалов, когда-либо виденных на финансовых рынках.

Это, конечно, чистое безумие. Тем не менее, рынок облигаций пока терпит это, поскольку верит мнению Федеральной резервной системы, что высокая инфляция потребительских цен преходяща (хотя это может быть связано с самой большой ложью в мире, но если это не пугает, чек есть по почте). В какой-то момент в течение следующих нескольких месяцев инфляция должна снизиться, и эта реальная доходность снова вырастет выше нуля. По крайней мере, так думают. Но что, если это не так? Что, если инфляция окажется более тянучей, чем думают люди? В этой ситуации вынос бросовых облигаций, вероятно, станет одним из самых поразительных обвалов, когда-либо виденных на финансовых рынках.перевод отсюда

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал