Фондовый Рынок

Утро 23 марта (пост 76)

- 23 марта 2021, 07:35

- |

На 6-45 Москвы Азия торгуется в красной зоне:

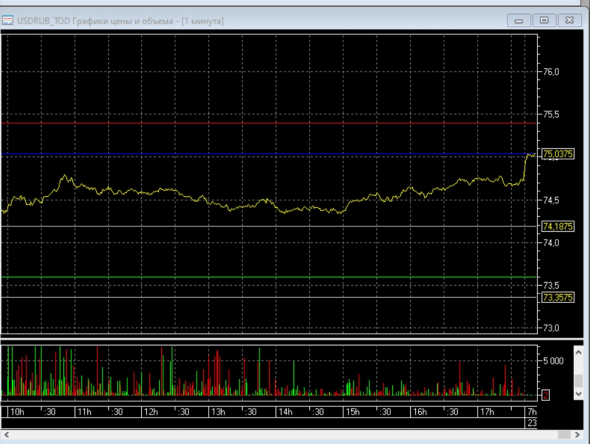

Бакс перешел цену в 75 рублей.

Я же лично поставил бакс в клещи и пойду досыпать до открытия рынка:

( Читать дальше )

- комментировать

- Комментарии ( 18 )

Компании SPAC что это такое и как на этом заработать полный обзор инструмента ipo

- 22 марта 2021, 17:00

- |

💲Что такое компания SPAC

💵Как на этом заработать

✅Обзор SPAC

❓Стоит инвестировать в компании SPAC

инвестиции или банковский вклад что выгоднее практический пример инвестиции фонд finex fxit и fxus

- 22 марта 2021, 16:56

- |

💲Как заработать 160% на инвестициях

💵Как приумножить капитал в инвестициях

✅Инвестиции в фонд на широкий рынок

❓Стоит можно заработать и какой доход получить

Еженедельный технический анализ финансовых рынков

- 22 марта 2021, 15:03

- |

Разберем базовые сценарии по активам на финансовых рынках, а именно: товары (газ, нефть, золото, медь, пшеница и кукуруза), валюты (доллар, евро, фунт, новозеландец, австралиец, канадец), а также, РТС, рубль и S&P500.

Данный обзор является продолжениям воскресного видео с еженедельными прогнозами финансовых рынков — https://youtu.be/Ai9ckafdusQ

( Читать дальше )

Обзор рынка акций за неделю. Умеренно-пассивный подход центробанков вновь запустил распродажу гособлигаций

- 22 марта 2021, 14:24

- |

Минувшая неделя ознаменовалась заседанием ФРС США, на котором регулятор прогнозируемо не стал менять ключевую ставку и вновь проигнорировал опасения инвесторов касательно темпов роста инфляции в стране. Банк Англии провел заседание с аналогичными результатами. Оба ЦБ, таким образом, не анонсировали ускорение выкупа государственных бондов, чем вызвали увеличение доходностей последних и заметно разочаровали рынок. В результате, остановку большинства ведущих мировых индексов в «красной зоне» по итогам недели не смогли предотвратить даже улучшения прогнозов по росту ВВП.

По итогам недели Dow Jones Industrial Average снизился на 0,46%, индекс широкого рынка Standard & Poor's 500 стал легче на 0,77%, а Nasdaq Composite потерял 0,79%. Немецкий индекс DAX, в свою очередь, закрылся в плюсе на 0,82%, британский FTSE 100 ослаб на 0,78%, тогда как китайский CSI 300 завершил неделю падением на 2,71%. Долларовый индекс DXY закрылся в пятницу на уровне 91,74 пункта, укрепившись за неделю на 0,07%, а валютная пара EUR/USD стала слабее на 0,41%.

( Читать дальше )

Готовность идти до конца – достаточно ли этого для успеха?

- 22 марта 2021, 08:57

- |

Успех – главная валюта современного мира, и множество коучей и блогеров предлагают свои рецепты его достижения. Самый знаменитый из рецептов «Just do it» предполагает, что надо просто работать и работать, а не маяться в гамлетовских размышлениях. Другие подобные рецепты – «бей в одну точку», «не сдавайся», «упал – вставай» или наша поговорка «терпение и труд все перетрут» – говорят примерно о том же, а именно, что вся разница между неудачником и победителем лишь в количестве усилий и готовности идти до конца. И этот подход многие принимают без возражений, полагая, что неудачи рано или поздно попросту обязаны смениться удачей, после чего все предыдущие усилия будут вознаграждены.

Но что, если это не так? В этом случае упорный и трудолюбивый может истратить все свои жизненные ресурсы впустую и окончить дни в глубоком унынии. Чтобы этого избежать, желательно располагать каким-то маркером, позволяющим уже на ранних этапах определить, стоит ли игра свеч. Слава Богу, теперь такой маркер есть, и его можно применить как для определения того, нужной ли дорогой идешь по жизни, так и для того, чтобы раз выбранный путь сделать более перспективным.

( Читать дальше )

Что ждет финансовые рынки на грядущей неделе?

- 21 марта 2021, 10:36

- |

Такого вы не найдете в СМИ!!!

В этом выпуске блок по макроэкономике расширенный особенно уделил внимание: заседанию ФРС и ситуацией с реальным сектором в США, также снова затронул перспективы инфляции в США.

Стараюсь расширять блок с итогами, так что, теперь кухню можно пропустить.

( Читать дальше )

Может ли компания МСП получить долгосрочное финансирование на фондовом рынке?

- 19 марта 2021, 13:09

- |

16 апреля 2021 г. в Новосибирске при поддержке Минпромторга Новосибирской области и Московской биржи состоится бесплатная офлайн-конференция Cbonds «Инструменты финансового рынка для компаний МСП». Boomin выступит информационным партнером мероприятия.

За 2020 год компаниями МСП было осуществлено более 80 выпусков облигаций, значительная часть этих компаний базируется в регионах России. Подробнее о том, как и зачем пользоваться инструментами российского финансового рынка, мы расскажем в ходе планируемой конференции.

( Читать дальше )

Как выйти на пенсию в 45 лет. Часть 2.

- 19 марта 2021, 10:00

- |

Доброго дня. В названии фигурирует “часть 2” в связи с тем, что мы публиковали похожий пост ранее. Он подвергся некоторой критике. Основные моменты, которые критиковали заключались в том, что 40 тысяч рублей в месяц это очень мало, доходности показались нашим подписчикам тоже не высокими и еще был озвучен тезис” зачем оставлять столько денег на закате жизненного пути”. Мы внести корректировки, с учетом этих пожеланий.

Целью для предыдущего поста было получение 40 тысяч рублей в месяц дивидендами. В текущем посте цель, 100 тысяч рублей в месяц, но на этот раз не только дивидендами, а дивиденды + трата депозита до конца жизни.

( Читать дальше )

Какая процентная ставка вызовет следующий кризис?

- 19 марта 2021, 04:58

- |

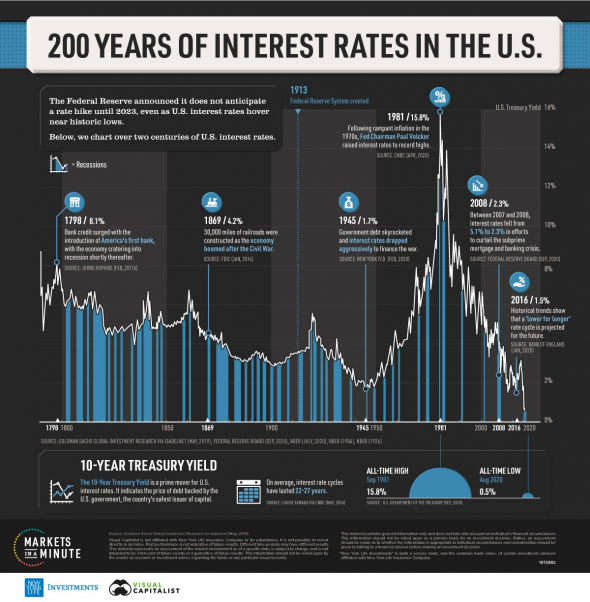

Доходность 10-летних казначейских облигаций США составляет 1,61%.

Доходность 10-летних корпоративных облигаций 2,09%.

Ставка по 30-летней ипотеке — 3,05%.

Несмотря на недавнее повышение, процентные ставки колеблются около исторических минимумов. Давайте не будем относится к слову «исторический» легкомысленно. Под «историческим» подразумевается самый низкий уровень с 1776 года.

Любезно предоставленный график Visual Capitalist подчёркивает эту точку зрения.

Несмотря на 300-летние минимумы процентных ставок, инвесторы начинают беспокоиться, потому что ставки растут. Как показывает история, волноваться действительно есть о чём. Данные за последние 40 лет показывает, что внезапные всплески процентных ставок и финансовые проблемы идут рука об руку.

Вопрос для всех инвесторов: насколько большим должен быть скачок, чтобы история снова повторилась?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал