Фондовый Рынок

«ФРС продолжит кормить зверя», пока доллар не потеряет резервный статус

- 10 февраля 2021, 19:34

- |

При правильном понимании рецессия — это не столько дефицит спроса/производства, сколько трансформация спроса/производства. Чем больше трансформируется экономика Старого Света, тем больше приходится перенаправлять труд и капитал. Еще не зная степени этих изменений, преждевременно говорить о том, когда и с какого уровня экономика органически возобновит свой рост. И, тем не менее, мы стоим перед финансовыми рынками — по-видимому, не обращая внимания на кровавую бойню — с ценообразованием в результате, которое кажется не просто оптимистичным, но, осмелимся ли мы это сказать, иррационально чрезмерным. До сих пор это была, пожалуй, самая донкихотская из рецессий: рецессия, в которой доходы, цены на активы и ликвидность выросли:

При правильном понимании рецессия — это не столько дефицит спроса/производства, сколько трансформация спроса/производства. Чем больше трансформируется экономика Старого Света, тем больше приходится перенаправлять труд и капитал. Еще не зная степени этих изменений, преждевременно говорить о том, когда и с какого уровня экономика органически возобновит свой рост. И, тем не менее, мы стоим перед финансовыми рынками — по-видимому, не обращая внимания на кровавую бойню — с ценообразованием в результате, которое кажется не просто оптимистичным, но, осмелимся ли мы это сказать, иррационально чрезмерным. До сих пор это была, пожалуй, самая донкихотская из рецессий: рецессия, в которой доходы, цены на активы и ликвидность выросли:( Читать дальше )

- комментировать

- ★4

- Комментарии ( 31 )

Это самый большой финансовый пузырь в истории

- 10 февраля 2021, 16:39

- |

Если вам больше 40 лет, вы пережили как минимум три эпических финансовых пузыря: мусорные облигации в 1980-х, акции технологических компаний в 1990-х и жилье в 2000-х. Каждый был по-своему впечатляющим, и каждый пригрозил обрушить всю финансовую систему, когда она лопнет.

Но они бледнеют перед тем, что происходит сегодня. Если прошлые пузыри были специфичными для каждого сектора, то есть мания и последующая бойня произошли в основном в рамках одного класса активов, сегодняшний пузырь распространяется везде — отсюда и термин «все пузыри».

Большинство пузырей возникают, когда приток внешних денежных средств резко повышает стоимость чего-либо. Это захватывает воображение более широкой инвестиционной общественности, и процесс начинает жить своей собственной жизнью, кульминацией которой становится оргия неверных решений и, в конечном итоге, уничтожение легких состояний, заработанных на пути к успеху.

( Читать дальше )

Bank of America ожидает коррекции рынка на 5–10% в первом квартале

- 10 февраля 2021, 16:03

- |

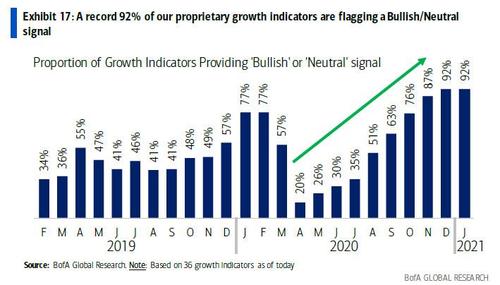

Среди столпов этого беспрецедентного оптимистичного настроения — уже в ценах рынка совершенство на фронте политики (максимально адаптивная денежно-кредитная политика ФРС, плавное прохождение бюджета в размере 1,9 трлн долларов и внедрение вакцины), в то время как улучшение экономических данных уже может быть «лучше не бывает». Следует отметить, что индикатор BofA Bull & Bear на уровне 7,5 приближается к сигналу на продажу 8,0, как и индикатор BofA для продажи.

Среди столпов этого беспрецедентного оптимистичного настроения — уже в ценах рынка совершенство на фронте политики (максимально адаптивная денежно-кредитная политика ФРС, плавное прохождение бюджета в размере 1,9 трлн долларов и внедрение вакцины), в то время как улучшение экономических данных уже может быть «лучше не бывает». Следует отметить, что индикатор BofA Bull & Bear на уровне 7,5 приближается к сигналу на продажу 8,0, как и индикатор BofA для продажи.( Читать дальше )

Анализ рынка на 10.02.2021 / Капитализация озона, отчет Мвидео, ребалансировка MSCI

- 10 февраля 2021, 09:09

- |

Вебинар "Кто же выиграл то что потеряли фонды на Gamestop" от Сергея Олейника

- 09 февраля 2021, 22:53

- |

Волновая установка Coca Cola может значительно снизить акции

- 09 февраля 2021, 19:25

- |

Приведенный выше дневной график позволяет изучить развитие нокаута от его вершины в $ 60,13 с точки зрения волн Эллиотта. Резкое падение до $ 36,27 можно рассматривать как пятиволновой импульс, обозначенный 1-2-3-4-5 в волне А. Теория утверждает, что трехволновая коррекция следует за каждым импульсом. Это именно то, что, по нашему мнению, происходило в следующие девять месяцев. Корректирующее ралли акций Coca Cola выглядит как простой зигзаг (a) — (b) — ©, где волна (b) представляет собой треугольник, а волна © — конечную диагональ. Если этот подсчет верен, медвежий разворот от $ 54,93 является началом нисходящей волны C. Волны C обычно пробивают конечную точку соответствующей волны A. Это означает, что медвежьи цели ниже 36 долларов за акцию имеют смысл, пока вершина волны B остается нетронутой. Кроме того, акции торгуются с мультипликатором к свободному денежному потоку ~ 25. Это было бы оправдано для компании, которая растет примерно на 25% в год. Однако показатель свободного денежного потока Coca Cola практически не вырос за последние пять лет. Если оставить в стороне волны Эллиотта, для цены гораздо больше смысла идти вниз, а не вверх. На наш взгляд, есть много причин, чтобы подготовиться к падению до 30 долларов в ближайшие месяцы.

Приведенный выше дневной график позволяет изучить развитие нокаута от его вершины в $ 60,13 с точки зрения волн Эллиотта. Резкое падение до $ 36,27 можно рассматривать как пятиволновой импульс, обозначенный 1-2-3-4-5 в волне А. Теория утверждает, что трехволновая коррекция следует за каждым импульсом. Это именно то, что, по нашему мнению, происходило в следующие девять месяцев. Корректирующее ралли акций Coca Cola выглядит как простой зигзаг (a) — (b) — ©, где волна (b) представляет собой треугольник, а волна © — конечную диагональ. Если этот подсчет верен, медвежий разворот от $ 54,93 является началом нисходящей волны C. Волны C обычно пробивают конечную точку соответствующей волны A. Это означает, что медвежьи цели ниже 36 долларов за акцию имеют смысл, пока вершина волны B остается нетронутой. Кроме того, акции торгуются с мультипликатором к свободному денежному потоку ~ 25. Это было бы оправдано для компании, которая растет примерно на 25% в год. Однако показатель свободного денежного потока Coca Cola практически не вырос за последние пять лет. Если оставить в стороне волны Эллиотта, для цены гораздо больше смысла идти вниз, а не вверх. На наш взгляд, есть много причин, чтобы подготовиться к падению до 30 долларов в ближайшие месяцы.перевод отсюда

( Читать дальше )

Япония: Создатель денежного стимула «Базука» хочет более смелых действий (перевод с deflation com)

- 09 февраля 2021, 16:02

- |

При уже сверхнизких процентных ставках Япония должна перейти к более смелым бюджетным расходам, чтобы выйти из экономической стагнации, сказал Кикуо Ивата, бывший заместитель управляющего центрального банка и создатель его денежно-кредитного стимулирования «базука». Будучи активным сторонником агрессивного смягчения денежно-кредитной политики, Ивата обеспечил академическую основу масштабной схемы покупки активов, развернутой председателем Банка Японии Харухико Куродой в 2013 году, которая была направлена на ускорение инфляции до 2% примерно за два года.

Ивата, который покинул Банк Японии в 2018 году, теперь считает, что денежно-кредитная политика должна отойти на второй план, поскольку снижение долгосрочных процентных ставок с и без того низких уровней нанесет вред региональным кредиторам и рискует дестабилизировать банковскую систему Японии. «Банку Японии будет сложно еще больше снизить ставки из-за опасений по поводу воздействия на финансовую систему Японии», — сказал Ивата, который вместе с Куродой вошел в совет директоров Банка Японии еще в 2013 году. «Банк Японии мало что может сделать, кроме как сдерживать рост процентных ставок. Фискальная политика должна занять первое место», — сказал он Рейтер в интервью во вторник.

( Читать дальше )

Бесконечный рост фондового рынка. Размышления на грани теории заговора.

- 09 февраля 2021, 14:04

- |

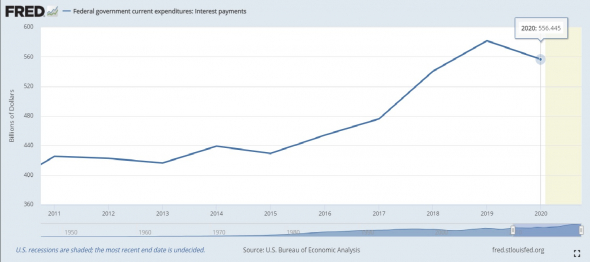

Определяющим фактором нынешнего и последующего роста фондового рынка являются меры стимулирования США, заключающиеся в выкупе долговых обязательств на баланс ФРС. Всем уже понятно, что как только эти меры будут завершены, то мир ожидает самый мощный финансовый кризис со времен его существования, со всеми вытекающими… Поэтому меры стимулирования будут продолжены…))) Отсюда проистекает другой вопрос – доколе это может продолжиться и как сильно США могут нарастить свой госдолг? Очевидно настолько, насколько будет способен бюджет обслуживать такой долг. В 2018 на обслуживание долга потребовалось 540 млрд, в 2019 – 581 млрд, в 2020 – 556 млрд… Несмотря на постоянно увеличивающийся размер долга, мы видим, что в 2020 сумма процентов оказалась меньше чем в 2019. Это объясняется снижением учетной ставки ФРС с 2% до 0,25%… Ниже приведен график обслуживания госдолга бюджетом США.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал