Фондовый рынок

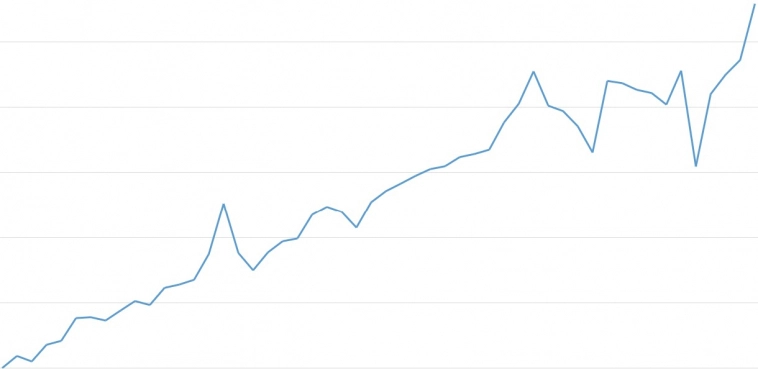

ПРОДОЛЖАЕМ НАГИБАТЬ МАМБУ

- 31 января 2023, 22:37

- |

И по традиции индекс ММВБ для сравнения за тот-же период.

( Читать дальше )

- комментировать

- Комментарии ( 15 )

Итоги января и прогнозы от аналитика Елены Кожуховой

- 31 января 2023, 17:09

- |

📌 Что было? – Российский рынок немного вырос благодаря корпоративным историям

Российский фондовый рынок по итогам января не показал значительных изменений, хотя по ходу месяца поднимался до максимумов с конца прошлого года. Индекс Мосбиржи завершает январь ростом на 2,7%, а долларовый РТС – повышением примерно на 1,7%. Первый месяц 2023 года отметился отсутствием широкомасштабных драйверов движения при усилении интереса к отдельным корпоративным историям: в частности, в финансовом (Сбербанк, Мосбиржа, СПБ Биржа), металлургическом (Полюс, Полиметалл, Селигдар, Мечел и Распадская) и транспортном секторах (Аэрофлот, Совкомфлот, НМТП, Глобалтранс). В остальном повышению мешала геополитика: США и Япония ввели новые точечные санкции против России, а в нефтяном секторе ждали ввода эмбарго ЕС на нефтепродукты с 5 февраля и возможного потолка цен в том числе на эти сырьевые товары. По многим акциям закрылись дивидендные реестры по промежуточным выплатам за 2022 год.

( Читать дальше )

🟣 Биржевой инвестор не заработает на росте экономики РФ

- 31 января 2023, 13:19

- |

— Сегодня в СМИ появилась информация, что Международный Валютный Фонд пересмотрел прогноз динамики ВВП России в 2023 году — с падения на -2.3% на рост +0.3%.

— На наш взгляд, для биржевого инвестора данная переоценка не несет практического смысла. Подавляющее большинство отраслей, которые внесут свой вклад в рост ВВП находятся на внебиржевом рынке и на биржевом никогда не появятся в силу определенных обстоятельств.

— В первую очередь, мы говорим про российский ВПК. В нашей стране существует огромное количество оборонных предприятий, которые трудятся на благо России, однако, ни одна из этих компаний не представлена на Московской бирже.

— Также, существенный вклад в восстановление ВВП России будут вносить именно производственные предприятия. К сожалению, они также не представлены на Московской бирже в большом количестве.

— Тут мы хотим выделить российский авиапром, который получил гигантский заказ на производство отечественных самолетов до 2030 года и как пример, можем привести компании — производители огнеупорной продукции, по которым мы выкладывали сравнительный анализ, а компанию

( Читать дальше )

ТЕХ.АНАЛИЗ | IMOEX | АКЦИИ РФ

- 31 января 2023, 09:08

- |

Фондовый рынок России в понедельник закрыл основную торговую сессию ростом. Значение индекса МосБиржи #IMOEX составило 2204,41п. (+0,69%). Положительную динамику показали акции: iИСКЧ +14,8%, Полюс +5,5% и Ростел +4,9%. Валютная пара USD/RUB закрылась на отметке 70,4 руб. (+1,36%).

График индекса МосБиржи важную отметку 2200п., таким образом, подтвердив выход из коррекции. Возможен ретест этого уровня сверху. В целом ожидаем продолжения восходящего тренда. Первая цель – 2240п. (+1,6%). Поток небольшой откат и вторая цель – 2271п. (+3%). Завтра будут объявлены результаты заседания ФРС в США, поэтому не забываем пользоваться заявками стоп-лосс на всякий случай.

«Расстановка сил» с Валентиной Савенковой – 30 января - 3 февраля (ВЕЛЕС Капитал)

- 30 января 2023, 17:49

- |

ТЕХ. АНАЛИЗ | ИНДЕКС МОСБИРЖИ

- 30 января 2023, 09:16

- |

📌 Российский фондовый рынок завершил в пятницу основную торговую сессию уверенным ростом. Индекс МосБиржи #IMOEX закрылся на отметке 2189,35п., прибавив +1,04%. Положительную динамику показали акции: iИСКЧ +11,6%, Сургнфгз +7,3% и Мечел ап +4,3%. Котировки валютной пары USDRUB показали рост и составили 69,46 руб. (+0,28%).

📈 График индекса МосБиржи смог все-таки удержать важную психологическую отметку 2165п. Впереди нас ждет локальный уровень сопротивления 2200п. После его пробоя можно говорить о выходе из коррекции и продолжении восходящего тренда. Вероятность нисходящего движения пока сохраняется. Не стоит забывать про сценарий с пробоем уровня 2165п. и с перспективой ухода на нижнюю границу широкого диапазона 2255-2070п. В среду ждем результаты заседания ФРС.

Покупки инсайдеров в 2023 в январе на рынке США - Топ 7 акций

- 29 января 2023, 12:57

- |

00:00 Какие акции купили инсайдеры в 2023 в январе?

00:59 Акции CME Group (CME)

02:44 Акции Keurig Dr Pepper (KDP)

04:05 Акции Delta Air Lines (DAL)

05:43 Акции Crowdstrike (CRWD)

07:03 Акции Coinbase Global (COIN)

08:48 Акции CarMax (KMX)

10:39 Акции First Financial Bankshares (FFIN)

СМОТРЕТЬ👉

📈 Фондовый рынок. Прогноз и события на неделю 30 января - 3 февраля 2023 года

- 27 января 2023, 15:32

- |

Индексы Мосбиржи и РТС на уходящей неделе не продвинулись далеко от уровней её начала и боковое движение может сохраниться в ближайшие дни ввиду отсутствия веских драйверов для масштабных покупок и продаж. Геополитическая обстановка перед введением 5 февраля эмбарго ЕС на импорт нефтепродуктов из РФ вновь накаляется, особенно с учетом обсуждения потолка цен в том числе на этот вид сырья. Дивидендные истории с выплатами за 9 месяцев 2022 года при этом отыграны, а перспектива итоговых дивидендов за прошлый год по крупнейшим эмитентам пока выглядит неопределенной. Из корпоративных событий следующей недели можно отметить операционные результаты РусАгро, РусГидро и ОКЕЙ за 4-й квартал 2022 года, а также данные по объему торгов Мосбиржи за январь 2023 года.

Рубль в последние дни, как и фондовый рынок, зажат в «боковике», при этом во второй половине января не проявил склонности к развитию восходящей коррекции. В связи с этим после окончания налогового периода российская валюта может вернуться к ослаблению против доллара, евро и юаня, сигналом в пользу ускорения которого стало бы закрепление валютных пар выше 70,50 руб, 76,50 руб и 10,40 руб соответственно.

( Читать дальше )

📢Конвертированные в акции ФСК бумаги «Россетей» можно будет продать через 3 месяца

- 27 января 2023, 15:00

- |

Какой выпуск для чего именно предназначен я не разбирался, но это и не важно! Как сообщалось ранее:

Акции дополнительных выпусков начнут торговаться на ПАО «Московская Биржа» после аннулирования индивидуальных номеров (кодов) дополнительных выпусков акций, по истечении трех месяцев с даты государственной регистрации отчетов об итогах дополнительных выпусков Банком России.

💥 Таким образом,с сегодняшнего дня начался отсчёт этих самых трёх месяцев до начала торгов новыми акциями ФСК-Россети, в которые были конвертированы бумаги «Россетей»!

Всем держателям этих бумаг желаю терпения и спокойствия! Ну и не забывайте поставить лайк, если информация оказалась Вам полезной или просто интересно!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал