Фондовый рынок

Финансовые рынки 17 июня

- 18 июня 2021, 08:56

- |

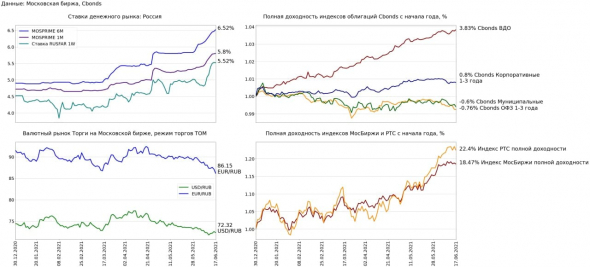

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME выросла на 0.05 п.п. до 6.52% (+0.21 п.п. н/н, +1.62 п.п. с начала года)

• 1 месячная ставка MOSPRIME выросла на 0.01 п.п. до 5.8% (+0.15 п.п. н/н, +1.08 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, снизилась на -0.01 п.п. до 5.52% (+0.36 п.п. н/н, +0.0 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару укрепился на 0.33% до 72.3225 USD/RUB (+0.77% н/н, -2.81% с начала года)

• Рубль по отношению к евро укрепился на 1.1% до 86.15 EUR/RUB (-1.35% н/н, -5.86% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи снизился на -0.28% до 7052.44 пунктов (-0.2% н/н, +18.47% с начала года)

• Индекс полной доходности РТС снизился на -0.87% до 3071.64 пунктов (-0.75% н/н, +22.4% с начала года)

Облигационный рынок:

• Индекс высокодоходных облигаций вырос на 0.08% (+0.24% н/н, +3.83% с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет снизился на -0.02% (+0.07% н/н, +0.8% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет снизился на -0.02% (-0.18% н/н, -0.76% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг снизился на -0.14% (-0.13% н/н, -0.6% с начала года)

- комментировать

- Комментарии ( 0 )

Питер Шифф: ФРС кормит нас ложью

- 17 июня 2021, 15:50

- |

В прошлую пятницу фондовый рынок рос после того, как у инвесторов было время усвоить данные, и акции роста были лучше, чем стоимостные акции — чего нельзя было ожидать в условиях инфляции. Доходность долгосрочных облигаций упала после выхода данных ИПЦ, а доллар вырос. Другими словами, несмотря на новости о том, что доллар теряет покупательную способность быстрее, чем ожидалось, люди хотели покупать доллары. Между тем, в пятницу золото распродавалось, и эта тенденция продолжилась до начала недели в понедельник. «Реальность такова, что когда у вас инфляция, на самом деле должно происходить то, что инвесторы должны продавать доллары, потому что они теряют стоимость. Они должны продавать облигации еще быстрее, потому что в будущем они будут представлять доллары, которые будут стоить даже меньше долларов в настоящем. И вам следует покупать золото в качестве страховки от инфляции».

В прошлую пятницу фондовый рынок рос после того, как у инвесторов было время усвоить данные, и акции роста были лучше, чем стоимостные акции — чего нельзя было ожидать в условиях инфляции. Доходность долгосрочных облигаций упала после выхода данных ИПЦ, а доллар вырос. Другими словами, несмотря на новости о том, что доллар теряет покупательную способность быстрее, чем ожидалось, люди хотели покупать доллары. Между тем, в пятницу золото распродавалось, и эта тенденция продолжилась до начала недели в понедельник. «Реальность такова, что когда у вас инфляция, на самом деле должно происходить то, что инвесторы должны продавать доллары, потому что они теряют стоимость. Они должны продавать облигации еще быстрее, потому что в будущем они будут представлять доллары, которые будут стоить даже меньше долларов в настоящем. И вам следует покупать золото в качестве страховки от инфляции».( Читать дальше )

ВТБ мои инвестиции: РОБОТ - СОВЕТНИК ВТБ | Рынки на пике!!!

- 17 июня 2021, 13:10

- |

Доброго всем дня сегодня 15.06 и это значит, что сегодня вносим очередные 2500р на счет где работает робот-советник Банка ВТБ

В этом видео я расскажу: -

— основные моменты по роботу советнику

— как корректировки вносил робот за период с 15 мая по 15 июня

— Проверим, как робот отработает сегодняшнее внесение

— И в заключении сравним работу робота с ETF на российские акции от ВТБ

Ну а перед тем как начать призываю вас подписаться, если вы впервые, и поставить лайк) Вам не сложно мне приятно))( Читать дальше )

Прогнозы по банкам снижаются, Даймон предупредил о падении доходов от торговых операций

- 17 июня 2021, 12:16

- |

Перенесемся в сегодняшний день, когда гораздо более стабильный и скучный рынок оказывается серьезной проблемой для банков, которые буквально печатали деньги год назад, поскольку никто иной, как Джейми, заявил: «Я уволю любого, кто торгует биткойнами», — сказал Даймон в понедельник во время виртуальной конференции, когда он предположил, что торговый бум на Уолл-стрит в эпоху пандемии подходит к концу. По словам Даймона, торговая выручка крупнейшего банка США упадет до чуть более 6 миллиардов долларов во втором квартале, что на 38% меньше, чем год назад, снижение намного больше, чем ожидалось ранее. Если бы не какой-то чудесный рост доходов за последние 2 недели квартала, эта сумма оказалась бы намного ниже, чем уже уменьшенная средняя оценка аналитиков в 6,5 миллиардов долларов. Этот квартал будет «более нормальным» для торговли фиксированным доходом и акциями, что означает «что-то немного выше 6 миллиардов долларов, что, кстати, все еще довольно неплохо», — сказал он. В то же время доход от инвестиционного банкинга будет увеличиваться за счет активного рынка слияний и поглощений, что приведет к тому, что «квартал может стать одним из лучших, которые вы когда-либо видели» для этого бизнеса.

( Читать дальше )

Финансовые рынки 16 июня

- 17 июня 2021, 08:37

- |

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME выросла на 0.02 п.п. до 6.47% (+0.23 п.п. н/н, +1.57 п.п. с начала года)

• 1-месячная ставка MOSPRIME выросла на 0.01 п.п. до 5.79% (+0.21 п.п. н/н, +1.07 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, выросла на 0.03 п.п. до 5.53% (+0.45 п.п. н/н, +0.01 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару подешевел на 0.53% до 72.5625 USD/RUB (+0.36% н/н, -2.49% с начала года)

• Рубль по отношению к евро укрепился на 0.51% до 87.11 EUR/RUB (-1.11% н/н, -4.82% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи вырос на 0.22% до 7072.01 пунктов (-0.33% н/н, +18.8% с начала года)

• Индекс полной доходности РТС вырос на 0.85% до 3098.66 пунктов (+0.28% н/н, +23.48% с начала года)

Облигационный рынок:

• Индекс высокодоходных облигаций снизился на -0.03% (+0.13% н/н, +3.75% с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет вырос на 0.02% (+0.03% н/н, +0.82% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет снизился на -0.18% (-0.19% н/н, -0.74% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг вырос на 0.04% (-0.13% н/н, -0.46% с начала года)

Групповое мышление Уолл-стрит следует ФРС: 72% считают инфляцию «временной»

- 16 июня 2021, 19:12

- |

Публикация последней версии FMS (в которой ИТ-директор BofA Майкл Хартнетт опросил 224 участника дискуссии, управляющих 667 млрд долларов в период с 4 по 10 июня) был показательным примером: изюминкой отчета о том, что подавляющее большинство профессионалов Уолл-стрит теперь на стороне ФРС (и становясь в оппозицию к таким светилам, как Пол Тюдор Джонс и Кайл Басс), поскольку 72% назвали инфляцию «временной», а менее четверти, или 23%, считают инфляцию постоянной.

( Читать дальше )

«Сколько я должен государству?» или «Все о налоге с купонного дохода»

- 16 июня 2021, 13:35

- |

Государственная поддержка в виде предоставления налоговых льгот наряду с уменьшением ставок по банковским вкладам вследствие планомерного снижения ключевой ставки Банком России привели к перераспределению денежных средств физических лиц между депозитами в банках и фондовым рынком. Притоку инвестиций на рынки капитала также поспособствовали и существенные накопления граждан, образовавшиеся в связи с введенными ограничениями из-за COVID-19. Однако с 1 января 2021 года в налоговое законодательство были внесены изменения, которые, возможно, повлияют на столь положительную динамику по притоку частных инвесторов на фондовый рынок. Речь идет о налогообложении процентного (купонного) дохода по облигациям.

По сообщению Московской биржи, количество физических лиц, имеющих брокерские счета на Московской бирже, за 2020 год увеличилось почти на 5 млн и достигло рекордных 8,8 млн. В 2020 году на Московскую биржу пришло частных инвесторов больше, чем суммарно за все предыдущие годы. Подробнее об активности частных инвесторов читайте в аналитическом обзоре на Boomin.

( Читать дальше )

Финансовые рынки 15 июня

- 16 июня 2021, 08:55

- |

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME выросла на 0.06 п.п. до 6.45% (+0.28 п.п. н/н, +1.55 п.п. с начала года)

• 1 месячная ставка MOSPRIME выросла на 0.06 п.п. до 5.78% (+0.3 п.п. н/н, +1.06 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, выросла на 0.11 п.п. до 5.5% (+0.64 п.п. н/н, -0.02 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару подешевел на 0.07% до 72.18 USD/RUB (-0.17% н/н, -3.0% с начала года)

• Рубль по отношению к евро подешевел на 0.26% до 87.5525 EUR/RUB (-0.55% н/н, -4.33% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи снизился на -0.5% до 7056.81 пунктов (+0.4% н/н, +18.55% с начала года)

• Индекс полной доходности РТС снизился на -0.79% до 3072.58 пунктов (+0.54% н/н, +22.44% с начала года)

Облигационный рынок:

• Индекс высокодоходных облигаций вырос на 0.11% (+0.09% н/н, +3.78% с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет снизился на -0.02% (-0.12% н/н, +0.8% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет снизился на -0.07% (-0.02% н/н, -0.56% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг вырос на 0.02% (-0.27% н/н, -0.5% с начала года)

Потребительские цены вверх! Инфляция цен может привести к дефляции долга (перевод с deflation com)

- 15 июня 2021, 21:43

- |

Это действительно невероятный аспект происходящего, потому что это та же ФРС, которая в течение последнего десятилетия боролась с тем фактом, что независимо от того, что она делала для повышения инфляции потребительских цен, она упорно снижалась. Так почему же ФРС думает, что сможет остановить безудержную инфляцию? Более того, почему рынок верит ФРС? Ответ кроется в социальном настроении. Именно этот пик положительного социального настроения заставляет ФРС поверить в то, что она может контролировать экономику, а также заставляет рынок поверить в то, что ФРС может.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал