Фондовый рынок

Скрипт #ThinkOrSwim для #watchlist

- 31 декабря 2018, 16:04

- |

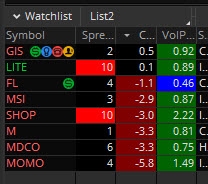

Колонка для ThinkOrSwim Watchlist.

Текущий объем в акции относительно 65 дневного среднего объема.

И конечно подсвечивает цветом.

#Colume:Spread

#by thetrader.proplot VolPlay = Round(Volume/Average(Volume, 65)[1],2);

AssignBackgroundColor(if(VolPlay < 0.2)then Color.BLACK else if(VolPlay > 0.2 and VolPlay<0.5 ) then Color.BLUE else Color.DARK_GREEN);

( Читать дальше )

Денежный рынок США. Похоже рецессия отменяется.

- 28 декабря 2018, 19:35

- |

Всем привет.

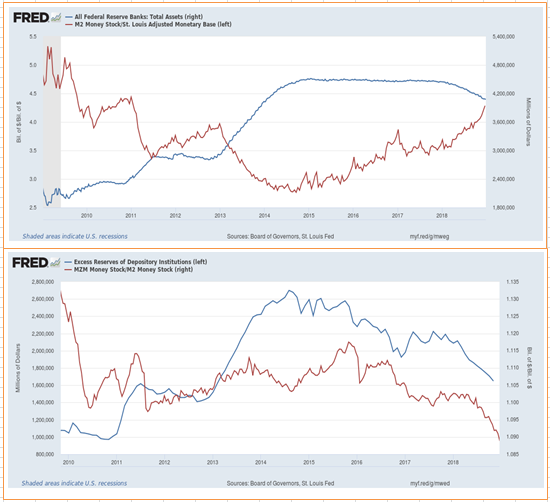

Глядя на структуру и динамику агрегатов денежного рынка США, слабо верится, а точнее есть уверенность, что ни о какой рецессии речи быть не может.

Верхняя: красная линия — мультипликатор денежная масса/денежная база (наклон вверх показывает, что масса расширяется НЕ за счет новых денег). Синяя — баланс ФРС.

Нижняя: синяя — избыточные резервы в виде депозитов и прочих вложений коммерческих банков в систему ФРС. Как видно с динамики показателя банки изымают деньги из системы ФРС и, как видно из первой картинки, вливают в экономику. Т.е. «размораживают» деньги. Красная — мультипликатор более широкая масса MZM (М3)/денежная масса. Наклон вниз показывает, что денежная масса расширяется за счет сокращения более широких денег, т.е. переток.

Итог. Денежная масса расширяется, при сокращении баланса ФРС. Это отображается здоровье экономики США, не взирая на замедление делового цикла. При этом рынок труда остается сильным. Инфляция, как и подобает спаду, замедляется.

( Читать дальше )

Экономика и рынки США в 2019 году

- 25 декабря 2018, 17:13

- |

2019 год. Часть 1. Долларовые процентные ставки и ликвидность

2019 год. Часть 2. Экономика еврозоны и политика ЕЦБ

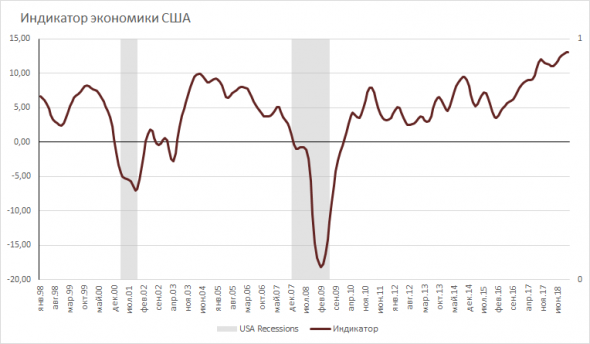

В рамках формирования инвестиционной стратегии на 2019 год сегодня я рассмотрю экономику и рынки США в целом.

Экономика

Фундаментальные показатели, на основе которых я строил свой индикатор состояния экономики США, указывают на то, что страна находится в лучшем положении за последние 20 или более лет.

Высокие значения показателей по всей экономике дают ФРС возможность поднять ставку как можно выше и сократить баланс как можно быстрее, иначе, когда наступит следующая рецессия, у регулятора не будет запаса по снижению ставок.

Рынки

Сокращение баланса ФРС влияет на сокращение ликвидности в целом в мире, в том числе и в США, что приводит к повышенной волатильности рынков и резким скачкам котировок.

( Читать дальше )

Развязка все ближе

- 25 декабря 2018, 00:14

- |

Еще в апреле этого года я опубликовал статью, хорошо описывающую глобальную проблему, нависшую над американской экономикой. Еще раз приведу ключевой график оттуда, он отражает стоимость обслуживания госдолга США по отношению к ВВП:

(Зависимость величины госдолга США (в % от ВВП) от стоимости его фондирования)

Собственно, все достаточно очевидно. Монетарная политика ФРС ведет нас в ту область, в которой состояние экономики США не сможет оставаться стабильным. Таким образом, трек ужесточения монетарной политики должен быть оборван финансовым (а затем и экономическим) кризисом. Именно то, что мы сейчас и наблюдаем на рынках.

Возьмем, например, диаграмму с динамикой вероятности смягчения (красная линия) и ужесточения (черная) политики ФРС в 2020 году. Сейчас эти значения сравнялись, что отражает растущие опасения участников рынка относительно перспектив американской экономики.

( Читать дальше )

Скрипт #ThinkOrSwim для #watchlist

- 24 декабря 2018, 16:19

- |

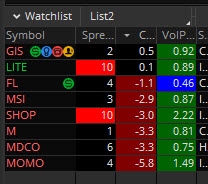

Изменение цены от открытия в %.

И конечно подсвечивает цветом.

#Colume:ChFO

#by thetrader.pro

plot Change = Round((close-open)/open*100,1);

AssignBackgroundColor(if(Change < 1 and Change > -1)then Color.BLACK else if(Change>0) then Color.DARK_GREEN else Color.DARK_RED);

( Читать дальше )

Скрипт #ThinkOrSwim для #watchlist

- 22 декабря 2018, 02:06

- |

Колонка для ThinkOrSwim Watchlist.

Показывает разницу между ask / bid и конечно подсвечивает цветом.

#Colume:Spread

#by thetrader.pro

Def Spread1= (ASK-BID)*100;

AddLabel(yes, AsText(Spread1, «%1$.0f»));

AssignBackgroundColor (if (Spread1> 6) then Color.red else Color.black);

Полная библиотека индикаторов в нашем блоге goo.gl/9JRW

( Читать дальше )

Пирамида начинает рассыпаться?

- 21 декабря 2018, 00:08

- |

Свежая статистика по фондовому рынку США с ZeroHedge после заседания ФРС в четверг. Небольшой комментарий по самому событию — Пауэлл предсказуемо поднял ставку, однако дал достаточно жесткий комментарий, который не смог воодушевить рынки (ожидавших совсем не сентенций о двух повышениях ставки вместо трех). Таким образом, общее давление на рынок неумолимо растет. Все это происходит на фоне роста индекса кредитного риска облигаций с инвестиционным уровнем (а значит растет стоимость фондирования корпораций) и снижения объема байбеков на американском рынке до минимумов 2017 года (финансирование байбеков во-многом осуществлялось за счет корпоративных займов на открытом рынке):

(Индекс байбеков на фондовом рынке США (зеленая линия) и кредитный риск облигаций с инвестиционным уровнем (инвертированная динамика, красная линия))

( Читать дальше )

Прогнозы так и не работают

- 20 декабря 2018, 11:21

- |

Конец года – это пора подведения итогов и построение планов на новый. «Эксперты» фондового рынка не исключение. И наоборот многие издания, даже далекие от финансов запрашивают «экспертов» рынка об их прогнозах на будущий год.

Конец года – это пора подведения итогов и построение планов на новый. «Эксперты» фондового рынка не исключение. И наоборот многие издания, даже далекие от финансов запрашивают «экспертов» рынка об их прогнозах на будущий год.В России в основном спрашивают про курс доллара, а в США про фондовые индексы. Уже здесь понятно, кого и что больше волнует.

Для читателей моего блога такой вопрос бесполезен. Потому что они знают, что прогнозировать экономику, фондовый рынок и курс доллара бесполезно. Проще диверсифицировать портфель. А вот как, в каких пропорциях и каких активах – это уже настоящие вопросы, требующие знаний.

А пока для любителей прогнозов покажу очередную подборку эпик-фэйлов «экспертов фондового рынка» в стиле РУКА-ЛИЦО.

Начнем с самого первого исследования в истории по этому поводу:

ЧТО МЫ УЗНАЛИ ЗА 85 ЛЕТ? ТО, ЧТО ПРОГНОЗЫ НЕ РАБОТАЮТ

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал