ФрС

ФРС протестирует способность банков США справиться с 55%-ным падением рынка акций

- 12 февраля 2021, 23:49

- |

Вашингтон. 12 февраля. ИНТЕРФАКС — Федеральная резервная система (ФРС) протестирует способность крупнейших банков США справиться с гипотетической рецессией, которая повлечет за собой резкое снижение финансовых рынков и подъем безработицы выше 10%.

Стресс-тесты, ежегодно проводимые Федрезервом с целью оценки способности банков противостоять серьезным рыночным и экономическим шокам, в этот раз будут включать в себя сценарий, предполагающий, что рецессия в США начнется уже в первом квартале 2021 года при тяжелом глобальном спаде, а также серьезном стрессе на рынках коммерческой недвижимости и корпоративных облигаций.

«Безработица в США в рамках „крайне неблагоприятного“ сценария поднимается на 4 процентных пункта и достигает пика на уровне 10,75% в третьем квартале 2022 года. ВВП США опускается на 4% в период с четвертого квартала 2020 года по третий квартал 2022 года, и цены активов резко снижаются, в том числе рынок акций падает на 55%», — говорится в сообщении Федрезерва.

«Банковский сектор обеспечивал экономике поддержку, необходимую для выхода из кризиса, в течение всего прошлого года. Поскольку неопределенность сохраняется, этот стресс-тест даст нам дополнительную информацию относительно устойчивости сектора», — заявил заместитель председателя ФРС по надзору за банковским сектором Рэндал Куорлз.

Прошлогодние стресс-тесты показали, что ведущие американские банки смогут выстоять при различных сценариях, однако, учитывая сохраняющуюся экономическую неопределенность, Федрезерв ограничил выплаты банков, чтобы сохранить устойчивость финансового сектора.

- комментировать

- Комментарии ( 9 )

Пауэлл: экономика США должна добавлять 500 000 рабочих каждый месяц, иначе он не поднимет ставку

- 12 февраля 2021, 16:02

- |

Но вот изюминка: Пауэлл объяснил, что последний уровень безработицы в 6,3% не является показателем экономической реальности, и подчеркнул, что экономика США на 10 миллионов рабочих мест меньше, чем год назад. Итак, как отмечает Эвери, для возмещения всех этих потерянных рабочих к концу 2022 года — когда консенсус ожидает, что произойдет первое повышение ставки — и с учетом естественного роста рынка труда, нам понадобится средний показатель роста рабочих мест более 500 000 каждый месяц до следующего декабря.

( Читать дальше )

Инфляция и ключевая ставка в США - две полезных ссылки

- 12 февраля 2021, 13:12

- |

1. 10-Year Breakeven Inflation Rate

Источник данных: Федеральная Резервная Система США — Федеральный Резервный Банк Сент-Луиса.

Что на графике: «Уровень безубыточной инфляции» представляет собой отношение 10-летних казначейских ценных бумаг обыкновенных и 10-летних казначейских ценных бумаг, индексированных по инфляции. Значение указывает на то, какой уровень инфляции участники рынка ожидают в среднем в следующие 10 лет.

Текущее значение: 2,2%.

Как я интерпретирую: «Умные деньги» закладывают инфляцию в районе 2% в следующие 10 лет (или даже выше), что неплохо для акций. Значения экстремальные? Нет конечно, такие же значения закладывались рынком с ноября-2009 по сентябрь-2014, ну или на протяжении всего 2018 года. Но можно заглядывать раз в месяц.

2. CME FedWatch Tool

Источник данных: Чикагская товарная биржа

Что на графике: Вероятность изменения (или неизменения) ключевой ставки ФРС, закладываемая участниками рынка. Используются 30-дневные данные о ценах на фьючерсы ФРС, которые долгое время использовались для выражения мнения рынка о вероятности изменений в денежно-кредитной политике США.

( Читать дальше )

Состояние денежного рынка США и долларовой ликвидности

- 12 февраля 2021, 11:10

- |

На прошлой неделе денежный рынок США остался без существенных изменений – все в балансе. От недели к неделе деньгами в обращении нарастают, что исторический приводит к росту продовольственной инфляции, о наступлении которой члены ФРС пока отзываются нейтрально. Но хорошо говорить об инфляции, когда ее нет, так, по итогу января цены остались без существенных изменений, как изменится риторика весной, когда на низкую базу 2020 года належится сезонное иждивение спроса – вопрос остается открытым.

Об этом и о многом другом в данной статье.

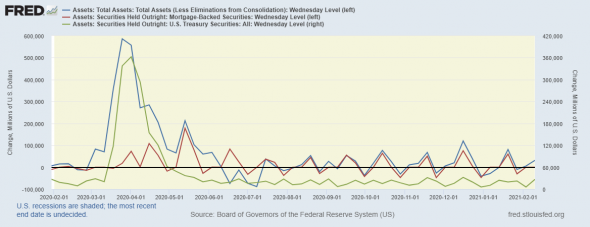

Баланс ФРС на прошлой неделе вырос на 32 млрд долларов, на этот рост причиной роста стал выкуп трежерис

Синяя линия — баланс ФРС от недели к неделе.

Красная линия – динамика баланса ценных бумаг, обеспеченных ипотекой.

Зеленая линия – баланс Казначейский облигаций на счету ФРС, также от недели к неделе.

Как видим, на прошлой неделе оба показателя нарастает выше ноля, но эти процессы цикличны, и можно ожидать снижение показателей в разрезе пары недель.

( Читать дальше )

Почему Фондовый рынок продолжает расти? / Факторы Роста / Какой Главный Риск Падения Рынка?

- 11 февраля 2021, 18:27

- |

Политика лёгких денег от ФРС - угроза и сила.

- 11 февраля 2021, 14:01

- |

💵Федеральная резервная система продолжит поддерживать экономику США за счет низких процентных ставок и крупных покупок активов – заявил вчера глава ФРС Джером Пауэлл

Эти слова Пауэлла стали уже мантрой, чтобы выдрессировать рынки перед весенним повышением инфляции, которое случится за счёт эффекта базы (то есть в прошлом году инфляция начала падать с марта) и с денежными стимулами.

🥱Кроме бесконечно поддержки стимулами, Пауэлл опять объявил о том, что инфляция должна быть выше 2% уровня долгое время, прежде чем стимулы начнут сворачивать.

США пытаются залить экономику деньгами, бесконечно стимулируя и воздействуя риторикой, на рост инфляционных ожиданий.

😕Правительство США не беспокоят проблемы выхода со стимулов. С марта 2020 года, экономика США стимулируется вливанием денег, низкими ставками и эта денежная вечеринка в той или иной форме дойдёт до 2022 года. В итоге получится так, что экономика США будет жить на стимулах 2-а года (минимум),

( Читать дальше )

«ФРС продолжит кормить зверя», пока доллар не потеряет резервный статус

- 10 февраля 2021, 19:34

- |

При правильном понимании рецессия — это не столько дефицит спроса/производства, сколько трансформация спроса/производства. Чем больше трансформируется экономика Старого Света, тем больше приходится перенаправлять труд и капитал. Еще не зная степени этих изменений, преждевременно говорить о том, когда и с какого уровня экономика органически возобновит свой рост. И, тем не менее, мы стоим перед финансовыми рынками — по-видимому, не обращая внимания на кровавую бойню — с ценообразованием в результате, которое кажется не просто оптимистичным, но, осмелимся ли мы это сказать, иррационально чрезмерным. До сих пор это была, пожалуй, самая донкихотская из рецессий: рецессия, в которой доходы, цены на активы и ликвидность выросли:

При правильном понимании рецессия — это не столько дефицит спроса/производства, сколько трансформация спроса/производства. Чем больше трансформируется экономика Старого Света, тем больше приходится перенаправлять труд и капитал. Еще не зная степени этих изменений, преждевременно говорить о том, когда и с какого уровня экономика органически возобновит свой рост. И, тем не менее, мы стоим перед финансовыми рынками — по-видимому, не обращая внимания на кровавую бойню — с ценообразованием в результате, которое кажется не просто оптимистичным, но, осмелимся ли мы это сказать, иррационально чрезмерным. До сих пор это была, пожалуй, самая донкихотская из рецессий: рецессия, в которой доходы, цены на активы и ликвидность выросли:( Читать дальше )

Путь доллара

- 10 февраля 2021, 19:27

- |

Свежевыпущенные доллары уходят в недвижимость, акции, крипту и другие невоспроизводимые активы.

На самом деле, доллары проходят через эти активы, поднимая цены на них… а потом уходят совсем в другое место, о котором тебе никто не рассказывает. Сегодня ты сможешь самостоятельно найти ответ на вопрос:

Куда на самом деле уходят свежевыпущенные доллары?

Для ответа на этот вопрос, распечатай рисунок:

И нарисуй карандашом стрелки, показывающие путь доллара:

Из Частного банка «ФРС» до...........

И тут тебя ждет важное открытие — все вокруг рассказывают о кусочках системы и никто — о системе в целом.

Bank of America ожидает коррекции рынка на 5–10% в первом квартале

- 10 февраля 2021, 16:03

- |

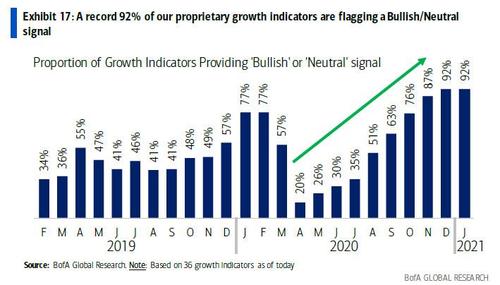

Среди столпов этого беспрецедентного оптимистичного настроения — уже в ценах рынка совершенство на фронте политики (максимально адаптивная денежно-кредитная политика ФРС, плавное прохождение бюджета в размере 1,9 трлн долларов и внедрение вакцины), в то время как улучшение экономических данных уже может быть «лучше не бывает». Следует отметить, что индикатор BofA Bull & Bear на уровне 7,5 приближается к сигналу на продажу 8,0, как и индикатор BofA для продажи.

Среди столпов этого беспрецедентного оптимистичного настроения — уже в ценах рынка совершенство на фронте политики (максимально адаптивная денежно-кредитная политика ФРС, плавное прохождение бюджета в размере 1,9 трлн долларов и внедрение вакцины), в то время как улучшение экономических данных уже может быть «лучше не бывает». Следует отметить, что индикатор BofA Bull & Bear на уровне 7,5 приближается к сигналу на продажу 8,0, как и индикатор BofA для продажи.( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал