ФрС

Байден и ФРС: чего ожидать

- 29 января 2021, 12:22

- |

Вряд ли посреди ночи мы увидим неприятные твиты нового президента, критикующего ФРС за снижение процентных ставок. И уж наверняка руководство ФРС не будут называть «тупицами», если их действия не будут соответствовать пожеланиям президента Джо Байдена.

Но это не означает, что центральный банк США не столкнется с давлением при работе с новой администрацией.

Ожидаемые проблемы, с которыми столкнется регулятор, включают пандемию коронавируса, а также требования к более инклюзивной экономике и более решительному подходу к социальным вопросам, таким как расовое равенство и изменение климата.

Также будет интересная новая динамика, когда кандидат в министры финансов Джанет Йеллен, получит дополнительное преимущество, как бывший председатель ФРС.

Вряд ли США ожидают масштабные изменения денежно-кредитной политики. Байдена, вероятно, устроит такая же среда с низкими процентными ставками, как и при двух предыдущих президентах.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Что ждет рынок золота?

- 29 января 2021, 10:20

- |

В этом видео делаю фундаментальный и технический анализ рынка золота, а также долгосрочные и краткосрочные перспективы рынка.

На мой взгляд, долгосрочно рынок золота не растерял бычьи перспективы, но вот локально есть вопросы.

( Читать дальше )

Экономика США как сигнал к коррекции

- 28 января 2021, 22:02

- |

Экономика США сократилась на -3.5% в 2020 году, хотя в сентябре 2020 ФРС ожидали снижения на 3.7%, МВФ ждали снижение экономики США в 2020 на 3.4%, Goldman Sachs на -3.5%

ВВП США за 4 квартал вырос на 4% что соответствует прогнозам.

👏🏻Хотя я помню как вначале пандемии, ВВП США прогнозировалось на -6% и мы имеем не то чтобы прогнозы не чёткие, а мы имеем то, что США проделали отличную работу, чтобы сократить падение ВВП США.

Короче говоря, США сохраняют сильную динамику в восстановление экономики, но как вы помните из моих постов, быстрое восстановление может повлечь за собой торможение стимулирования, что снизит аппетит к риску (скорректировать фондовые рынки, лопнуть некоторые пузыри, остановить безумие типа GameStop и так далее).

🤨Сегодня вышли и данные по пособиям по безработице в США и количество новых заявок на пособие по безработице, являющихся показателем увольнений, упало до 847 000 за неделю, закончившуюся 23 января. На самом деле тут ничего нового, даже несмотря на то, что количество заявок упало, но это всё равно высокий уровень, а высокий он будет оставаться до тех пор, пока в США действуют ограничения и пока в США не вакцинируют минимум половину населения.

( Читать дальше )

ФРС сигналит о развороте в Долларе

- 28 января 2021, 16:57

- |

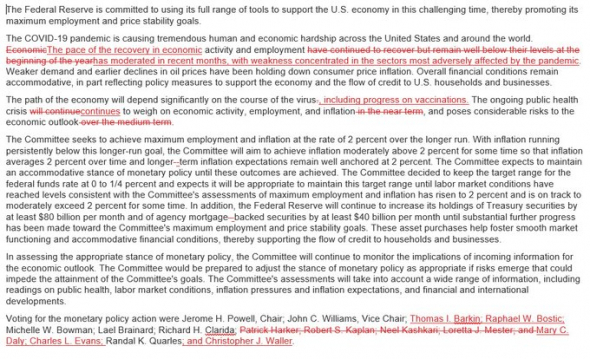

☝🏻Вчерашнее заседание ФРС было особенным, так как – это первое заседание ФРС при новом президенте Байдене.

ФРС после вчерашнего заседания оставил процентную ставку без изменений на уровне 0%-0,25% и голосование по ставке было единогласно – тут совершенно нет ничего удивительного, так как процентная ставка изменится только после того, как инфляция выйдет за 2% процентный уровень и продержится там какое-то время.

В целом в заявление ФРС и слова на пресс-конференции Пауэлла звучали одинаково, мол видим много риска и этот риск такой рисковый, что риск не риск, но мы кроме 0-вых ставок продолжаем ежемесячную скупку активов на $120 миллиардов. Смысл заявлений о рисках в том, чтобы инвесторы были уверенны в том, что скупка активов и 0-вые ставки продолжат стимулировать экономику и дальше, но на самом деле эти заявления равносильны тому, если бы мне посоветовали выпить таблетку от головной боли после того, как головная боль уже прошла.

( Читать дальше )

Чего больше на планете EUR или USD ?

- 28 января 2021, 13:11

- |

smart-lab.ru/blog/671817.php

Но динамика евро такая же:

( Читать дальше )

Сбер. ФРС нам не указ.

- 28 января 2021, 01:18

- |

Факты. Сбер купили на 1300мр (до12-50), продали на 2250мр, итог продали на 950мр, Фьючерсы купили на 550мр, продали на 1025мр, итог продали на 475мр. АДР купили на 1250мр, продали на 1500мр, итог продали на 250мр.

Интерпретация. С утра и до обеда были уверенные покупки наших инвесторов (толпа и наши буржуи; избушки, если и покупали, то несильно). Далее на снижении амеров пошли распродажи, причем основное движение было до 15-45. Далее избушки гоняли толпу, крупянки стояли в стороне, не продавали и не покупали. У амеров снижение на хороших итогах заседания ФРС (ставки не изменили, выкуп активов даже увеличили — «не менее 120 млрд. долларов в месяц», ранее объявляли 120 ровно). По моему мнению ФРС решила не перегревать рынки, поэтому сегодня слегка приспустила рынки. Кстати, доллар поддерживали с 07 января. Но это временно — амеры обречены на рост, ФРС обязалась печатать деньги, финансовая политика на это заточена. Сбер пойдет следом. Обычно в таких случаях (после заседания) ФРС маринует/снижает рынки максимум 2-3 дня. Но, думаю, не в этот раз. Завтра жду рост. ИМХО строго. Как индикатор с утра следует смотреть доллар и индексы. Нефть стоит, она тяжелая для таких спекуляций, там играют другие избушки и по другим правилам.

Прогноз. Вверх. Сбер и без амеров хорошо себя чувствует, Максимум избушки на 2-3 рубля вниз сгоняют.

Подробности — Телеграм, t.me/sberanaliz

ФРС. Подробности.

- 27 января 2021, 22:11

- |

ФРС подтвердила, что низкие ставки и график покупки облигаций остаются неизменными.

( Читать дальше )

Новости рынка: сезон отчетности в США

- 27 января 2021, 17:16

- |

- S&P 500 futures: -0.36%

- NASDAQ futures: +0.29%

- Индекс Мосбиржи: -0,22%; РТС: -0,95%

- Золото: $1 841 (-0,38%)

- Нефть Brent: $55,85 (+0,39%)

- Доллар/рубль 75,60 (+0,71%)

В самом разгаре проходит сезон отчетности в США. Рекордные цифры Microsoft подняли котировки компании и технологический индекс Nasdaq. Сегодня после закрытия торговой сессии свои отчеты представят Apple, Facebook и Tesla, что может значительно повлиять на динамику широкого рынка, ввиду большого веса компаний в индексах. На торговой сессии ожидается повышенное внимание к перечисленным компаниям, учитывая что Apple может показать первый квартал с выручкой 100 млрд. долл.

Компания Microsoft представила цифры значительно превышающие ожидания участников рынка, акции растут на пре-маркете на 3.53%.

— Выручка составила $43,076 млрд (+16,7% г/г) — лучше консенсус-прогноза на $2,85 млрд

— Чистая прибыль: $15,5 млн (+33% г/г)

— Прибыль на акцию: $2,03 (+34% г/г), — лучше прогноза на $0,39

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал