ФрС

Нельзя войти в одну реку дважды. Обзор на предстоящую неделю от 23.08.2020

- 23 августа 2020, 21:52

- |

По ФА…

На уходящей неделе:

Протокол ФРС

Протокол ФРС не оправдал ожиданий участников рынка.

Невзирая на признание огромной неопределенности в отношении перспектив роста экономики и предположения о том, что дополнительные монетарные стимулы могут понадобиться для достижения целей мандата, члены ФРС не указали на готовность к оглашению дополнительных мер на сентябрьском заседании.

Но самый большой удар по аппетиту к риску нанес отказ членов ФРС от запуска контроля кривой доходности, что привело к резкому росту доходностей ГКО США, падению золота, росту доллара и фиксированию прибыли на фондовом рынке.

Ключевые моменты протокола ФРС:

— Гарантии по сохранению ставок на текущих уровнях.

Члены ФРС отметили, что «в какой-то момент» было бы уместно обеспечить большую ясность относительно вероятного пути ставок против указания ранее «на ближайших заседаниях».

ФРС ещё не определилась в отношении пороговых значений, до достижения которых ставки будут неизменными.

Более вероятно, что это будут уровни по инфляции или/и безработицы, но возможность указаний на календарной основе также не исключена.

— Запуск «традиционной» программы QE.

Многие члены ФРС считают уместным дать указания относительно будущих покупок активов в рамках программы QE с целью поддержки восстановления экономики.

— Контроль кривой доходности ГКО США.

Члены ФРС пришли к выводу, что на текущем этапе введение контроля доходности ГКО США не является оправданным, т.к. доходности и так находятся на низких уровнях, а выгода от использования данного инструмента будет скромной по сравнению с издержками.

Тем не менее, члены ФРС согласились, что данный инструмент может быть использован в будущем, если ситуация изменится.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 22 )

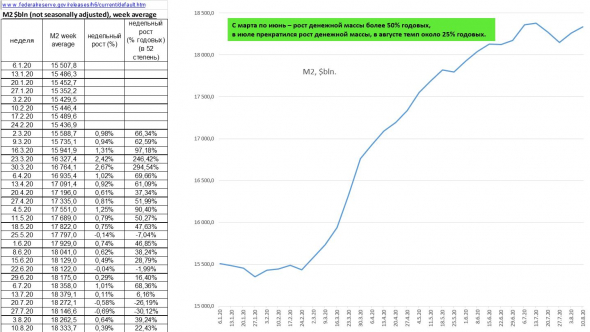

возобновление роста ден. массы М2 США в августе: обработал свежие данные с сайта ФРС

- 22 августа 2020, 19:58

- |

обработал данные с сайта ФРС и сделал дл ВАС слайд.

В марте — июне денежная масса М2 роста темпом более 80% годовых.

В июле было ужесточение и не было роста денежной массы.

С августа денежная масса М2 США стала опять расти: темп в августе около 25% годовых.

Такой темп роста считаю ожидаемым и, учитывая рост заболеваемости, разумным.

К выборам возобновляется QE.

Темпы роста денежной массы в США в августе примерно соответствуют темпам роста в других странах.

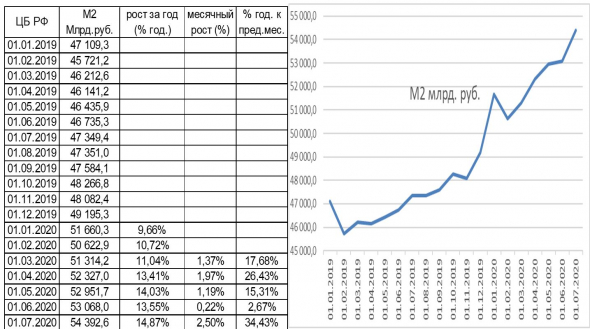

Данные с сайта ЦБ (за по 01 07 2020г., более свежих данных на сайте пока нет.

Темп роста также около 25% годовых (в 2018, 2019г. темп был 9 — 10% годовых).

( Читать дальше )

Состояние денежного рынка США и долларовой ликвидности

- 21 августа 2020, 12:06

- |

На текущей неделе ФРБ Сент-Луиса выпустило короткие данные по денежному рынку США. Поэтому не буду вас утомлять выкладками, кому не интересно, можете перейти к выводам, они в коне статьи.

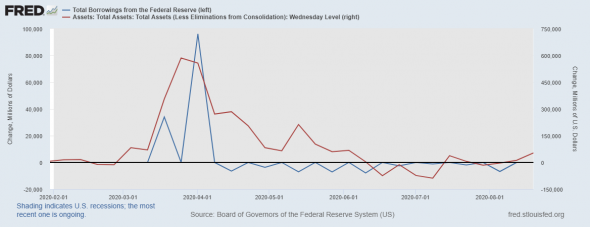

Начнем с обзора баланса ФРС и кредитования в США

Красная линия – это баланс ФРС, который на последней неделе вырос на 53,36 млрд долларов.

Синяя линия – это динамика кредитования коммерческими банками, показатель взят по всем банкам и видам кредитов.

Как видим, на прошлой неделе баланс ФРС сильно вырос, при этом спрос на кредит последней инстанции низкий, что говорит о балансе денежного рынка. Доллары есть и они есть в избытке.

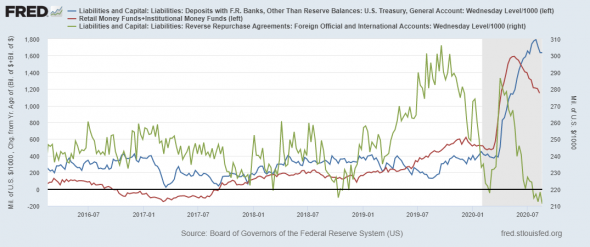

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

«Сильные дефляционные ветры» включают «падение цен на сырьевые товары» (перевод с deflation com)

- 20 августа 2020, 16:10

- |

Разговоры о возобновлении глобальной инфляции — это в основном шум. Сильные дефляционные ветры продолжают дуть на мировую экономику ...

Гипотеза великой инфляции в моде опирается на механический монетаризм. Предполагается, что самый быстрый рост «широкой» денежной массы M3 в мирное время со времен Американской революции закладывает основу поджигающего трута, который загорится, как только зажжется спичка: то есть, когда скорость денег вернется к средней и столкнется с увеличенной денежной массой.

Создание ликвидности было менее экстремальным в других местах (Федеральный резерв заранее выделил 3 триллиона долларов в марте и апреле), но все еще наблюдался ошеломляющий скачок в «узких» деньгах M1 в блоке ОЭСР, то есть рост банковских депозитов из-за накопления сэкономленных денег в карантин.

( Читать дальше )

Шорт РТС и S&P

- 20 августа 2020, 13:38

- |

Коррекцию, которую многие ждали как ману небесную, скорее всего, началась. Но все внимание на Америку, сколько последнее время было ощущений, что все разворот( первые признаки были от 3000 по индексу S&P), но его так и нету, а Америка вчера штурмовала свои хаи на 3400, а яблоко пыталось пробить капитализацию в 2 трл. Но вечно все выкупаться не может, очень много людей сейчас в лонгах и всплеск волатильности может хорошо пролить рынки, поэтому я попробую шортануть РТС и S&P, если опять каким то магическим образом произойдет возврат выше 1300 по РТС и 3400 по S&P, то лучше снова уходить на забор.

Почему ФРС должен систематически вводить рынки в заблуждение?

- 20 августа 2020, 11:00

- |

Вчера вышел протокол заседания ФРС в июле, которые содержали неожиданные моменты. Например, участники комитета оказались «обеспокоены побочными эффектами таргетирования кривой доходности», отметая таким образом возможность того, что ФРС начнет контролировать долгосрочные ставки в сентябре. Вчерашняя рыночная реакция есть переоценка вероятности этого исхода до нулевого.

Члены FOMC также “посчитали необходимым, дать больше ясности по траектории процентной ставки”. Разумеется, это отсылка к т.н. «пересмотру стратегии монетарной политики», о котором ФРС говорит уже несколько месяцев. В рамках нынешней стратегии, ФРС хоть и сообщает рынкам о своих планах по изменению ставки, но тем не менее сохраняет некоторую необходимую долю неопределенности. Если вдуматься зачем это нужно, можно сделать любопытные выводы.

Предположим, что ФРС, исходя из имеющейся информации о нынешнем состоянии экономики и своих прогнозов, решает, что имеет смысл повысить ставку на следующем заседании. При этом, она сообщает об этом рынкам на текущем заседании. Рынки стремительно подстраиваются к этому событию уже сейчас. Тогда на момент, когда ФРС повышает ставку на следующем заседании, ее воздействие может быть минимальным или приходиться на состояние экономики существенно отличается от того, на который рассчитывал ФРС (из-за подстройки ожиданий)! Таким образом эффект воздействия ставки может быть либо минимальным, либо не таким каким ожидал его ФРС, т.е. эффективность политики полной открытости резко снижается. Другими словами, ФРС как бы нужно «систематически вводить участников рынка в заблуждение» чтобы изменение ставок и т.п. было эффективным.

( Читать дальше )

ФРС - очень интересные протоколы.

- 20 августа 2020, 02:43

- |

Рынкам не понравились протоколы ФРС, и это видно по реакции рынка, SP500 упал на -0.4%.

На что, я, хотел бы обратить внимание.

1. ФРС снизила прогнозы роста, и это снижение прогноза учитывает дополнительный стимул QE. короче: QE не достаточен для целевого прогноза. Ожидания роста ВВП будут ниже. Это признал Пауэлл.

Вывод: очевидно, что улучшений в 3 квартале перед выборами, ждать вообще не стоит.

SP500 вялый рост, или коррекционное поведение Сентябрь Октябрь Ноябрь.

2. Рынок жилья находится в очень хорошей форме. Ну тут ФРС постарались, и план выполнили, другими словами, при росте безработицы на 15% они умудрились закрыть глаза и смягчить условия ипотеки. Это они сами доводят до ручки, выдавая кредиты тем, кто изначально их отдать не сможет, при этом, собственник, который сдает жилье в аренду, также не может пересдать жилье, выселить неплательщика, согласно закону, о пандемии. Вывод: подсказка, итоги 2008 года, но ФРС понять можно, у них цель, держать низкие % ставки, или ужесточение условий кредитов которые создадут нагрузку на домохозяйства, а им это надо? а там и так цены на газ уже на 50% выросли, а сними и коммунальные платежи, а зима то близка.

( Читать дальше )

текущие мысли

- 19 августа 2020, 18:27

- |

Рынки снова у своих исторических максимумов и всегда встает вопрос-что дальше??

В рынок уже заложено восстановление мировых экономик и стимулирующие меры, которые будут выдаваться по первой же нужде. На ум приходит 2011 год, когда в августе был понижен рейтинг США, а тогда дела как в экономике, так и с гос. долгом обстояли куда лучше. Сейчас все хорошее, что могло случиться для фондовых площадок уже случилось. А негатив копится и копится. Трамп и его команда наравне с мировыми Центробанками продолжают гнуть свою линию. Идет глобальное принуждение к покупке как акций, так и других финансовых инструментов. Лично для меня сплит акций Tesla и Apple тому подтверждение. Рынку нужно новое мясо, и теперь эти акции стали более доступны для широких масс. А если посмотреть на взлет акций Tesla за последний год, то страшно представить сколько медведей оставили там свои депозиты. Сейчас снова никто не верит, что может произойти серьезное падение на рынках. Если что напечатают, до выборов в США все будет хорошо. Может так и будет, но риски сейчас просто зашкаливают и лучше всего оставаться в стороне, а для особо отчаянных попробовать сыграть на понижение по американским индексам.

( Читать дальше )

Американский рынок консолидируется около исторических максимумов

- 18 августа 2020, 18:36

- |

Ключевым событием предстоящей неделе станет публикация 19/08 протокола июльского заседания ФРС. На текущий момент рынок закладывает, что на заседании 16 сентября ФРС примет решения по новым монетарным стимулам и контролю кривой доходностей государственных облигаций США. Тем не менее, ключевые метрики, на которые смотрит центральный банк при принятии мер, показывают положительную динамику: отчеты по розничным продажам и рынку труда выходят лучше ожиданий, а фондовый рынок находится вблизи исторических максимумов. В этой связи, рынок будет внимательно смотреть на наличие указаний в протоколе об оглашении монетарных стимулов в сентябре: по процентным ставкам, программе QE и таргетированию кривой суверенных облигаций. При отсутствии указаний, рынок может скорректироваться — перенос на период после выборов вероятно повлечет негативную реакцию на рынках.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал