ФрС

ФРС. Подробности. Текст заявления.

- 16 марта 2020, 00:22

- |

ФРС снижает ставки на 100 б. п. до 0-25 б. п. от 1.00 -1.25 БПС.

ФРС официально запускает QE5 (больше никакой" не-QE «ерунды), состоящий из» по крайней мере " $500 млрд в казначейских закупках и $200 млрд в MBS.

Повышение внутридневной ликвидности: ФРС объявляет о мерах, связанных с дисконтным окном, внутридневным кредитом, банковским капиталом и буферами ликвидности, резервными требованиями и—в координации с другими центральными банками-соглашениями о своповой линии ликвидности в долларах США

Сокращение резервных требований до нуля: ФРС сокращает коэффициенты резервных требований до нуля процентов, начиная с 26 марта.

Скоординированные своп-линии: Банк Канады, Банк Англии, Банк Японии, Европейский Центральный банк, Федеральная Резервная Система и Швейцарский национальный банк объявили о скоординированных действиях по расширению предоставления ликвидности с помощью постоянных соглашений о своп-линиях ликвидности в долларах США. Цены на долларовые свопы ликвидности снижаются на 25 базисных пунктов, поэтому новая ставка будет равна ставке индексного свопа доллара США овернайт (OIS) плюс 25 базисных пунктов.

Забавно, что ФРС объявляет, что чрезвычайное действие не было односторонним, а Лоретта Дж.Местер голосовала против этого действия, поскольку она «полностью поддерживала все меры, принятые для содействия бесперебойному функционированию рынков и потоку кредитов для домашних хозяйств и предприятий, но предпочла сократить целевой диапазон ставки по федеральным фондам до 1/2-3/4 процента на этом заседании.»

Полный текст заявления здесь!!!

www.federalreserve.gov/newsevents/pressreleases/monetary20200315a.htm

Ждем открытия через пол часа вот будет шоу.

- комментировать

- ★2

- Комментарии ( 30 )

ФРС снизила ставку до 0-0.25%! Продолжает QE и снижает норму резервирования до 0%!

- 16 марта 2020, 00:11

- |

- Снизила ставку

Consistent with its statutory mandate, the Committee seeks to foster maximum employment and price stability. The effects of the coronavirus will weigh on economic activity in the near term and pose risks to the economic outlook. In light of these developments, the Committee decided to lower the target range for the federal funds rate to 0 to 1/4 percent.

- Начала новое QE Трежерей и MBS

The Federal Reserve is prepared to use its full range of tools to support the flow of credit to households and businesses and thereby promote its maximum employment and price stability goals. To support the smooth functioning of markets for Treasury securities and agency mortgage-backed securities that are central to the flow of credit to households and businesses, over coming months the Committee will increase its holdings of Treasury securities by at least $500 billion and its holdings of agency mortgage-backed securities by at least $200 billion. The Committee will also reinvest all principal payments from the Federal Reserve's holdings of agency debt and agency mortgage-backed securities in agency mortgage-backed securities. In addition, the Open Market Desk has recently expanded its overnight and term repurchase agreement operations. The Committee will continue to closely monitor market conditions and is prepared to adjust its plans as appropriate.

- Обнулила норму резервирования.

For many years, reserve requirements played a central role in the implementation of monetary policy by creating a stable demand for reserves. In January 2019, the FOMC announced its intention to implement monetary policy in an ample reserves regime. Reserve requirements do not play a significant role in this operating framework.

( Читать дальше )

Дилетантство страшнее коронавируса, эстафета переходит к ФРС. Обзор на предстоящую неделю от 15.03.2020

- 15 марта 2020, 22:34

- |

По ФА…

Заседание ЕЦБ

ЕЦБ принял решение сохранить ставки неизменными, но при этом принял ряд мер, которые должны добавить ликвидность в систему.

Решения, принятые ЕЦБ:

— Увеличение программы QE на 120 млрд евро «до конца года»;

— Добавление ликвидности через дополнительные аукционы LTRO;

— Снижение ставок по LTRO;

— Временное снижение требований к резервам банков.

Ключевые моменты пресс-конференции Лагард:

— Лимиты по покупке активов одного эмитента останутся неизменными.

Программа QE не имеет ежемесячного объема, ключ капитала будет нарушаться в процессе покупок, ибо программа QE обладает гибкостью, но при завершении программы QE все покупки будут сведены с учетом ключа капитала стран Еврозоны.

— ЕЦБ ожидает увеличение выпуска ГКО странами Еврозоны, в частности для финансирования системы здравоохранения, что позволило нам увеличить программу QE без нарушения лимитов.

— Депозитная ставка ЕЦБ не достигла нижней границы, на текущем заседании нет необходимости в снижении ставок.

Если в будущем возникнет такая необходимость – ставка может быть снижена.

— ЦБ не должен и не может стать первой линии обороны при эпидемии коронавируса.

Нужен амбиционный и быстрый фискальный ответ на уровне правительств Еврозоны, только в таком случае можно рассчитывать на то, что шок от эпидемии коронавируса будет временным, а восстановление экономики быстрым.

Я надеюсь, такой пакет стимулов будет принят Еврогруппой на заседании 16 марта.

( Читать дальше )

Воскресное: Рубеж Водолея. Финансы и экономика

- 15 марта 2020, 20:25

- |

С 15 мая 2018 Уран начинает входить в Телец. И полноценно будет идти по нему с 6 марта 2019 года до 6 июля 2025 года. В 2019-2021 годы («Рубеж Козерога») ожидается масштабный мировой кризис, центром (и источником) которого будет англосаксонский глобалистский проект. Масштаб — как одно из важнейших событий за последние 30-40 лет. Новый финансовый кризис, который должен произойти в самом начале нового 20-тилетнего периода. Правильнее охарактеризовать этот период как «Финансовый Шторм»:

1) Необратимые процессы начнутся в самом конце 2020 года.

2) Самая драматическая часть произойдет в 2021 году, и вполне уверенно прогнозируется даже по месяцам, а то и неделям. Втянуты будут все ведущие мировые экономики.

3) Самая реалистичная трактовка – это финансовый кризис, значительно превосходящий 2008 год, фактически – неуправляемый слом всей ныне действующей мировой финансовой системы. Самая оптимистичная трактовка – в 2021 году будут приняты такие решения, которые сделают просто неотвратимой и необратимой эту перестройку. По факту, с теми же последствиями, что и в первом варианте, но вот по форме это будет растянуто по времени минимум на следующих 5-6 лет. Есть и пессимистический вариант прогноза – будет сначала одно, а потом другое.

( Читать дальше )

Жизнь дерьмо!

- 15 марта 2020, 12:17

- |

Всё продаём и меняем на резанную бумагу!

На всех не хватит? 18 марта ФРС даст ещё!

www.usdebtclock.org/

Они заменят нам еду, свет, тепло и главное дефицитную туалетную бумагу!

Мы все умрём! Но, не все!

Зачем вам нужны квартиры, машины, дачи, золото, алмазы и акции, кто это всё производит?

Они не для всех!

Жизнь дерьмо!

Фильм к просмотру!

( Читать дальше )

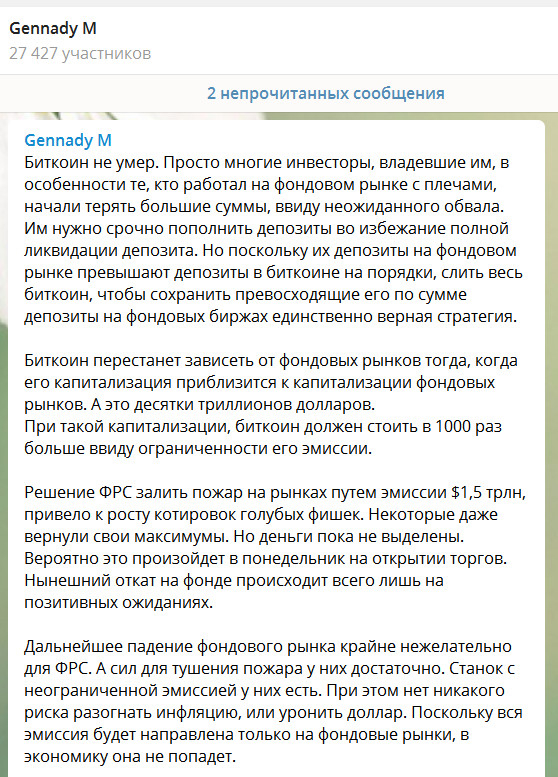

Биткоин не умер! Но затариваться будем чуть позже.

- 14 марта 2020, 20:58

- |

Никакой отсебятины, кроме одного вопроса: Леша, ты всё слил?

Три признака, что ФРС «провалил» вчерашнее РЕПО

- 13 марта 2020, 15:00

- |

Растущая дисфункция рынка казначейских облигаций США в условиях тотального «бегства в наличные» вынудила ФРС вмешаться с довольно резкой контрмерой – предложив рынку 1.5 трлн. долларов ликвидности через 1-месячные и 3-месячные операции РЕПО. 1 трлн. долларов ФРС предоставлял в четверг, сегодня рынку предложат еще $500 млрд. Согласно заявлению NY Fed, который выступает непосредственным спасителем рынков, операции по предоставлению ликвидности в колоссальном объеме 500 млрд. за раз будут регулярно осуществляться по крайней мере до 13 апреля. Все больше это напоминает старт QE4.

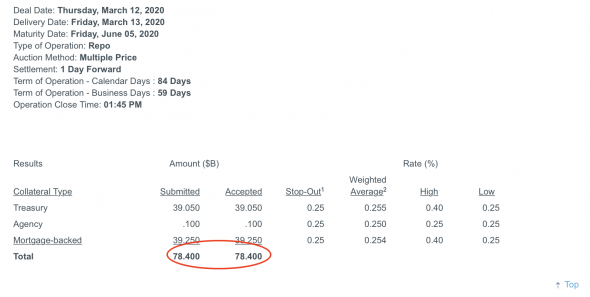

Тем не менее данные по вчерашнему «выкупу» ликвидности показывают, что проблема могла быть не в дефиците, так как дилеры подали заявок всего на 78.4 из лимита в 500 млрд. долларов:

Однако можно также предположить, что завышенный лимит по РЕПО скорее исполнял роль сигнальной функции (т.е. чтобы показать, что ФРС готов влить ликвидности столько сколько необходимо).

( Читать дальше )

Финансовый кризис уже настал. Обзор долларовой ликвидности

- 13 марта 2020, 12:53

- |

На текущей неделе ФРС продолжает удивлять, на этот раз предложив РЕПО на 1 трлн долларов до конца текущей неделе, сроком кредитования от месяца до трех. До этого момента, с начала текущей неделе суточные РЕПО уже вышли на уровень 472 млрд долларов за неделю, т.е. более 100 млрд в день.

К усилиям ФРС подключились Банк Японии и ЕЦБ. Первый, сегодня заявил о широкой монетарной поддержке финансового рынка, второй – вчера провел заседание и расширил программу TILTRO-III направленную на предоставление ликвидности через стандартные инструменты монетарного стимулирования. В частности снижена ставка по обязательным резервам и другие метрики. Сегодня председатель комиссии объявит о фискальных мерах.

Рынки пока никак на это не реагируют, сегодняшний отскок можно с таким же успехом приписать технической коррекции, как и откликом на монетарные стимулы. Монетарным властям невдомек, что проблема не только в ликвидности, но и в реальном секторе. Конечно, снижение фондового рынка снижает обеспечение по кредитам, что провоцирует кредиторов выставлять новые требования заемщикам, также повышенная волатильность повышает гарантийное обеспечение к маржинальной торговле. Мы наблюдаем делевередж, что и сказывается на снижении финансовых рынках, что в условиях перекредитованности на низких ставках поставило под угрозу всю мировую финансовую систему.

( Читать дальше )

ФРС на следующей неделе понизит учетную ставку до 0,5 пп

- 13 марта 2020, 11:06

- |

Об этом говорят доходности по 3М трежерям

Как это поможет рынкам — не понятно....

И поможет ли...

В итоге у ФРС просто не останется инструментов смягчения денежной политики кроме как прямой выкуп рынка...

ТОлько не понятно, что будёт выкупать

1. фьючерсы на нефть

2. фьючерсы на золото

3. фьючерсы на насдак

или акции теслы эйпла и алибабы

ВЫкуп с рынка акций алибабы со стороны ФРС будут выгялдить странным

Коронавирус оказался сильнее ФРС и ЕЦБ?

- 13 марта 2020, 09:01

- |

Мировые фондовые индексы продолжают снижаться. Это потенциально дарит инвестором новые возможности, но возникает вопрос – когда покупать акции? Мне кажется, что теханализ даст ответ на этот вопрос. На графиках акций появятся разворотные фигуры «блюдца», которые станут предвестниками смены «медвежьего» тренда на «бычий». Или таких фигур не появится, но понижательные тренды будут пробиты наверх на новостях о том, что в развитых странах эпидемия коронавируса взята под контроль. Пока до этого далеко. Я считаю, что этот год будет годом биржевых медведей — американское правительство сильно опоздало с введением мер по борьбе с коронавирусом, а падение фондового рынка уменьшило шансы на переизбрание Трампа.

Коронавирус это не шутка – он подавляет экономическую активность. В среду Дональд Трамп в ходе телеобращения к нации объявил запрет на въезд из Европы в связи с коронавирусом. Запрет вступит в силу в сегодня и продлится 30 дней. Введенные ограничения коснутся Шенгенской зоны, куда входят Италия, Германия, Франция, Испания и еще 22 страны. Великобританию введенные ограничения не затронут. Позднее Дональд Трамп заверил, что запрет на въезд в США из Европы «никоим образом не отразится на торговле», но это неправда. Отразится еще как! Теперь ФРС и ЕЦБ придется стать радикальнее. По прогнозам аналитиков Barclays, по итогам заседания на следующей неделе ФРС снизит ставки на целый процентный пункт, до нуля. Не исключается также более раннее, экстренное, снижение. ФРС уже пообещала предоставить $1,5 трлн финансовым рынкам и, по сути, перезапускает программу скупки облигаций 2008 года, известную как «количественное смягчение» (QE). ЕЦБ, тем временем, пообещал нарастить скупку облигаций и увеличить помощь банкам (ввести дополнительные программы LTRO). Однако ЕЦБ не стал снижать ставки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал