ФрС

ФРС, обратный выкуп акций и коронавирус – обзор рынка 12.02.2020

- 12 февраля 2020, 14:31

- |

Выступление Пауэлла перед Конгрессом

Глава ФРС выступил перед Конгрессом во вторник, где заявил, что текущее состояние экономики не вызывает беспокойства, однако полностью не позволяет расслабиться вспышка коронавируса и вопросы к долгосрочной стабильности (вероятно, намекая на недостаток фискальной дисциплины правительства).

«Нет причин не ожидать продолжение экспансии. Диапазон процентной ставки между 1.50% и 1.75% является комфортным для экономики», заявил Пауэлл, при этом подспудно отрицая что вспышка коронавируса есть достаточный повод чтобы пересмотреть настройки политики в ближайшем будущем. Тем не менее глава ФРС считает, что «эхо» эпидемии дойдет до США (в смысле экономического ущерба), но определить, требует ли это ответа со стороны регулятора пока преждевременно.

Обратный выкуп акций

О байбеках несколько забыли, однако стоит освежить представление о тенденциях, связанных с ними, так как в недавнем прошлом они нехило тянули фондовых рынок вверх. Несмотря на нисходящий тренд в недельных объявленных байбеках (до минимума двух лет), объем исполненных пока продолжает расти и превышает объем аналогичного периода прошлого года почти на треть:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Оценка риска на финансовых рынках

- 11 февраля 2020, 15:29

- |

На сегодня особенно важным моментом выступает оценка риска.Проведем анализ финансового риска и сделаем базовые выводы в конце статьи.

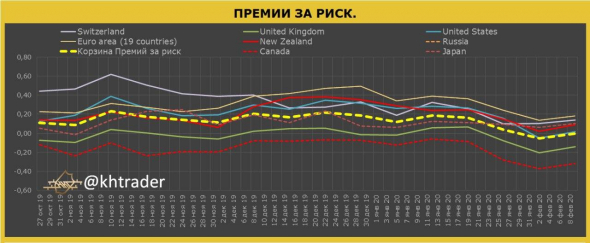

Первым делом посмотрим на премии за риск.

На прошлой неделе финрынки «забыли» о рисках связанных с распространением коронавируса угрожающий замедлением роста мировой экономики.

Средняя по рынку премий за риск (разница между ставками рынка капитала и денежного рынка) отскочила, но остается близка к положению инверсии. Это нанесено желтой пунктирной линией. Премии движутся синхронно.

Хуже всех приходится Канаде, ведь там так и не начали смягчать ДКП опасаясь роста инфляции.Такая же беда, но чуть поменьше, в Великобритании (зеленая линия). Радость от Брекзита пока остается исключительно социальной, властвующие начинают бороться в торговых вопросах, и очевидно — это надолго.

Относительно рынка, лучше всех ЕС, но динамика также нисходящая (бежевая линия).

В США кривая доходности остается в положении близкой к инверсии, что отмечено бирюзовой линией.

Показатель в Японии (бордовая пунктирная) и Швейцарии (сиреневая) выше ноля и средней по рынку, там активно внедряется политика контроля кривой доходности.

ФРС также задумалось над таким стилем управления ставок.

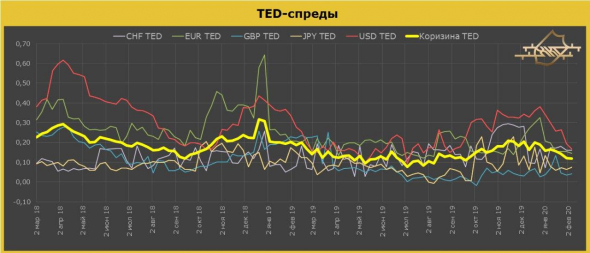

Далее рассмотрим риск на международном рынке в Лондоне. А именно показатель ТЕД-спред — это разница между национальной и международной ставками.

( Читать дальше )

Хроническая невезучесть Сандерса. Обзор на предстоящую неделю от 09.02.2020

- 09 февраля 2020, 22:13

- |

По ФА…

Nonfarm Payrolls

Отчет по рынку труда за январь вышел уверенно сильным, но косвенные данные указывали на хороший отчет, поэтому позитив во многом был учтен к моменту публикации нонфармов.

Ревизия за два года ранее привела к понижению общего количества созданных новых рабочих мест на -501К, что уменьшило общую бычью радость, минимум 10К новых рабочих мест добавила перепись населения.

Основные компоненты отчета по рынку труда за январь:

— Количество новых рабочих мест 225К против 165К+- прогноза, ревизия за два предыдущих месяца +7К: ноябрь пересмотрен до 261К против 256К ранее, декабрь до 147К против 145К ранее;

— Уровень безработицы U3 3,6% против 3,5% ранее;

— Уровень безработицы U6 6,9% против 6,7% ранее;

— Уровень участия в рабочей силе 63,4% против 63,2% ранее;

— Рост зарплат 0,2%мм 3,1%гг против 0,1%мм 3,0%гг ранее (ревизия вверх с 2,9%гг);

— Средняя продолжительность рабочей недели 34,3 против 34,3 ранее.

( Читать дальше )

Пресс-конференция FOMC 29 января 2020

- 09 февраля 2020, 00:18

- |

29 января — Федеральная резервная система США единогласно приняла решение сохранить ставки на уровне 1,5-1,75%.

После ежегодной ротации, по сравнению с предыдущими составами, голосующих членов ФРС, в 2020 г. стало намного больше сторонников мягкой монетарной политики и снижения процентных ставок.

// Это заметно и по доходности гос. облигаций США, и в целом по мнению участников рынка, по которому вероятность дальнейшего снижения ставок выросла. Инфляция и её ожидания остаются на низком уровне. Всё это будет способствовать росту главного фондового рынка мира.

( Читать дальше )

Денежный рынок США

- 07 февраля 2020, 11:45

- |

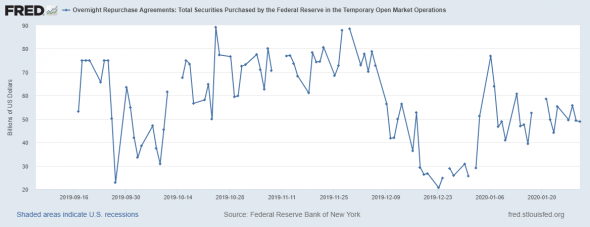

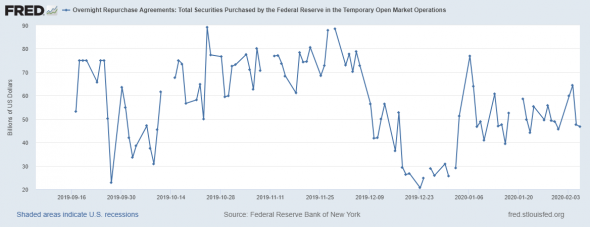

Неделя на денежном рынке прошла без особых изменений, хотя шумиха в среде западных трейдеров по поводу ликвидности в США приобрела панический характер.

Те, кто пристально отслеживают баланс долларовой ликвидности утверждают, что долларов катастрофический не хватает и спрос превышает предложение.

Я ничего такого не заметил.

Объемы сделок РЕПО остается на среднем уровне, повышенный всплеск был в начале неделе из-за повышенного спрос на долгосрочные трежерис

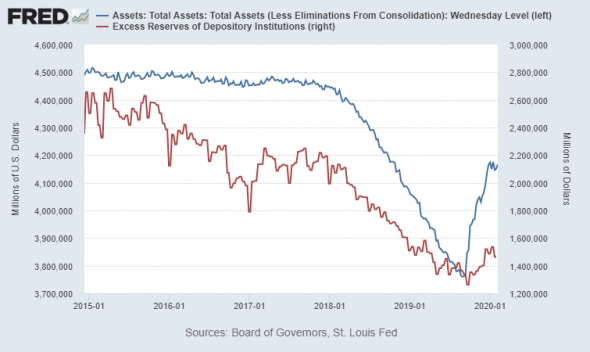

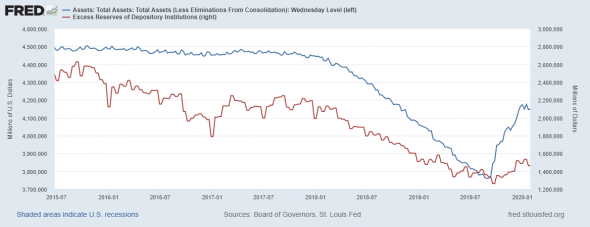

Удивительно, но баланс ФРС не растет, хоть на конец января к балансу добавилось 15 млрд долларов. Избыточные резервы коммерческих банков также застыли.

( Читать дальше )

Утренний обзор за 05.02.2020

- 05 февраля 2020, 10:00

- |

📌 Экономика: декабрьские производственные заказы в США (+1,8% м/м) превысили консенсус, усилив оптимизм от сильных данных по индексу менеджеров по закупкам (ISM).

📌 Политика США: центрист Пит Буттиджич одержал победу на выборах кандидата в президенты от Демократической партии в первом штате (Айова). Второе место — у Берни Сандерса. Джо Байден может занять 3 или 4 место. Победа центриста на выборах в Айове и низкая явка (признак низкого протеста избирателей против действующего президента Д.Трампа) позитивны для американских акций.

📌 Потоки: ФРС США предоставила неожиданные $64 млрд ликвидности через РЕПО, что стало ключевым фактором вчерашнего роста на фондовом рынке США.

❗️Сырьевые товары: ОПЕК+ не удалось достичь соглашения о дополнительном ограничении добычи, сообщает Reuters. Запасы нефти в США за неделю +4,2 млн барр, бензина +2 млн барр., согласно API. Запасы бензина находятся на рекордном уровне.

💡Инвестидея: на фоне повышенной волатильности и продолжающегося потока новостей про эпидемию коронавируса, имеет смысл зафиксировать прибыль по акциям технологических компаний после вчерашнего роста Nasdaq на 2,3%.

Источник- телеграм-канал ВТБ Мои Инвестиции

Глава ВОЗ продолжает ставить репутацию на кон?

- 04 февраля 2020, 14:32

- |

Вспышка коронавируса в Китае заложила прочный фундамент для ожиданий смягчения политики ФРС в июне, но, к удивлению, не изменила прогноз главы ФРБ Атланты Рафаэля Бостика, одного из 17 чиновников ФРС, которые управляют денежно-кредитной политикой ФРС.

«Мы провели три сокращения ставки в прошлом году и сейчас ощущаем их эффект. Для состояния экономики на тот момент, это был перебор причем намеренный, который должен сделать экономику устойчивой к событиям подобного характера», заявил Бостик.

Глава ФРБ Атланты – традиционный «центрист», поэтому такая реакция косвенно подтверждает, что другие центристы – чиновники ФРС, также не сильно обеспокоены по поводу последствий вспышки. Вирус должен очень постараться чтобы скорректировать траекторию кредитной политики. Есть два варианта интерпретации его комментария – либо все действительно преувеличено, либо соврать сейчас выгоднее, чем подливать масло в огонь.

Опрос Morning Consult проведенный 27-29 января, а затем в начале февраля (размер выборки 2000 чел.), показал, что среди американских потребителей нарастает беспокойство по поводу вспышки:

( Читать дальше )

Да здравствует король! Обзор на предстоящую неделю от 02.02.2020

- 02 февраля 2020, 22:54

- |

Заседание ФРС

ФРС повысила ставку по избыточным резервам на 0,05%, объяснив сие падением ставки ниже цели ФРС, но очевидно, что данный шаг вызван опасением в отношении роста инфляции при резком росте баланса ФРС.

Сопроводительное заявление ФРС изменилось в отношении инфляции, вместо:

«Текущая политика будет уместна до возвращения инфляции ближе к симметричной цели».

Теперь:

«Текущая политика будет уместна до возвращения инфляции к симметричной цели».

Пауэлл объяснил, что это изменение не случайно, предыдущая формулировка могла дать неверное понимание о том, что 2,0% может стать потолком роста, когда это не так.

В сопроводительном заявлении также была понижена оценка темпов расходов домохозяйств, что впоследствии было подтверждено ВВП США за 4 квартал.

На пресс-конференции главы ФРС все внимание было на дальнейшей политике по вливанию ликвидности.

Пауэлл заявил о намерении завершить покупки ГКО США по окончанию 2 квартала, а краткосрочные операции репо после завершении налогового периода в апреле.

Рынки подозрительно нахмурились, пока Пауэлл в стиле Винни-Пуха рассказывал, что он не собирается красть у пчел их мёд, ибо это вовсе не QE, а он не медведь, а если и собирается, то это будет постепенно, последовательно в виде уменьшения покупок ГКО США «в какой-то момент второго квартала при понимании, что резервы достигли устойчивого уровня на постоянной основе», а операции краткосрочного репо не исчезнут совсем, в течение года ФРС может продолжать их, просто не на постоянной основе.

Фондовый рынок выслушивал сие стоя на месте, доллар незначительно снижался на риторике Пауэлла о том, что в ближайшие три месяца ФРС зальет рынки долларовой ликвидностью, но падение доллара было ограниченным, ибо Пауэлл назвал нижний предел резервов ФРС на 1,5 трлн долларов в то время, как резервы уже достигли названного уровня:

( Читать дальше )

Денежный рынок США

- 01 февраля 2020, 13:21

- |

На неделе прошло заседание ФРС на котором особо ничего громкого не прозвучало, но без должного внимания аналитики оставили один важный момент.

ФРС повысило ставку по избыточным и обязательным резервам коммерческих банков на 10 базисных пунктов от нижнего диапазона, и сейчас она составляет 1,6%, что на 5 базисных пунктов выше чем рыночная ставки, по федеральным фондам.

Давайте пройдемся сверху вниз по уже привыкшим метрикам денежного рынка

Дневные объемы сделок РЕПО находятся примерно на среднем уровне.

При этом баланс ФРС на неделе вырос всего на 5,7 млрд.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал