ФрС

Рынок фиксированной доходности США не верит в оптимизм

- 04 декабря 2018, 14:00

- |

Пауэлл уже пошел на встречу рынкам, неявно сообщив о желании сбавить обороты в повышении ставок, но этого оказалось мало. По крайней мере, такой вывод складывается на рынке фиксированной доходности в США, который похоже посчитал тон главы ФРС на недавнем выступлении недостаточно дружелюбным.

Спред между доходностью двухлетних и 10-летних казначейских облигаций США продолжил снижение на этой неделе, достигнув минимума за 10 лет. Данный показатель рассматривается некоторыми чиновниками одним из важных индикаторов перспектив спроса на инвестиции в экономике, в то время как другие умаляют его значение. Дебаты вокруг спреда между доходностями порождали довольно противоречивые комментарии представителей ФРС, которые пытались то обратить внимание рынков на него, то говорили, что это один из «многих индикаторов», который отслеживается ФРС.

Кредиторы в экономике обычно запрашивают более высокий процент на долгосрочные инвестиции по сравнению с краткосрочными. Во-первых, считается, что с ростом горизонта инвестиций растет и неопределенность, что формирует свою премию за риск, во-вторых, ожидания повышения доходности в будущем делают привлекательными краткосрочные вложения. Если краткосрочная доходность сильно растет, это может означать беспокойство относительно ближайшего будущего или например, что ЦБ поднимает ставки слишком быстрыми темпами.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

«Принципы» Рэя Далио. Конспект. Часть 4. Преодоление порога: 1967–1979

- 04 декабря 2018, 08:48

- |

Часть 1 https://smart-lab.ru/blog/497030.php

Часть 2 https://smart-lab.ru/blog/497306.php

Часть 3 https://smart-lab.ru/blog/508559.php

Остаток лета я провел изучая предыдущие случаи девальвации валюты. Я узнал, что точно такие же ситуации — обесценивание валюты после потери ее привязки к золоту, а также реакция фондового рынка в виде роста — происходили и раньше и что причинно-следственные связи делали такой ход событий неизбежным. Моя неспособность это предвидеть объяснялась тем, что я никогда не сталкивался с подобным, хотя это случалось много раз до меня. Реальность подала мне знак, смысл которого был в следующем: «Тебе стоит анализировать, что происходило с другими людьми в другие времена, иначе ты просто не будешь знать, может ли такое случиться и с тобой, а если это все-таки произойдет, то не будешь знать, что с этим делать».

В Гарварде нам предлагали анализировать практические случаи (кейсы). А затем мы собирались в группах и обсуждали, что сделал бы каждый из нас в этой ситуации.

( Читать дальше )

Обзор мировых рынков за ноябрь. Много букв и картинок.

- 03 декабря 2018, 11:40

- |

Подробности в

univer.ru/files/analytics/weekly_reviews/2018_11_.pdf

Основные тезисы.

— замедление мировой экономики усиливается.

— Америка начала падать быстрее остального мира.

— развивающиеся страны начали сужать спреды с развитыми и местами даже отскакивать.

— ФРС срочно переобувается в прыжке.

— Планы дальнейшего роста ставок стремительно урезаются.

— началось бегство капиталов из акций в длинные облигации

— короткие облигации продолжили рост доходностей на фоне увеличения заимствований американского казночейства.

— рост коротких ставок поддерживает доллар

— слабым игрокам рынков стало труднее занять, что привело к росту спредов с безрисковыми активами.

— Америка резко увеличила производство сланцевой энергии, но с помощью дотаций.

— Товары потянулись вниз вслед за акциями

Рынок жилья США в огне

- 02 декабря 2018, 13:52

- |

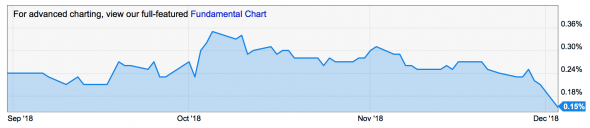

Свежая статистика по рынку жилья США от самих американцев, выложенная на ZeroHedge. Ключевой индекс, характеризующий основные составляющие рынка (Total Housing Activity Index) — разрешения на строительство, завершенные объекты и продажи первичного и вторичного жилья пробил все мыслимые линии сопротивления и уверенно пошел ко дну:

(Индекс общей активности рынка жилья в США)

Во время предыдущего кризиса он, кстати, на похожем безоткатном движении сложился в два раза. Причина текущего снижения кроется в ставках, они уже слишком высоки и начали подавлять рынок. Так, ставки по 30-летней ипотеке (30-Year motgage rate) уверенно вышли из диапазона, сформированного в 2013-2016 годах, и пошли вверх. Это, в свою очередь, отправило годовой темп роста индекса активности жилищного рынка на негативную территорию, причем такой динамики мы не наблюдали с 2011 года:

( Читать дальше )

Нефть — большая игра продолжается?

- 30 ноября 2018, 13:30

- |

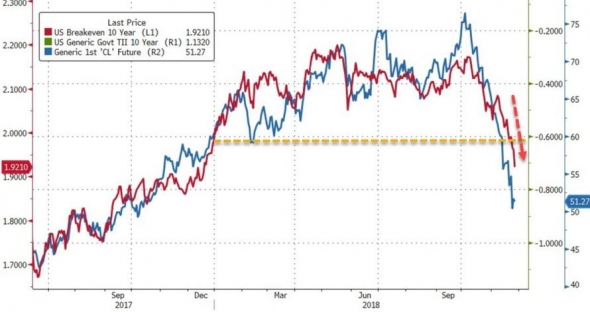

Несколько интересных графиков с ZeroHedge. Во-первых, падающая нефть уже оказала значительное влияние на инфляционные ожидания в США (на графике прогнозируемая средняя инфляция на десятилетнем периоде, выделена красным цветом):

(Ожидаемая инфляция в США и цена на нефть Crude Oil)

И ФРС уже вынуждена учитывать это в своей монетарной политике (Пауэлл — «ставка близка к нейтральной»). Таким образом, Трамп получил желаемый результат умело используя своих саудовских союзников в качестве тарана на нефтяном рынке («Цены на нефть падают. Прекрасно! Подобно снижению налогов для Америки и всего мира. Наслаждайтесь! $54 после $82. Спасибо, Саудовская Аравия, но нам нужны цены еще ниже!»):

( Читать дальше )

Всем любопытно, ФРС в 22 часа.. развернет рынки обратно?

- 29 ноября 2018, 16:56

- |

Уговорил ребят, в последний раз.

При этом, не гарантирую результат, хотя потенциал развития событий обрисовываю астро профессионально.

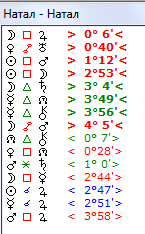

Все конфигурации на >22 часа мск понятны… могу и в такой табличке представить.

( Читать дальше )

Пауэлл был слишком «прозрачен» и теперь сожалеет об этом

- 29 ноября 2018, 14:58

- |

ФРС сдался. Вчерашнее выступление главы ФРС обозначило резкую смену тона в будущей политике ФРС, так как всего за месяц прогноз на несколько повышений ставок в следующем году был «урезан» до одного, ну или в крайнем случае два повышения. Коррекция рынка и фьючерсы на ставку по федеральным фондам последовательно глушили амбиции ЦБ и вчера, по сути, последовало «признание» правоты рынков, что их беспокойство имеет под собой основания.

Пауэлл попытался быть максимально непрозрачным в комментариях чтобы освободить пространство для будущих маневров и у него это получилось. Все стало понятно после фразы «процентные ставки находятся на уровне чуть ниже широкого диапазона оценок нейтральных до экономики».

То есть ФРС может сказать «стоп», когда угодно. Такое замечание резко контрастирует с риторикой, которую мы видели всего месяц назад. Тогда Пауэлл уверенно говорил, что «до нейтральной ставки еще далеко» и экономика находится в «исторически редком положении», где умеренная инфляция сопровождается рекордно низкой безработицей.

( Читать дальше )

Хватит ли внешнего позитива для продолжения роста?

- 29 ноября 2018, 09:39

- |

Российский фондовый рынок по итогам торгов среды продемонстрировал уверенный рост, объем торгов выше среднего, индекс МосБиржи 2381,12 (42,41 1,81%), индекс РТС 1113,46 (14,87 1,35%). Президент России накануне заявил, что текущая цена на энергоносители является достаточно приемлемой для бюджета страны и в дальнейшем, при необходимости, работа с ОПЕК по регулированию рынка будет продолжена.

Американский фондовый рынок так же завершил торговую сессию среду уверенным ростом, Индекс DOW 30 25366,43 (617,30 2,50%), индекс S&P 500 2743,79 (61,62 2,30%). Председатель ФРС США Д. Пауэлл накануне заявил, что процентные ставки по-прежнему остаются ниже нейтрального уровня, дальнейший курс кредитно-денежной политики будет зависеть от макроэкономических показателей. Фьючерс S&P 500 на открытии торгов четверга демонстрирует снижение.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал