ФрС

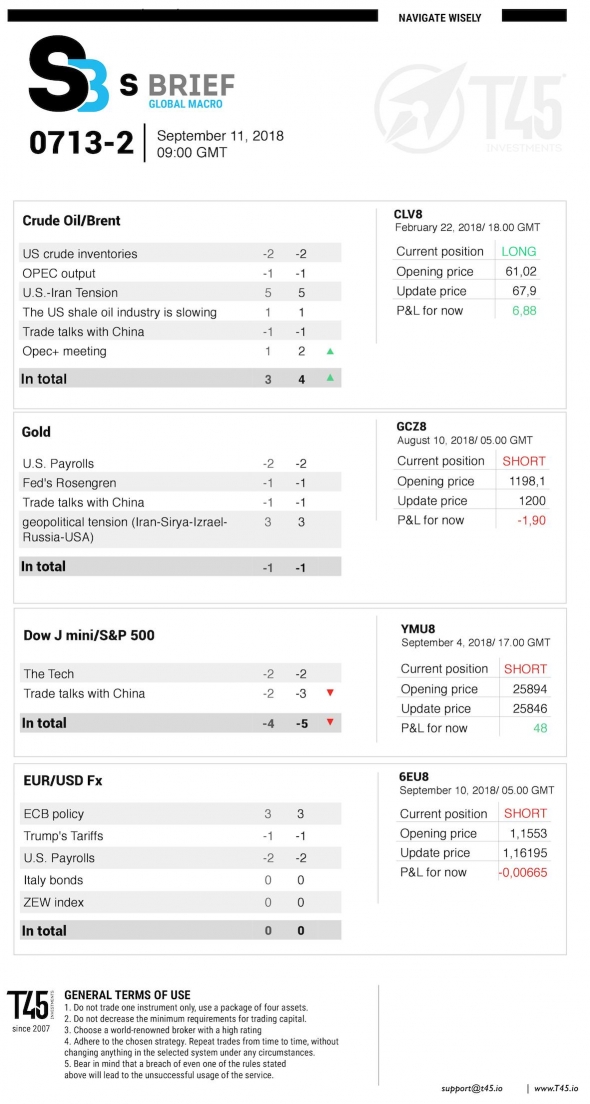

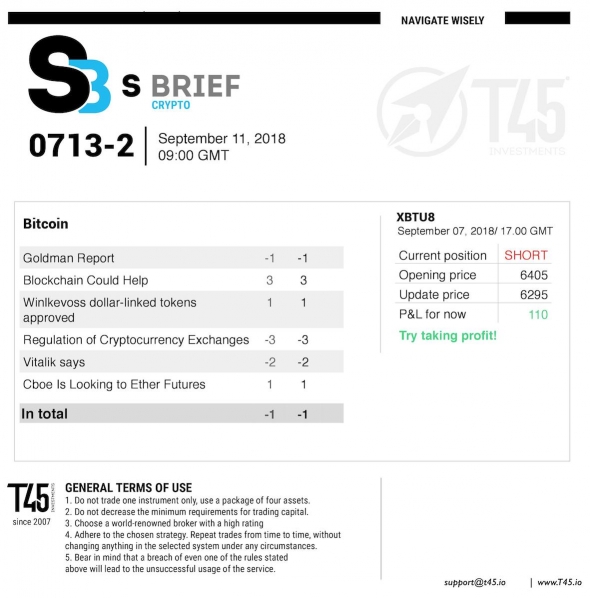

#2 Новостной бриф (нефть/золото/акции/евро/биткоин)

- 11 сентября 2018, 12:18

- |

Доброго дня всем читателям, спасибо за то, что следите за брифами! :)

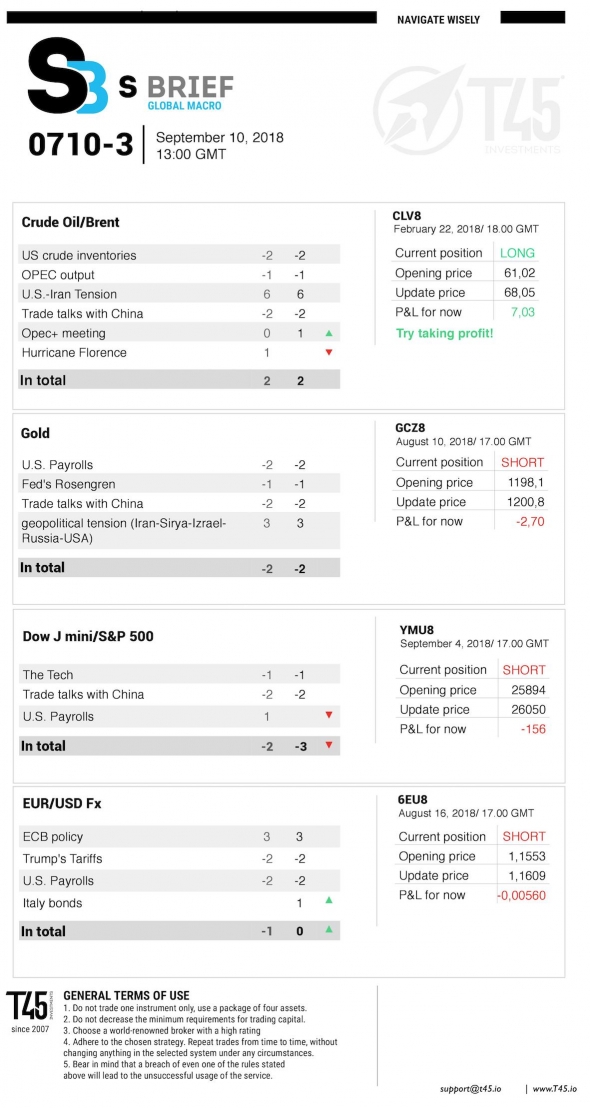

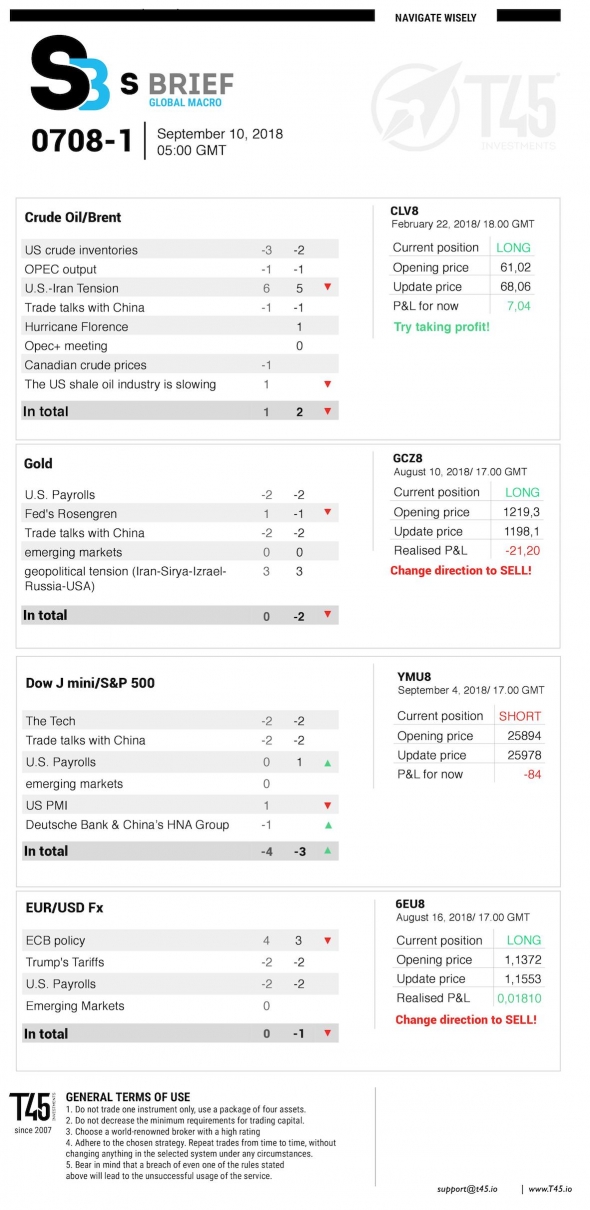

— по нефти: лонг с 22 февраля (4 обновление) — новостной фон 4 балла — остаемся в покупке

— по золоту: шорт с 10 сентября (1 обновление) — новостной фон -1 балл — остаемся в продаже

— по Dow и SP500: шорт с 4 сентября (4 обновление) — новостной фон -5 баллов — остаемся в продаже

— по евро: шорт с 10 сентября (1 обновление) —новостной фон 0 баллов — остаемся в продаже

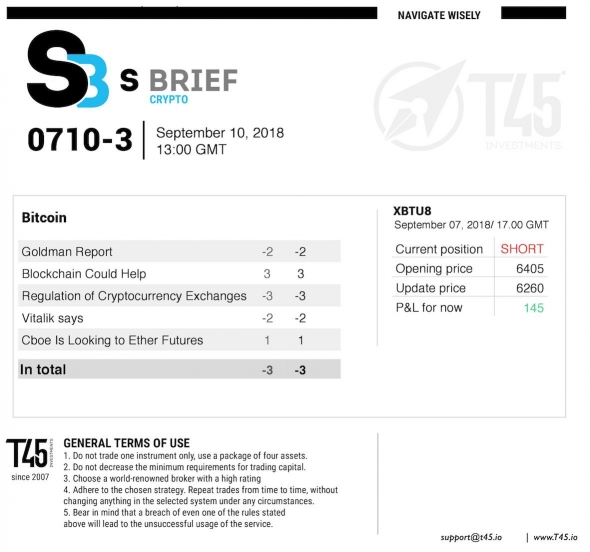

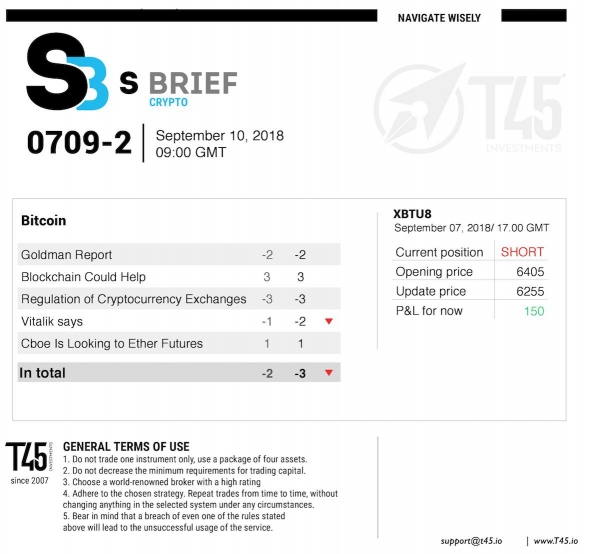

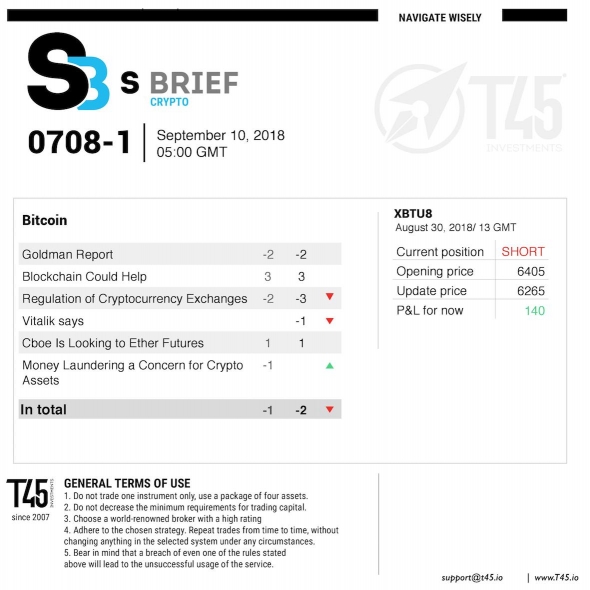

— по биткоину: шорт с 7 сентября (4 обновление) —новостной фон -1 балл — остаемся в продаже

- комментировать

- Комментарии ( 0 )

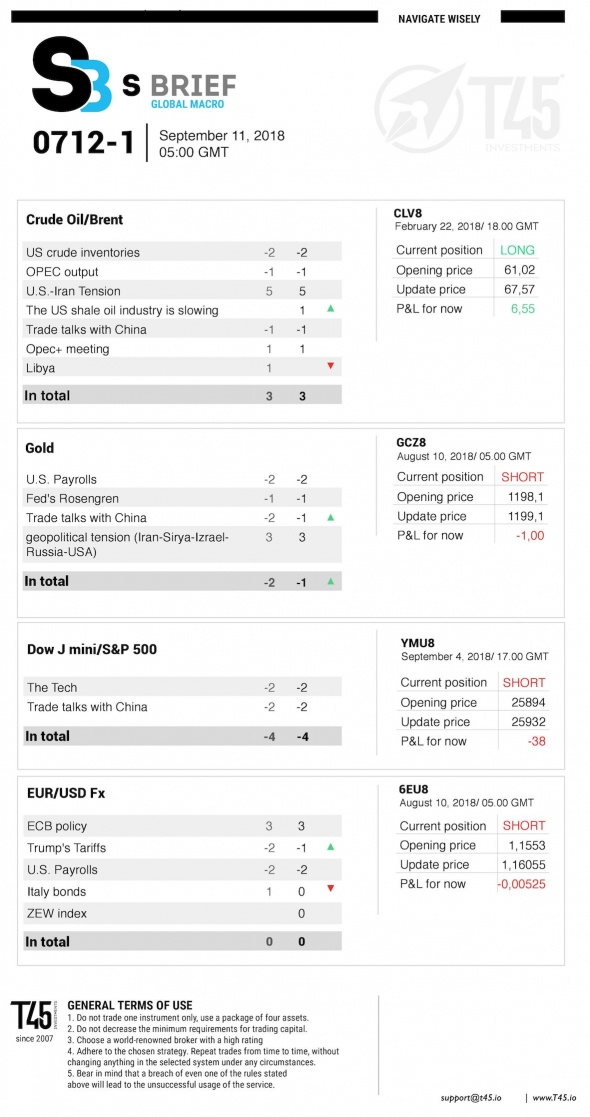

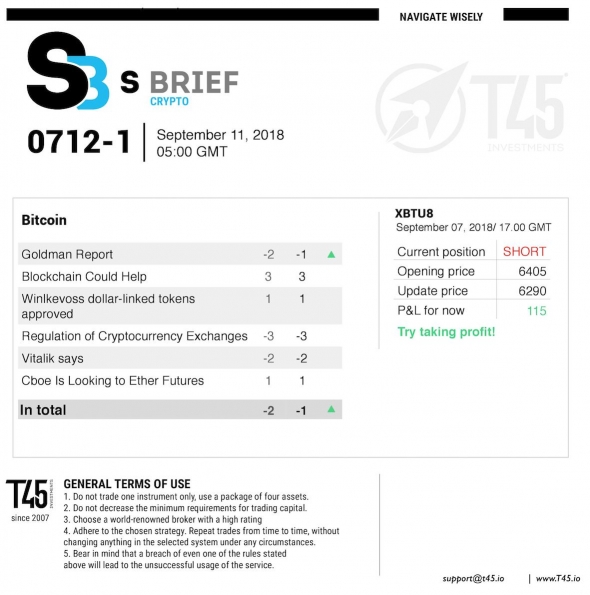

#1 Новостной бриф (нефть/золото/акции/евро/биткоин)

- 11 сентября 2018, 08:15

- |

Доброго дня всем читателям, спасибо за то, что следите за брифами! :)

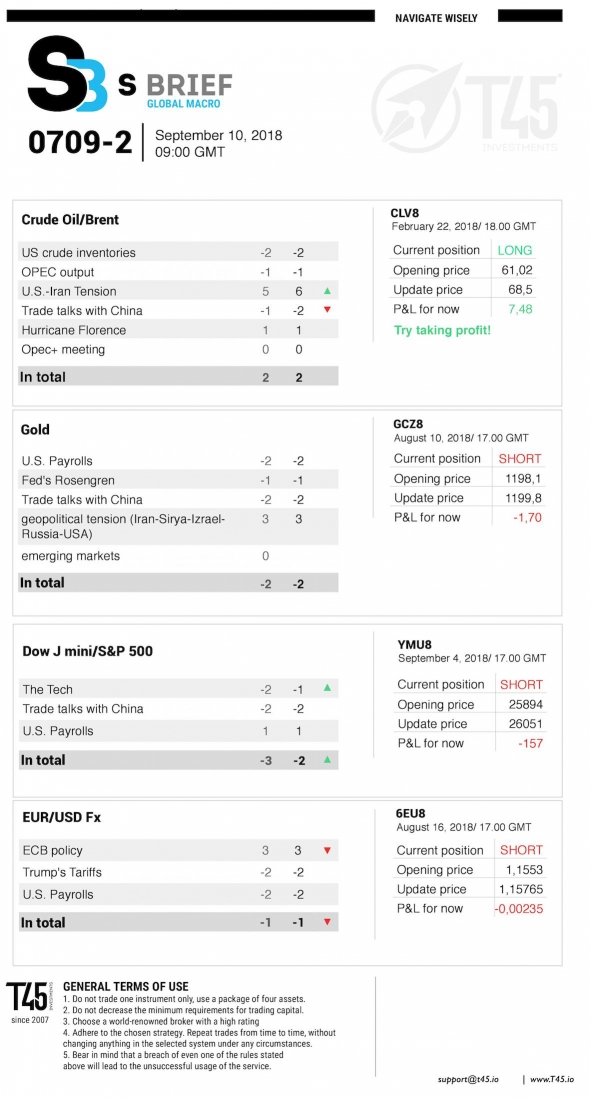

— по нефти: лонг с 22 февраля (4 обновление) — новостной фон 3 балла — остаемся в покупке

— по золоту: шорт с 10 сентября (1 обновление) — новостной фон -1 балл — остаемся в продаже

— по Dow и SP500: шорт с 4 сентября (4 обновление) — новостной фон -4 балла — остаемся в продаже

— по евро: шорт с 10 сентября (1 обновление) —новостной фон 0 баллов — остаемся в продаже

— по биткоину: шорт с 7 сентября (4 обновление) —новостной фон -1 балл — остаемся в продаже

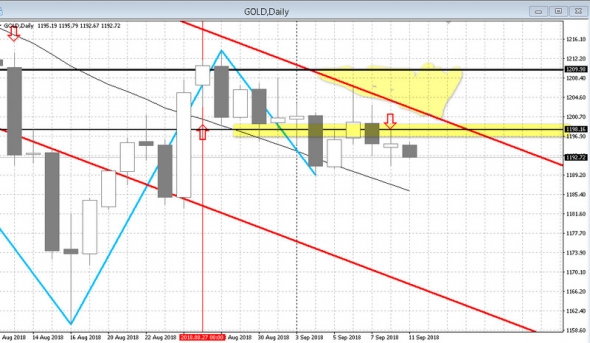

Золото. Gella&Vladimi®. Фундамент и тактика

- 11 сентября 2018, 06:56

- |

Сегодня первый день недели выхода значимых экономических новостей по Еврозоне – индекса Zew и французской безработицы. Если с занятостью у Пятой республики более-менее ОК, то аналитики говорят, что текущие условия занятия бизнесом могут улучшиться в Еврозоне, а в Германии упасть.

Какой можно сделать вывод из прогнозов календаря? В течение сегодняшней сессии может случится что угодно. Но тактически у нас есть уровень 1200 – надежное сопротивление, придавившее котировки «уже неделю как». Это и будет желанной, тактической точкой для шорта (не более 30%).

Помните – чем выше поднимется цена золота, тем ниже ей падать или у кого-то есть сомнения, что ставка ФРС вырастет?

( Читать дальше )

"Кровожадный" Доллар

- 10 сентября 2018, 21:52

- |

Чуть ли не каждый день курс доллара в какой-то из стран мира обновляет исторический максимум. Сегодня главная «неудачница» — индийская рупия. Доллар уже достиг отметки в 72.5 рупии (см. график внизу). Вроде ходили слухи, что местный ЦБ не даст подняться USD выше 70, потом 71 и 72. Какие-то интервенции проводятся, но это не мешает доллару продолжать расти. На рупию давят две фундаментальные вещи, которым трудно что-либо противопоставить.

1. Политика ФРС, которая сокращает количество долларов в системе ( ранее писал в телеграме про программу QT https://tele.click/MarketDumki/622) и делает займы в них всё более дорогими. Естественно это приводит к массированному оттоку капитала практически из всех стран в мире. Мы это прекрасно видим на примере российских ОФЗ, откуда бегут нерезиденты последние 5 месяцев. Похожая ситуация и в других странах.

2. Т.к. Индия является чистым импортером нефти, то очевидно, какое влияние нынешние нефтяные котировки оказывают на экономику. На нефть приходится почти 20% индийского импорта. Соответственно дорогая нефть увеличивает дефицит текущего счета, а это в свою очередь оказывает мощнейшее давление на рупию.

( Читать дальше )

Вот как ФРС может спровоцировать очередной крупный кризис на фондовом рынке

- 10 сентября 2018, 20:00

- |

Когда мы говорим о почти 10 летнем бычьем рынке в США, быки говорят о том, что корпоративные прибыли компаний США росли все это время, что и привело к такому значительному росту и тогда это не стоит считать переоцененностью рынка.

Но как мы знаем фондовый рынок США держался на трех китах, это рост корпоративной прибыли, низкие ставки кредитования и опережение прогнозов по прибыли.

С превышением прогнозов по-прежнему в США все хорошо, более 80% компаний из snp 500 отчитались лучше прогноза во 2 квартале этого года.

Рост корпоративных прибылей продолжает показывать хорошую динамику.

Но вот именно изменение политика ФРС может считаться серьезным признаком надвигающегося урагана по мнению одного из крупнейших аналитических агентств Америки.

«Рост Американских акции стали результатом политических решений, а не отражением экономической ситуации» — написал Барри Баннистер, главный инвестиционный стратег Stifel, в недавней клиентской записке.

#3 Новостной бриф (нефть/золото/акции/евро/биткоин)

- 10 сентября 2018, 16:13

- |

Доброго дня всем читателям, спасибо за то, что следите за брифами! :)

— по нефти: лонг с 22 февраля (4 обновление) — новостной фон 2 балла — остаемся в покупке

— по золоту: шорт с 10 сентября (1 обновление) — новостной фон -2 балла — остаемся в продаже

— по Dow и SP500: шорт с 4 сентября (4 обновление) — новостной фон -3 балла — остаемся в продаже

— по евро: шорт с 10 сентября (1 обновление) —новостной фон 0 баллов — остаемся в продаже

— по биткоину: шорт с 7 сентября (4 обновление) —новостной фон -3 балла — остаемся в продаже

#2 Новостной бриф (нефть/золото/акции/евро/биткоин)

- 10 сентября 2018, 12:15

- |

Доброго дня всем читателям, спасибо за то, что следите за брифами! :)

— по нефти: лонг с 22 февраля (4 обновление) — новостной фон 2 балла — остаемся в покупке

— по золоту: шорт с 10 сентября (1 обновление) — новостной фон -2 балла — остаемся в продаже

— по Dow и SP500: шорт с 4 сентября (4 обновление) — новостной фон -2 балла — остаемся в продаже

— по евро: шорт с 10 сентября (1 обновление) —новостной фон -1 балл — остаемся в продаже

— по биткоину: шорт с 7 сентября (4 обновление) —новостной фон -3 балла — остаемся в продаже

#1 Новостной бриф (нефть/золото/акции/евро/биткоин)

- 10 сентября 2018, 08:53

- |

Доброго дня всем читателям, спасибо за то, что следите за брифами! :)

— по нефти: лонг с 22 февраля (4 обновление) — новостной фон 2 балла — остаемся в покупке

— по золоту: шорт с 10 сентября (1 обновление) — новостной фон -2 балла — переворот в продажу

— по Dow и SP500: шорт с 4 сентября (4 обновление) — новостной фон -3 балла — остаемся в продаже

— по евро: шорт с 10 сентября (1 обновление) —новостной фон -1 балла — переворот в продажу

— по биткоину: шорт с 7 сентября (4 обновление) —новостной фон -2 балл — остаемся в продаже

Уступит ли Драги Меркель? Обзор на предстоящую неделю от 09.09.2018

- 09 сентября 2018, 22:38

- |

По ФА…

Nonfarm Payrolls

Реакция рынков на резкий рост зарплат была слабой, аналогичный рост зарплат в январских нонфармах привел к вертикальному росту доходностей ГКО США, обвалу на фондовых рынках и росту доллара.

Возможно, реакция была смешанной, т.к. участники рынка акцентировали внимание на торговых переговорах, но это не уменьшает значимость августовского отчета по рынку труда.

Безусловно, рост зарплат требует подтверждения, т.к. в февральском отчете рост зарплат был пересмотрен на понижение, не исключена аналогия и при выходе нонфармов 5 октября.

Основные компоненты отчета по рынку труда в августе:

— Количество новых рабочих мест 201К против 191К прогноза, ревизия за два месяца ранее -50К: июнь пересмотрен до 208К против 248К ранее, июль до 147К против 157К ранее;

— Уровень безработицы U3 3,9% против 3,9% ранее;

— Уровень безработицы U6 7,4% против 7,5% ранее;

— Участие в рабочей силе 62,7 против 62,9 ранее;

— Рост зарплат 0,4%мм 2,9%гг против 0,2%мм 2,7%гг ранее;

— Средняя продолжительность рабочей недели 34,5 против 34,5 ранее.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал