Фрс

Ох и не нравится мне этот QE на 2+4 трлн...

- 25 марта 2020, 13:05

- |

До этой новости о том, что экономику зальют деньгами на 2+4 трлн. мне всё было понятно: рынок перегрелся, плюс корона, — значит будем падать. Дно-отскок-дно-отскок-дно-отскок, а потом постепенный рост или боковик.

Эта схема ясна и прогнозируема. Полная свобода действий — хочешь сиди в лонгах и жди обновления хаёв, хочешь играй на волатильности.

А теперь после этого «аттракциона невиданной щедрости» непонятно что будет дальше.

Сейчас пошёл рост, ну допустим это хорошо, а что дальше?

Структурные проблемы экономики никуда не делись, плюс ещё этот вирус который закрыл полмира на карантин и замедлил обороты в реальном секторе.

Эти проблемы остались и рано или поздно они «догонят» фондовый рынок и вдарят по нему со всей силы и падать он будет с гораздо бОльшей высоты.

Или они собираются и дальше заливать все проблемы реального сектора деньгами? Печатный станок всё стерпит?

Так жить нельзя. Ничем хорошим это не кончится.

- комментировать

- Комментарии ( 10 )

Смартлаб, поможешь устроить самый важный флешмоб в мировой истории финансов?!

- 25 марта 2020, 11:59

- |

Позавчера я написал пост, в котором рассказал, что неограниченное монетарное безумие, подкреплённое неограниченными нормами бюджетными дефицитами в дальнейшем приведут к бюджетным кризисам у крупных экономик. И что рейтинг США, по-моему мнению, сильно завышен, а рейтинговые агентства, возможно трусы и не снизят кредитный рейтинг США в ближайшее время.

Напомню, что кредитный рейтинг Америки максимальный из возможных: Aaa от Moodys, AAA по Fitch, но

( Читать дальше )

ФРС помогает, а правительство «спешит»

- 24 марта 2020, 16:07

- |

ФРС пошла на беспрецедентные меры по спасению экономики США от возможной рецессии. В этот момент республиканцы и демократы не могут договориться о пакете помощи стране.

На этом фоне азиатские рынки торгуются в плюс. Немного подробностей о пакете помощи от ФРС.

Зерновые, масличные и мясные фьючерсы растут. Спрос на муку в США и в мире. Китай заказывает пшеницу и соевые бобы в рамках первой части договоренностей о торговом соглашении между США и Китаем.

( Читать дальше )

Золото - история повторяется? :)

- 24 марта 2020, 12:56

- |

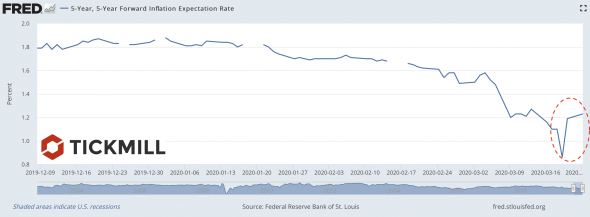

Золото растет опережающими темпами во вторник, развивая взлет с $1500, начавшийся в понедельник. Я думаю, объяснение этого рыночного феномена преимущественно заключено в следующем графике:

Как вы уже могли догадаться, речь идет об ожиданиях инфляции в США. Эту тему я также поднимал вчера. С прошлой пятницы, средняя ожидаемая инфляция в следующие пять лет подскочила с 0.86% до 1.23%. Хорошо известно, что золото и фактор инфляции в ценообразовании доллара связаны обратно пропорционально, что основывается на той простой мысли, что актив, теряющий покупательную способность, должен дешеветь по отношению к активу сохраняющего ее.

Скачок золота можно разбить на следующие факторы:

- Фундаментально обусловленные слабые перспективы и увеличившийся разброс доходности по рисковым активам;

- Опасения ускорения инфляции в США из-за объявления «безлимитных покупок» ФРС, которая к тому же расширила спектр бумаг, включив корпоративные и муниципальные бонды и готова сейчас вообще на все;

( Читать дальше )

Unlimited QE и разъяснение, что это такое

- 24 марта 2020, 12:04

- |

Unlimited QE и разъяснение, что это такое

Итак, ФРС: unlimited QE. Беспрецедентный ход. Будут покупать «as much as necessary»: US Treasuries, ипотечные облигации, корпоративный долг, бумаги, обеспеченные студенческими кредитами, авто-займами и т.п. На первичном и вторичном рынке. Результат: облигации – ралли. Золото – ралли. Рынок акций: непонятка. Теперь ФРС стала похожа на Банк Японии. После таких базук дальнейшее направление рынка акций становится неочевидно.

▫️справка для тех, кто не в теме, простыми словами:

QE (quantitative easing – «количественное смягчение») = грубо говоря, насыщение экономики деньгами. Печатает их ФРС – центральный банк США. Вливание денег происходит через покупку на рынке центральным банком ценных бумаг: в основном, облигаций, выпускаемых правительством, но также и других бумаг, которые в кризисные периоды падают.

В кризис все боятся, что им не отдадут долги. Растёт риск дефолтов. Бумаги займа падают в цене. Их держат пенсионные фонды и другие. Появляется системный риск. Вот эти проблемные бумаги и скупает массово ФРС. QE означает рост предложения денег. За этим, по идее, должна следовать переоценка активов. Ну допустим, стало в системе денег в два раза больше – цены на активы тоже должны вырасти в два раза. Это грубо. НЕ ВСЕГДА, однако, QE приводит к инфляции в реальной экономике, потому что все напечатанные деньги устремляются в финансовые инструменты: акции, облигации и т.п. Валюта той страны, которая запускает QE, как правило падает относительно других валют. Но сейчас QE запустили все главные ЦБ мира.

( Читать дальше )

Бомбическая идея для российских компаний!

- 24 марта 2020, 00:36

- |

Читаем statement ФРС

Eligible Individual Corporate Bonds.

The Facility may purchase corporate bonds that meet each of the following criteria at the time of purchase by the Facility:

• Issued by an eligible issuer;

• Rated at least BBB-/Baa3 by a major nationally recognized statistical rating organization (“NRSRO”) and, if rated by multiple major NRSROs, rated at least BBB-/Baa3 by two or more NRSROs, in each case subject to review by the Federal Reserve;

• Have a remaining maturity of five years or less.

Eligible Issuers for Individual Corporate Bonds: Eligible issuers for direct purchases of individual corporate bonds on the secondary market are U.S. businesses with material operations in the United States. Eligible issuers do not include companies that are expected to receive direct financial assistance under pending federal legislation.

ФРС будет покупать ETF которые инвестируют в бонды американских компаний с инвестиционным рейтингом. Т.о. ФРС провела водораздел, мусорные бонды пойдут по кривой дорожке (об этом я отдельный пост посвящу может быть).

А теперь про бомбическую идею для российских эмитентов.

( Читать дальше )

Обзор: ФРС наращивает меры поддержки экономики, но не сможет спасти ее в одиночку

- 23 марта 2020, 21:49

- |

ФРС наращивает меры поддержки экономики, и теперь нужно, чтобы правительство сделало тоже самое, прибегнув к налогово-бюджетному стимулированию.

В понедельник ФРС заявила о крупном расширении своих программ кредитования. Центробанк сообщил, что никаких ограничений для покупок казначейских облигаций и ипотечных ценных бумаг теперь не будет, добавив к покупкам обеспеченные ипотекой ценные бумаги. ФРС возобновила знакомую во времена кризиса программу TALF, в рамках которой она будет выдавать инвесторам займы для покупок ценных бумаг, обеспеченных малым бизнесом, а также кредиты на образование и по кредитным картам среди прочего. Центробанк также решил поддержать крупные компании, обратившись к программам кредитования компаний с инвестиционным рейтингом и покупке корпоративных облигаций с высоким рейтингом, а также торгуемых биржевых фондов.

Возможно, важнее всего то, что ФРС заявила о скором начале программы по поддержке кредитования малых и средних компаний, которые пострадали от эпидемии коронавируса. Это относится к ресторанам, парикмахерским и магазинам, столкнувшимся с резким падением продаж ввиду социальной изоляции людей и закрытиям, введенным органами власти. Чем быстрее эти компании получат поддержку, необходимую им для выживания, тем больше будет спасено рабочих мест, когда кризис закончится, и тем лучше будет состояние экономики.

( Читать дальше )

Самое страшное впереди

- 23 марта 2020, 21:03

- |

На фоне огромных и неограниченных бюджетных и монетарных стимулов, оценок падения ВВП от минус 50 до минус 15% в США и Европе. Дефициты бюджетов в этом году могут стать двухзначными в моменте (ВВП за квартал будет никакущим у всех, а вот дефицит огромнейшим), если оценивать по ВВП. Власти G7 потеряли какое-либо моральное и законное ограничение, делают что хотят. Закон для них неписан. Им страшно, у них нет здорового плана. Судя по огромным вливаниям со стороны G7 падение потребительских цен в марте-апреле составит 2-4%. Существенный рост цен можно ожидать спустя примерно 3 квартала после того как снимут карантин и экономика достигнет состояния полной занятности ресурсов. Соответственно серьёзный и устойчивый рост золота маловероятно, что произойдёт скоро. И самое интересное, выкачать обратно деньги, закачанные в систему центробанки не смогут. Иначе опять начнётся дефляция на рынках.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал