Фрс

Торговые идеи, цели по золоту и cитуация на финансовых рынках.

- 09 июня 2016, 19:42

- |

- комментировать

- ★4

- Комментарии ( 20 )

Какое решение по ключевой ставке примет Центральный Банк Российской Федерации в пятницу 10 июня 2016 года?

- 09 июня 2016, 09:19

- |

Какое решение по ключевой ставке примет Центральный Банк Российской Федерации в пятницу 10 июня 2016 года?

Тем временем недельная инфляция впервые за долгий период времени стала нулевой, месячная инфляция в мае опустилась до 0,4%, а годовая держится стабильно в пределах 7,3% третий месяц подряд.

Курс доллара к рублю вчера достигал почти 63,5 рублей.

Тем временем на фоне расходования 780 млрд рублей из Резервного фонда в апреле-мае 2016 г. банковская система уверенно движется к профициту ликвидности.

А на следующей неделе заседание ФРС США.

Что же завтра решит Банк России?

Вторая волна кризиса 2008 года в США началась.....

- 07 июня 2016, 19:35

- |

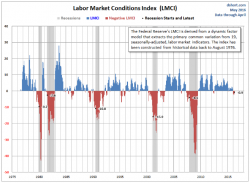

С учетом того, что на прошлой неделе вышли провальные данные по рынку труда, следует внимательнее присмотреться к состоянию рынка труда и, в частности, на индикатор LMCI (Labor Market Conditions Index), разработанный ФРС. В отличие от официальной безработицы, которой Минтруда США манипулирует как хочет (через постоянный пересмотр состава рабочей силы), это более комплексный индикатор.

Итак, что нам может сказать LMCI о сроках наступления второй волны суперкризиса в США?

( Читать дальше )

Цугцванг для ФРС. Инвесторы не хотят верить в повышение ставки в США, а зря.

- 07 июня 2016, 14:04

- |

После слабых майских данных по рынку труда США инвесторы во всём мире вновь вспомнили старое правило – “чем хуже, тем лучше”, и вновь у них проснулся аппетит к риску. Несмотря на вчерашнее выступление главы ФРС в Филадельфии, в местном World Affairs Council, где она вновь сделала акцент на то, что регулятор пока не готов отказываться от прежнего сценария, в котором дважды заложено повышение ставки в текущем году, инвесторы ей явно не верят. Да, майский отчёт по рынку труда немного удивил её, но в нём были и позитивные моменты. Впрочем, говорить о каких-либо тенденциях на основании результатов одного месяца это глупо.

В результате последних данных, рыночные ожидания претерпели существенные изменения. Теперь, вероятность повышения ставки на июньском заседании оценивается участниками рынка практически равной нулю, а вот вероятность повышения ставки в июле сейчас чуть меньше30%. При таких рыночных ожиданиях у ФРС сейчас явно связаны руки, но тянуть с ужесточением монетарной политики до осени он тоже не может. Если ФЕД возьмёт паузу летом, то он точно не сможет поднять ставку дважды до конца текущего года, ибо это будет слишком агрессивно. Более того, осенью могут начаться политические баталии в преддверии президентских выборов в США, и если кандидат от республиканцев Д.Трамп продолжит набирать голоса, то тут на рынках неопределённости и опасений станет ещё больше. К тому же, нет гарантий, что экономика США к осени будет выглядеть лучше, чем сейчас. Получается, если ФРС летом возьмёт паузу, то это будет большой риск для самого регулятора, который запросто может потерять доверие, и тем самым напугать инвесторов. Пока американские фондовые рынки находятся практически на исторических максимумах, любой шаг ФРС будет иметь негативные последствия для рынков акций. Позитива от нерешительности будет хватать ненадолго, а неопределённость, вместе с пузырями на рынках будут только расти.

( Читать дальше )

Банковский кризис, которого нет...

- 07 июня 2016, 13:30

- |

но посмотрите на котировки, а кризиса то нет. Политики, банкиры

и инвесторы могут перевести дыхание, опять «пронесло»

Дела у американского банковского сектора просто великолепны,

не смотря на ожидания многих аналитиков. Многие из них «пугали»

банками только из за больших кредитов для нефтяной и газовой отрасли.

Всего где то около 100 миллиардов, многие аналитики уверены часть денег

или возможно весь заем придётся списать.

На данный момент потери составляют 30 миллиардов.

Но посмотрите на другие цифры, только за первый квартал банки

заработали 125 миллиардов на процентах. Если суммировать расходы

и доходы, то банки всё ещё имеют 39 миллиардов прибыли.

В последнем квартале 15 года они заработали 40,7 миллиардов,

вроде бы прибыли падают, так же если посмотрим на второй

( Читать дальше )

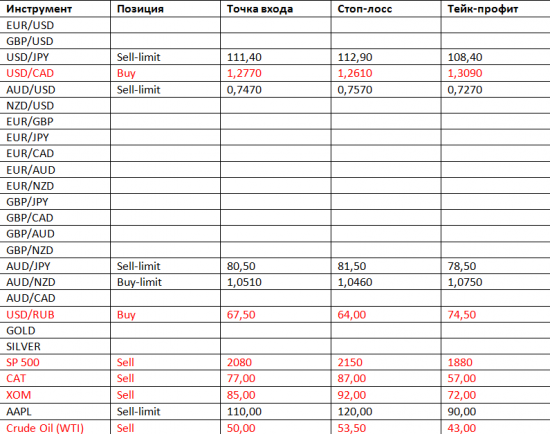

Текущие торговые сигналы и ситуация на рынке

- 07 июня 2016, 12:49

- |

Вчерашняя пресс-конференция Джанет Йеллен ничего нового не принесла. Ее слова стали катализатором спокойствия на финансовых рынков, что повысило спрос на рисковые активы. Ночью проходило заседание РБА, на котором было принято решение оставить все на местах. Речь главы РБА вызвало небольшой рост австралийского доллара. Дальнейшими главными повестками этой рабочей недели называют заседание РБНЗ и ЦБ РФ.

По позициям у нас открылись две новые сделки:

— покупка по паре USD/CAD;

— продажа по нефти марки WTI.

Также приглашаем Вас в наш ВК-паблик.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал