Фрс

Новые валютные войны или тупик для ФРС США.

- 12 августа 2015, 13:29

- |

После того, как Народный Банк Китая из-за серьёзного ухудшения экономических показателей также решил пойти на девальвацию китайского юаня мы стали свидетелями начала нового этапа в глобальной войне за обесценивание валют. Теперь к этой войне присоединился новый серьёзный игрок. Стоит отметить, что ещё во вторник банк Китая заявил об одноразовой мере по девальвации национальной валюты на рекордные 2%, но уже в среду китайский юань потерял ещё столько же. Падение юаня за два дня превысило 4% - это рекордные темпы снижения за последние 20 лет. Возникает вопрос – почему Народный Банк Китая намеренно промолчал про свои истинные планы по девальвации национальной валюты? Ответ прост – если инвесторы получат чёткий сигнал на цикл плавной девальвации, то это незамедлительно приведёт к огромному оттоку денег из всех китайских активов, а это никому не нужно. Проще заявить одно, а делать другое. Когда все всё поймут будет уже поздно. Не исключено, что на подобный шаг китайский регулятор пошёл после того, как он получил отказ от МВФ на включение юаня в статус международных резервных валют.

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 51 )

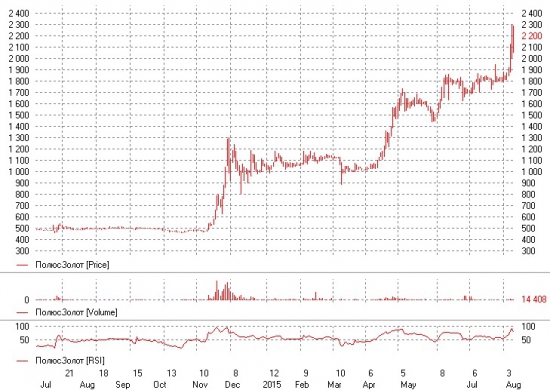

Рост Полюс Золото - разборка или подтяжка

- 11 августа 2015, 23:03

- |

Внезапный Рост акции Полюс золото (7-10 августа 2015г)

Обращает внимание то, что ралли акции Полюс Золото началось после роста основной компании группы Полюс Голд, по отношению к мультипликаторам последней Полюс Золото недооценивается рынком как неголовной актив. Другими словами, произошло подтягивание цены. Непосредственный повод для роста Полюс Золото обнаружился в тот момент, когда стало ясно 7 августа, что золото уже учитывает в цене повышение ставки ФРС. По крайней мере, хороший доклад о занятости в США не вызвал падения цены металла. Игроки на ММВБ заспешили заложить в цену акции девальвацию рубля. Естественно, девальвация приносит дополнительную прибыль Полюсу как экспортеру. А прежде того внимание к основной компании группы — Полюс Голд уже было повышенным В конце июля компания показала, что сохраняет прирост добычи золота (+5%) в первом полугодии. Также компания тогда заявила о том, что удачно захеджировала свои продажи на случай провала цен на металл и имеет возможность продавать часть золота по высокой цене.

( Читать дальше )

Легкий девал юаня. Позитив для сырья.

- 11 августа 2015, 09:49

- |

Мысли по итогам понедельника. Хорошие моменты.

- 10 августа 2015, 17:41

- |

В позитивном ключе прошёл старт торговой недели на российском фондовом рынке. Небольшую долю оптимизма в понедельник принёс Китай, где после публикации на выходных провальных данных по экономике инвесторы вновь начали делать ставку на новые стимулирующие меры со стороны правительства, ибо жёсткой посадки явно никто не хочет. Рост ожиданий новых стимулов в Китае оказал в понедельник небольшую поддержку всем сырьевым активам. Более существенный рост был отмечен в промышленных металлах, чуть слабее отреагировали драгоценные металлы, а вот цены на нефть внутри дня и вовсе показывали уверенный рост, хотя устойчивым его назвать пока сложно.

Из других событийных потоков понедельника стоит выделить выступление Стэнли Фишера, вице-председателя центрального банка США. По его мнению, ФРС не будет пока повышать учетную ставку в сентябре. Он считает, что произошло сильное замедление инфляции, при том, что уровень занятости продолжает расти, и растет темпами, лучше, чем в предыдущие периоды. Слабая инфляция имеет высокие шансы перерасти в дефляцию, если резко или не вовремя повысить учетную ставку. Другие члены ФРС также обеспокоены низким уровнем инфляции в США. Многие опережающие индикаторы по экономике США также свидетельствуют о неустойчивом росте американской экономики, поэтому сентябрьское заседание ФРС действительно может преподнести позитивный сюрприз для всех инвесторов. Подобные намёки оказали в понедельник хорошую поддержку ключевым индексам за океаном, впрочем этот же позитив дал возможность и российским индексам выйти на положительную территорию.

( Читать дальше )

ФРС не будет пока повышать учетную ставку

- 10 августа 2015, 14:56

- |

Заявил Стэнли Фишер, вице-председатель центрального банка США. По его мнению, произошло сильное замедление инфляции, при этом уровень занятости продолжает расти и растет темпами, лучше, чем в предыдущие периоды. Слабая инфляция может перерасти в дефляцию, если резко или не вовремя повысить учетную ставку

Другие члены ФРС также обеспокоены низким уровнем инфляции в США

Дело о провале золота. Свидетельства о Китае

- 05 августа 2015, 22:43

- |

Хотя виновником угнетенного состояния металла является ФРС, непосредственный повод для последнего обвала цены дали данные Банка Китая о величине золотого запаса КНР. Золотой запас оказался меньше ожидаемых (3000 тонн) и равен 1658 тоннам. Последний раз Банком Китая эти данные сообщались в апреле 2009г., тогда было показано 1054 тонны. Столь низкие данные (всего 1.6% иностранных резервов КНР держит в золоте) стали откровением для инвесторов. Но как еще реализовать желание Китая занять место в мировой валютной системе, а именно обеспечить вхождение юаня в SDR, которые выпускает международный валютный фонд (МВФ)?

( Читать дальше )

Великая Дефляция (Great Deflation)

- 05 августа 2015, 18:09

- |

ВЕЛИКАЯ ДЕФЛЯЦИЯ (Great Deflation)

Началась с июня 2008 года и продолжается по настоящее время...

Проект Great Deflation начала осуществлять ФРС США причиной послужила ЖАДНОСТЬ мировых инвесторов которые сделали ставку на экспоненциальный рост нефти и начали сливать рынок USA...

До апреля 2010 года дефляцию «залила» ФРС США.

По инерции инфляционный эффект продлился до марта 2011 года.

Положительный эффект от программ ФРС США продлился ровно год! Затем дефляция продолжилась...

В сентябре 2012 года ФРС США начинает новую программу целью которой является достижение целевых показателей по безработице!

Цель по инфляции не имеет никакого значения...

К весне 2013 года ФРС США понимает, что исполнять свою программу нельзя т.е выкупать по «хаям» да и предложения не было...

В мае 2013 года начинается ШОУ про скорое сворачивание программы и начала цикла повышения ставки ФРС США тем самым вызвав распродажу в «трежерях»

Поэтому с декабря 2013 года пришлось начать сворачивать программу...

( Читать дальше )

Джером Пауэлл, ФРС: мы еще не решили, будем ли повышать ставку в сентябре

- 05 августа 2015, 14:53

- |

http://www.cnbc.com/2015/08/05/feds-powell-nothing-decided-on-raising-rates-in-september.html

От августа позитива ждать не стоит.

- 03 августа 2015, 09:31

- |

Август, традиционно не лучший месяц для инвесторов, поэтому увеличивать сейчас долю рисковых активов в портфелях явно не стоит. Если развитые рынки продолжают уверенно держаться вблизи исторических максимумов, то развивающиеся рынки чувствуют себя намного хуже и глобально ничего не меняется.

Закрытие месяца практически по всем сырьевым активам сигнализирует о дальнейшем движении вниз. Нефтяные котировки марки Brent в первые с 2009 года закрыли месяц ниже отметки 52$ за баррель. Торможение и риски Китайской экономики вкупе с ожиданиями повышения процентной ставки в США будут и дальше давить цены на нефть и промышленные металлы вниз. Исключением может стать лишь золото и серебро, которые на фоне ухудшений экономических показателей в США могут немного отскочить от пятилетних минимумов.

С технической точки зрения, российский рублёвый индекс ММВБ подошёл к верхней границе диапазона сопротивления 1620-1650, откуда он с высокой вероятностью покажет ещё одно снижение. Фактор девальвация рубля помог индексу ММВБ на прошлой неделе неплохо подрасти, ибо падение национальной валюты это большой плюс для всех российских экспортно ориентированных сырьевых компаний, а вот валютный индекс РТС хоть и сумел удержать важный уровень на отметке 825 пунктов, но закрыл неделю на отрицательной территории. Следующая цель снижения на отметке 730 пунктов пока остаётся актуальной.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал