Фундаментальный Анализ

Методичка по фундаментальному анализу (3/5)

- 05 августа 2021, 15:17

- |

…

Дополнительно на сайте компании в разделе акционерам желательно посмотреть информацию о динамике развития бизнеса в соответствующих презентационных материалах.

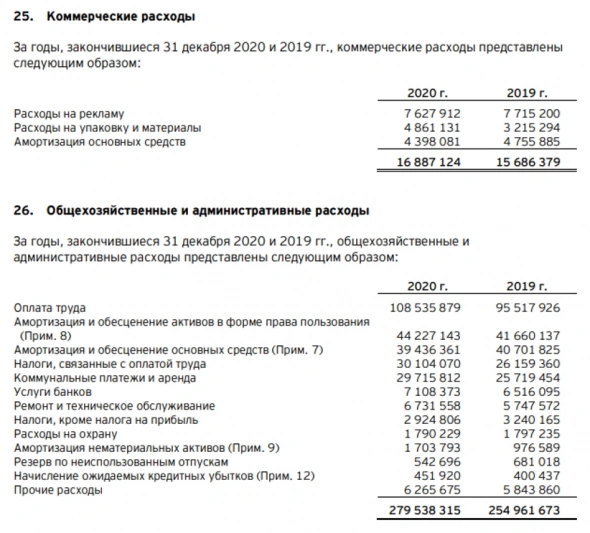

В 23 примечании и далее можно более детально посмотреть состав выручки и все расходы компании за 2020 год.

( Читать дальше )

- комментировать

- ★38

- Комментарии ( 2 )

Методичка по фундаментальному анализу (2/5)

- 04 августа 2021, 14:32

- |

…

Отчетность – это основной источник для анализа всех показателей деятельности компании. Предлагаю на примере компании “Магнит” проанализировать финансовую отчетность, а также провести ее фундаментальный анализ.

На сайте каждой публичной компании есть раздел, который называется “Акционерам и инвесторам” или “Инвесторам”, в нем необходимо найти раздел отчетность, в котором выбрать отчетность по форме МСФО (Международные стандарты финансовой отчетности). У компаний, чей бизнес в первую очередь нацелен на клиентов данный раздел может находиться во вкладке “Раскрытие информации”.

МСФО – это финансовая отчетность, которая необходима инвесторам для принятия ими экономических решений в отношении компании.

На официальном сайте компании в нижней части сайта необходимо найти раздел “Инвесторам”:

Чтобы открыть отчетность, нужно нажать на соответствующий раздел, после чего у нас откроется автоматически последняя актуальная отчетность компании.

( Читать дальше )

Методичка по фундаментальному анализу (1/5)

- 03 августа 2021, 17:24

- |

Всем привет! Начинаю цикл статей по фундаментальному анализу. Постарался написать тезисно и простыми словами. Что же… Начнем.

Когда любой человек начинает получать заработную плату или любой прочий доход, он автоматически становится инвестором. Почему? Счастливый обладатель денег начинает автоматически инвестировать в инфляцию той страны, в которой живет. Инфляция – это обесценивание денежных средств. Один рубль сегодня отличается от того рубля, который будет, например, через год, сегодняшний рубль дешевле, потому что через год он обесценится на размер инфляции. В каждом государстве есть Центральный Банк, одна из задач центрального банка заключается в том, чтобы контролировать инфляцию в стране путем регулирования уровня ключевой ставки. Что такое ключевая ставка. Это процент, под который Центральный Банк кредитует частные банки, которые в свою очередь ориентируясь на ключевую ставку устанавливают проценты по кредитам и вкладам.

Когда ключевая ставка снижается, снижаются одновременно с этим проценты по депозитам и кредитам. При низких процентах по кредитам население начинает больше брать кредитов, тем самым в экономике появляется больше денег, что в долгосрочной перспективе может породить инфляцию. Когда инфляция со временем начинает увеличиваться, Центральный Банк начинает постепенно повышать ключевую ставку. Банки в свою очередь повышают ставки по кредитам и вкладам. Население начинает меньше брать кредитов, потому что они становятся дорогими и многие возвращают деньги на вклады, потому что ставки по ним возрастают и начинают приносить больший доход. Таким образом денег в экономике страны становится меньше, что в какой – то степени может снизить инфляцию и обесценивание денежных средств. Но на практике доходность по банковским депозитам в долгосрочной перспективе не может покрыть инфляцию, вследствие этого человек задумывается о том, где он может защитить деньги от инфляции.

( Читать дальше )

Мысли после отпуска. Что происходит в Турции (ковид и маски) + заседание Банка Англии - британец туземун?

- 03 августа 2021, 16:10

- |

Друзья, приветствую!

В понедельник вернулся на Родину с турецкой чужбины.

Если интересно — что там происходит в стране и какие доки требуются для въезда — заглядывайте на страничку нашего нового блога по путешествиям:

( Читать дальше )

Лидеры по госдолгу в мире.

- 03 августа 2021, 14:34

- |

howmuch.net/articles/state-of-the-worlds-government-debt-2021

ru.investing.com/indices/japan-ni225

Ранее Япония заняла 1-е место по кредитованию США.

ticdata.treasury.gov/Publish/mfh.txt

Анализ и прогноз по рынку золота

- 31 июля 2021, 09:19

- |

В этом видео делаю фундаментальный и технический анализ рынка золота, а также долгосрочные и краткосрочные перспективы рынка.

В этом видео уделил больше внимания блоку с итогами!

На мой взгляд, на ближайший квартал рынок золота имеет бычьи перспективы, но долгосрочно, многое будет зависеть от ФРС и в целом от вектора монетарной политики.

( Читать дальше )

В Upwork всё хорошо?

- 29 июля 2021, 11:52

- |

В течение 2020 года, рабочая площадка привлекла GSV (общая стоимость проданной продукции ) на сумму 2,5 миллиарда долларов. Примерно 67% GSV в 2020 году было получено от клиентов из США, по сравнению с примерно 68% в 2019г.

💸 Бизнес-модель

Доход идут как от фрилансеров, так и от клиентов, при этом большая часть доходов формируется за счет платы за услуги, взимаемой с фрилансеров. Также идет доход от комиссионных, взимаемых как с клиентов, так и с фрилансеров за другие услуги, например, за проведение платежей через рабочую площадку, премиальные предложения, покупки «Connects» (виртуальные токены) обмен иностранной валюты и предложения Upwork Payroll. Кроме того, предлагает управляемые услуги, в рамках которых компания привлекаем фрилансеров для завершения проектов, напрямую выставляем счет клиенту и берет на себя ответственность за выполненную работу.

( Читать дальше )

Оценка справедливой стоимости для акций ММК, НЛМК и Северстали по многоступенчатой моделли дисконтирования дивидендов

- 26 июля 2021, 22:48

- |

Продолжаем жрать кактус по частям, и так мы уже научились делать давольно точный прогноз на 2 квартала вперед, освоили cтабильную модель дисконтирования дивидендов Гордона. Но оба метода имеют свои фатальные недостатки, «точный» прогноз не учитывает дальнейший дивидендный поток, а модель Гордона не учитывает цикличность металлургического сектора и подразумевает постоянный рост дивидендов. Тем не менее их можно использовать для сравнения компаний между собой внутри одного сектора аналогично мультипликаторам EV/EBITDA и их объединение используется в многоступенчатой модели дисконтирования дивидендов, которая лишена фатальных недостатков и обеспечивает большую сложность и практичность при оценке большинства компаний. Воспользуемся обучающей статьей на finbox.com.

Как построить многоступенчатую модель дисконтирования дивидендов ?

( Читать дальше )

Акции Северсталь, НЛМК и ММК. Агрегированная оценка стоимости по нескольким финансовым моделям

- 25 июля 2021, 15:58

- |

им просто лень считать цифры ?

они гонятся за лайками ?

Попробуем не допускать, таких ошибок и воспользуемся сервисом finbox.com, где представлено более 11-ти стандартных финансовых моделей оценки стоимости по каждому эмитенту.

Северсталь - 2,095.58 руб. апсайд 20.7%

НЛМК — 325.66 руб. апсайд 32.5%

( Читать дальше )

Корреляция прибыли и наличности компаний

- 25 июля 2021, 09:33

- |

Это не статья, а вопрос знатокам. Когда бегло знакомлюсь с западными эмитентами, обратил внимание, что часто в кризисные годы у компаний падает прибыль, но при этом растет объем денег на счетах (см. картинки — CCL, ABNB).

Связь действительно есть и каков ее механизм? Или мне почудилось?..

Буду благодарен за ваши версии.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал