Хедж-фонд

Все о Хедж- Фондах / Индустрия Хедж-фондов: Структура, доходы, риски

- 19 декабря 2019, 14:07

- |

- комментировать

- ★1

- Комментарии ( 1 )

Тем, кто не успел на вебинар «Индустрия хедж-фондов»

- 16 декабря 2019, 17:55

- |

На нем старший финансовый консультант компании Александр Хомутов рассказал, как возможно заработать на хедж-фондах, безопасно ли это и насколько может быть выгодно. Для тех, кто не смог посмотреть вебинар, публикуем его полностью.

Комиссия за ДУ 50% в месяц - борзота. 42% куда не шло.

- 13 декабря 2019, 15:41

- |

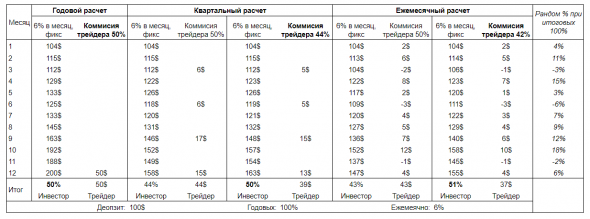

Посчитал сегодня модельку, как влияют разные интервалы комиссионных за управление капиталом.

Выводы:

Если трейдер берет 50% в квартал или месяц, то он «оборзел» т.к. :

а) режет сложный процент и страдает не только сам (Потому что беря раз в год комиссию, итоговая для него будет больше), а и инвестору убивает эту магию.

б) Если сравнивать с итогом годовых расчетов, то 50% на месячных/квартальных, это~55-60% комиссии в год.

в) Риск при малых интервалах для себя трейдер убирает т.к. слил депо, ну и бог с ним, зато до этого n-месяцев снял сливки, и потерял всего 1 месяц своих профитов. При длительных расчетах подход будет более тщательный в управление.

Прогнал так же модельку для рандомных процентов в месяц, погрешность не большая, выводы остаются такими же.

( Читать дальше )

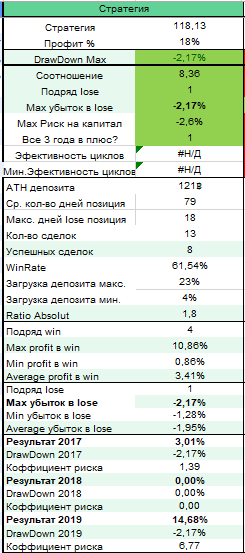

Дерзкое ограбление в сити | Реверс стратегия финиш

- 09 декабря 2019, 19:26

- |

Целую неделю не писал. Отчетик.

Всю неделю думал над логикой перемещения точки реверса… над параметрами так что б была не подгонки… не чего не мог придумать, не чего визуальным путём не улучшалось, где то только ломалось.

Но вот только сегодня, эмпирическим путем что то стоящие дощупал, закодил, прогнал оба актива с одинаковыми параметрами, проверил на устойчивость этих параметров и вроде как получил рабочий реверс. Логика перемещения реверса на низ длительной коррекции, при истинном пробое, не скачок туда обратно, а закрепление, и сразу длинный трейлинг на основе волатильности, если цена идет без коррекций.

Заработать, конечно сильно не заработаешь, очень длинные-старт стопы, малый объем позиции, и затяжные трейды где фии за маржу съедает все движение, но использовать его как направление и входить в откатах, возможно с х2 тейк-профитом, должно сработать. По крайней мере визуально прикинув пока видно. Стратегия на стратегию.

BTCUSD

( Читать дальше )

EXANTE приглашает на вебинар «Индустрия хедж-фондов»

- 29 ноября 2019, 12:21

- |

Раньше неискушенные инвесторы покупали акции тех компаний, чья продукция им нравится. Не так важно было, как долго компания существует на рынке и является ли она переоцененной. Ведь если компания хороша, то разве могут быть плохими ее акции? Позже стало понятно, что вкладываться в компании только потому, что они делают классные гамбургеры, не слишком мудрая стратегия.

Вскоре наступил бум коллективных инвестиций. В частности, стали популярны фонды ETF, отслеживающие индексы вроде S&P 500. Инвестору, который захотел бы самостоятельно собрать всю структуру индекса, потребовалось бы много средств и усилий. Однако у ETF есть недостаток: во время кризисов акции индексной корзины падают одновременно. Так, в кризисном 2008 году индекс S&P 500 упал вдвое.

Хедж-фонды — пример наиболее «умных» вложений, которые могут принести доход даже во время кризиса. Они не имеют ограничений в наборе инструментов и используют различные стратегии активного управления, чтобы сгенерировать доход инвесторам при любых рыночных условиях.

( Читать дальше )

Смерть хедж-фондов | Дебаги | Септопластика | Ду по АПИ

- 27 ноября 2019, 17:52

- |

Рассмотрел крупные падения хедж фондов в целях не повторять ошибок, но толкового не чего не вынес.

Все слишком или размыто или очень далёкие/большие/старые проблемы..

Эффективнее было б послушать обычных ребят кто пытался делать или делает свой фонд, есть такие?

Ссылочку на то что смотрел и собрал оставляю, мб кому интересно будет: https://teletype.in/@dr.sombre/Sk8AFx33B

Тем кто плюсики поставит, отдельное спасибо и пятюню в карму)

-------

3 дня безвылазно дебажу свой самописный тестер реверсивной стратегии, уже задолбался) очень криво все сделал, но вроде осталось немного и наконец то смогу посмотреть эффективность в прошлом и на разных активах.

-----

Подписчики в чатике накидали интересные сервисы, где можно реализоваться как трейдер, торгуя по апи и инвестор сделки зеркалом получает. Так понимаю аналог «collective2», но для крипты. На днях оценю, попробую, скажу что вышло и стоит ли. Мб там сам и буду вести публичный «журнал» на будущие.

------

Кстати, может и с этим вопросом помогут) Много сил уходит на поиск и оценку хирурга по септопластике, нужна операция, дебагесли кто делал в Мск, дайте знать где, у кого и как это было?

--------

П.С. Как я строю свой хедж-фонд, исследования, сделки и проблемы на пути, все пишу в своем небольшом телеграм-блоге, буду рад поддержке и советам — https://t.me/drsombre

О хедж-фонде, тот кто против Трампа. / Мысли вслух.

- 25 ноября 2019, 20:37

- |

Фонд Farallon поглядел, полезный для мира, инвестиции на основе фундаметальгого анализа.

А нынче его создатель топит за импичмент Трампа

----

По позициям:

Шорт BTCUSD хорошо пошел, много не заработал конечно, объем позиции был небольшой в связи с колебровкой стратегии, но в целом движения ловятся хорошо.

Вроде как падение из за шухера в Китае по поводу закрытия криптообменников.Позицию держу дальше.

По ETHBTC лонг был прикрыт, где то в 0,7% убытка (выбило хвостом защитный SL), в связи с китайской поездкой не успел заполнить журнал и подвести точный итог.

На днях сделаю и мб буду выкладывать последние 10 сделок и то как сливается потихоньку депозит)

------

Интересно общаться с подписчиками, много советов, спасибо.

Узнал про сервис collective2, где можно вести свою торговлю и сервис зеркалит инвесторам сделки. Нужно б начать подобные юзать заранее для наработки репутации.

Не покидает мысль что много тех, кто хочет заниматься только разработками и исследованиями, у них есть рабочии стратегии, но нет капитала для управления. Да и направление это уже другое.

А что б продолжать на свои нужно или риски повышать, строить стратегии с 1000% годовых, либо иметь альтернативный источник дохода, что все равно не даст нужной самореализации...

( Читать дальше )

WSJ: хедж-фонд миллиардеров Bridgewater Associates поставил $1,5 млрд на обвал рынков к марту

- 25 ноября 2019, 16:54

- |

23 ноября 2019, 14:49

Один из крупнейших американских хедж-фондов Bridgewater Associates сделал крупную ставку на падение фондовых рынков США и Европы, сообщает The Wall Street Journal cо ссылкой на источники.

Фонд, под управлением которого находится 150 млрд долларов от 350 клиентов, вложил около 1,5 млрд долларов в покупку пут-опционов, или опционов на продажу, на американский индекс S&P 500 и панъевропейский EuroStoxx 50.

При этом в фонде опровергают сообщение издания, говоря, что журналисты неправильно все истолковали.

Какие ожидания царят на рынке сейчас?

www.bfm.ru/news/430219

Тезисы интервью с управляющим хедж фонда Systematic Alpha Management

- 25 ноября 2019, 00:18

- |

Здравствуйте, коллеги!

Прежде всего хочу поблагодарить Тимофея за выложенное интервью Герчика и Петра Камболина (хедж — фонд Systematic Alpha Management). Интервью датировано 9 августа 2018 года. Это не влияет на его актуальность и поднятых вопросов.

Рекомендую посмотреть целиком.

Тезисно (наклонным шрифтом мои скромные рассуждения):

— Уникальная стратегия. ( рынки со временем «убивают» стратегии рассчитанные на какие-либо не эффективности)

— Команда сплав кванта и здравого смысла. Quantum & Common sense.

— Ликвидность стратегии, какой максимальный капитал может использоваться при котором стратегия не будет «двигать рынок» и не будет влиять на результат.

— Косты фонда практически не растут при увеличении капитала. А распределяемая доходность растёт пропорционально росту капитала (в зависимости от оговоренных вознаграждениях).

— Разработано своё ПО и автоматизация всего что возможно (штат 12 человек). Торгуют роботы. За торговлей роботов присматривают сотрудники.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал