ЦБ

Силуанов: Падение рубля не повод для того, что бы ЦБ сделал остановки в покупке валюты...

- 28 февраля 2020, 19:00

- |

Жесть. Толи еще будет

- комментировать

- Комментарии ( 8 )

М2/ЗВР

- 28 февраля 2020, 18:21

- |

ЦБ опубликовал данные по М2, текущая диспозиция:

M2: -2% (50622 млрд. руб. против 51681)

ЗВР: +0.7% (563.1 млрд.$ против 559.0)

прирост денежной массы:

( Читать дальше )

Сбербанк хорошо завершил непростой для себя год - Газпромбанк

- 28 февраля 2020, 13:46

- |

Остальные показатели были близки к прогнозам: процентный доход вырос на фоне укрепления процентной маржи и сбалансированного роста кредитования. Комиссии также продемонстрировали ускорение за счет брокерского, карточного и агентского бизнесов.

Увеличение операционных расходов превысило ожидания на фоне роста IT-расходов, связанных с запуском новой технологической платформы «Сбербанка».

Капитальные метрики в поквартальном сопоставлении снизились (-12-27 б.п.) за счет роста рисковых активов на 6% и уровня риска на балансе (RWA density) на фоне контрциклических мер ЦБ. При этом банк ожидает снижения уровня риска в будущем – по мере внедрения новых моделей оценок в корпоративном и розничном кредитовании в рамках Базель 3,5.

( Читать дальше )

Акции Новатэка существенно переоценены к аналогам - Фридом Финанс

- 27 февраля 2020, 19:00

- |

Ожидаем повышения дивидендных выплат с 26% чистой прибыли в 2019-м до 39% в 2020 году в рамках тенденции широкого рынка. Дивидендная история — основной позитивный драйвер для данных бумаг. В то же время с учетом сравнительных оценок запасов и уровня добычи акции «НОВАТЭКа» существенно дороже аналогов по показателям финансовых мультипликаторов. Справедливая стоимость этой бумаги на конец 2020 года — 1190 руб.Осин Александр

( Читать дальше )

Смягчение политики ЦБ РФ создает предпосылки для восстановления чистой процентной маржи ВТБ - Промсвязьбанк

- 27 февраля 2020, 12:36

- |

ВТБ в 2019 году увеличил чистую прибыль по МСФО на 12,9% — до 201,2 млрд рублей по сравнению с 178,2 млрд рублей прибыли за 2018 год. В четвертом квартале 2019 года банк заработал 73,2 млрд рублей, что на 76% выше результата аналогичного квартала 2018 года (41,6 млрд рублей). Чистые процентные доходы группы за 2019 год составили 440,6 млрд рублей, показав незначительный рост на 0,2% по сравнению с 2018 годом. Чистая процентная маржа сократилась до 3,4% по сравнению с 3,7% годом ранее.

Финансовый результат соответствует цели по прибыли на 2019 год в 200 млрд рублей. Основной вклад в его достижение внес корпоративно-инвестиционный бизнес ВТБ. Отметим, что чистые процентные доходы группы за 2019 год показали незначительный рост на 0,2% по сравнению с 2018 годом. Чистая процентная маржа сократилась до 3,4%. Это произошло в результате увеличения стоимости фондирования, что способствовало росту процентных расходов на 19,4%, в то время как процентные доходы росли более медленными темпами — на уровне 11%. Продолжение смягчения денежно-кредитной политики Банком России создает предпосылки для восстановления чистой процентной маржи. Достижение цели по прибыли по итогам 2019 позитивно для акционеров и создает предпосылки для роста капитализации банка.Промсвязьбанк

Сбербанк отчитается завтра, 27 февраля и проведет телеконференцию - Атон

- 26 февраля 2020, 11:31

- |

Мы ожидаем увидеть в целом хорошие результаты. В соответствии с серединой консенсус-прогноза аналитиков, подготовленного банком, чистая прибыль должна составить 200 млрд руб. (+11% г/г), что предполагает аннуализированный показатель RoE 18.8%. Чистый процентный доход прогнозируется на уровне 372 млрд руб. (+5% г/г), чистый комиссионный доход — в размере 143 млрд руб. (+17% г/г). Операционные расходы, как ожидается, достигнут 226 млрд руб. (+8.3% г/г), соотношение затраты/доход предполагается на уровне 42.5%. Общая стоимость риска оценивается в районе 1.0%. В рамках этого прогноза чистая прибыль Сбербанка за 2019 должна составить 833 млрд руб., что близко к консенсус-прогнозу Bloomberg и предполагает дивидендную доходность 7.5% при коэффициенте дивидендных выплат 50%. Ожидаемый выкуп доли ЦБ РФ в Сбербанке поддерживает котировки акций в условиях нынешней турбулентности на рынках. Цена выкупа будет рассчитана на основе средневзвешенной стоимости акции за 6-месячный период, предшествующий сделке (вероятнее всего, с ноября по апрель). В настоящий момент средняя цена за период с ноября составляет 247 руб. за акцию.Атон

Телеконференция состоится в тот же день в 17:00 МСК. Тел.: +44 (0) 330 336 9411 (Великобритания), +74956469190 (Россия), ID конференции: 3327089 (английский).

На пределе

- 24 февраля 2020, 15:17

- |

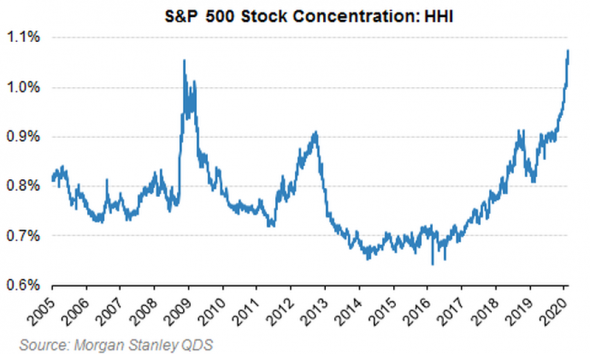

Фондовый рынок США продолжает ставить рекорды — в настоящий момент только 38% от входящих в состав индекса S&P 500 акций обыгрывают его по доходности на интервале в 6 месяцев. Последний раз подобное наблюдалось 13 лет назад и предшествовало мировому финансовому кризису:

(Только 38% от входящих в состав индекса S&P 500 акций обыгрывают его по доходности за последние шесть месяцев.)

Концентрация капитализации в акциях крупнейших компаний на американском фондовом рынке буквально взорвалась в последние месяцы прошлого года и достигла рекордного значения за последние 15 лет:

( Читать дальше )

АСВ: Разбираем статистику вкладов от АСВ

- 21 февраля 2020, 21:26

- |

Объём средств населения в банках по состоянию на 1 января 2020 г. составил 30 549 млрд руб. В относительном выражении рост в 2019 году составил 10,1% (в 2018 году – рост на 6,5%).1

Общий объём застрахованных средств всех категорий вкладчиков в банках по состоянию на 1 января 2020 г. составил 34 700 млрд руб. Рост за 2019 год – 10,4% (в 2018 году – увеличение на 7,9%).

!!! При этом АСВ покроет лишь от 50% до 60% от общей суммы застрахованных вкладов....(*зачет встречных обязательств)

(Здесь и далее под вкладами подразумеваются все текущие, депозитные, карточные счета, подпадающие по закон ССВ)

В том числе:

сумма застрахованных вкладов населения составила 30 454 млрд руб. (87,8% общей суммы вкладов), увеличившись с начала года на 10,5%;

сумма застрахованных вкладов индивидуальных предпринимателей – 783 млрд руб. (2,2% общей суммы вкладов), увеличившись с начала года на 34,4%;

сумма застрахованных вкладов юридических лиц, относящихся к категории малых предприятий, – 3 463 млрд руб. (10,0% общей суммы вкладов), увеличившись с начала года на 5,6%

( Читать дальше )

Баланс ФРС и его влияние на рост фондовых рынков

- 20 февраля 2020, 12:17

- |

Прямая корреляция – если баланс ФРС увеличивается, то фондовые индексы США (в частности S&P500) идут вверх, и наоборот, если баланс ФРС уменьшается, то вниз. В принципе, на этом можно и закончить, но давайте разовьем тему: что сейчас происходит с балансами мировых ЦБ и как это будет влиять на цены фондовых индексов?

В первую очередь, нужно понимать цель ЦБ практически любой страны мира – поддержка финансовой стабильности и таргетирование инфляции на заданном целевом уровне. Каким способом можно это сделать? Увеличить/уменьшить денежную базу или изменить стоимость денег – процентную ставку. Обычно, оба способа применяются в комплексе.

На данный момент основные ЦБ мира ведут мягкую монетарную политику т.е. увеличивают баланс, денежную базу и держат низкие процентные ставки. На картинке Вы можете видеть текущее состояние баланса ЦБ разных стран мира по отношению к ВВП. Что интересного? Первое, баланс ФРС составляет всего лишь 19,24% от ВВП США, в то время как балансы Швейцарии и Японии раздуты до 122,67% и 105,15% соответственно. Второе, в денежном значении балансы ФРС имеет самое низкое значение среди основных стран 4,12 трлн.дол, в то время как балансы ЕЦБ и Банка Японии составляют 5,06 трлн. дол. и 5,17 трлн. дол. соответственно. Фактически, эти три банка контролируют бОльшую часть объём наличных денег в мире.

( Читать дальше )

Бэнкинг по-русски: История субордов Сбербанка

- 18 февраля 2020, 14:32

- |

На волне многочисленных разговоров о схеме по покупки Сбербанка у ЦБ за счет средств ФНБ отдельным вопросом периодически возникает история с субордами, возникшими еще в кризисные 2008 и 2014 годы.

Попробую тут вкратце описать что это такое и откуда они взялись:

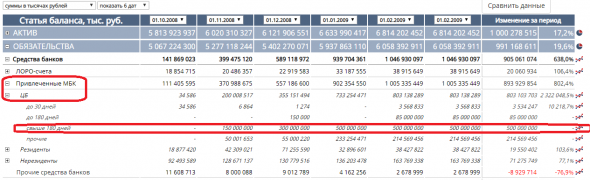

Сбербанк, основным акционером которого является Банк России (его доля в капитале банка 57,6%), получал субординированные кредиты напрямую от ЦБ, в отличие от других банков, которые, в соответствии с 173-ФЗ, кредитовал ВЭБ. Всего Сбербанк тремя траншами осенью 2008 года получил от ЦБ субординированный кредит 500 млрд руб. на десять лет под 8% годовых.

В мае 2010 года Сбербанк досрочно добровольно возвращает 200 млрд из ранее предоставленного кредита, а ставка по суборду в 2010 году была снижена до 6,5% годовых.:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал