ЦБ

Извини, Центробанк, но ты ***//ал!

- 18 декабря 2018, 14:08

- |

Российские инвесткомпании и так половину рабочего дня работают на отчетность для тебя (забивая по факту болт на клиентов и, как следствие, сваливаясь в скам и кидок клиентов), так еще такая же хрень ждет советников. ЦБ, тебе не приходило в голову, что твое лицензирование не влияет НИКАК на защиту клиентов от слива их депозитов?! Что гораздо важнее не долбать бумажками, а сделать нормально работающий карательный орган, который не дал бы брокерам делать перелив на счетах (Илья Коровин расскажет, если вы вдруг не в курсе), который не дал бы появиться пирамидам и таскал в суды забивших на риск-менеджмент управляющих? Центробанк, тебе не приходило в голову, что трейдерам и отдельным инвестконторам в РАЗЫ выгоднее работать без лицензии?! Не потому, что они хотят кинуть хомяков (хотя и такое есть), а потому что ты зае//ешь бумажками, смысла в которых будет ноль. Которые не дадут работать на клиента, и из-за которых придется раздуть штат (полкомпании контролеров) и увеличить стоимость услуг для клиентов. И которые в итоге все равно приведут ко всякому дерьму типа структурных продуктов — которые по факту появились чтобы сократить издержки на ДУ, а теперь нужны для кидка клиента и кредита по нулевой ставке за его счет. Уважаемые Банк России и НАУФОР, когда у вас хоть немного начнут думать головой?!

Сама новость здесь: https://www.finanz.ru/novosti/aktsii/cb-i-naufor-budut-nakazyvat-investicionnykh-sovetnikov-za-nekompetentnye-rekomendacii-1027815035

- комментировать

- ★1

- Комментарии ( 94 )

◬Доллар ◬Рубль ◬Евро – прогноз курса, цели, торговый план на 18 декабря 2018 года.

- 18 декабря 2018, 09:42

- |

#ТРЕЙДИНГ — прогноз курса, цели, торговая стратегия на 18 декабря 2018 года.

1. Фьючерс на #долларрубль (#Si-12.18)

Позиция: лонг 3/10

Ключевой уровень поддержки: 65638

Отложенные ордера:

Sell_Limit:

1/10 позиции – 67338

1/10 позиции – 67091

Buy_Limit:

1/10 позиции – 66321

1/10 позиции – 66183

https://www.tradingview.com/x/yU11u97d/

2. Долларрубль спот (#USDRUB_TOM)

Позиция: лонг

Ключевой уровень поддержки: 65,17

Отложенные ордера:

Sell_Limit:

1/10 позиции – 67,29

1/10 позиции – 67,05

#Buy_Limit:

1/10 позиции – 66,29

1/10 позиции — 66,16

https://www.tradingview.com/x/hqRVi1tH/

3. Фьючерс на #еврорубль (#Eu-12.18)

Позиция: лонг 2/10

Ключевой уровень поддержки: 74969

Отложенные ордера:

#Sell_Limit:

1/10 позиции — 76726

( Читать дальше )

◬Доллар ◬Рубль ◬Евро – .... на 17 декабря 2018 года

- 16 декабря 2018, 20:31

- |

#ТРЕЙДИНГ — прогноз курса, цели, торговая стратегия на 17 декабря 2018 года.

1. Фьючерс на #долларрубль (#Si-12.18)

Позиция: лонг 3/10

Ключевой уровень поддержки: 65638

Отложенные ордера:

Sell_Limit:

1/10 позиции – 67622

1/10 позиции – 67244

Buy_Limit:

1/10 позиции – 66032

1/10 позиции – 65804

https://www.tradingview.com/x/Hi2dHdsy/

2. Долларрубль спот (#USDRUB_TOM)

Позиция: лонг

Ключевой уровень поддержки: 65,17

Отложенные ордера:

Sell_Limit:

1/10 позиции – 67,56

1/10 позиции – 67,18

#Buy_Limit:

1/10 позиции – 66,01

1/10 позиции — 65,79

https://www.tradingview.com/x/kucFmILW/

3. Фьючерс на #еврорубль (#Eu-12.18)

Позиция: лонг 3/10

Ключевой уровень поддержки: 74969

Отложенные ордера:

#Sell_Limit:

1/10 позиции — 76434

( Читать дальше )

Как рост доллара отразится на долговом рынке в 2019 году. Обзор инфляции и стратегия на рынке облигаций

- 14 декабря 2018, 11:40

- |

Главное

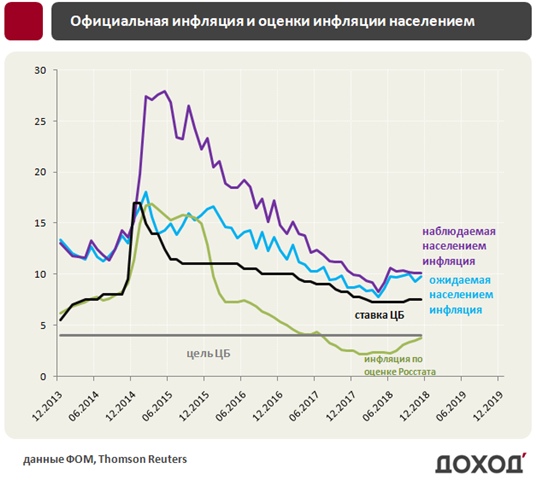

· Ускорение инфляции заставляет Центральный банк России рассматривать возможность увеличения процентных ставок в декабре. Мы считаем, что регулятор отложит ужесточение денежной политики до следующего года.

· В 2019 году ставка будет повышена дважды и к концу года составит 8%.

· В обзоре приведен прогноз изменения кривой процентных ставок на долговом рынке и выбрана оптимальная стратегия для инвестора.

· В конце приводится список облигаций для портфелей с различным уровнем риска.

Инфляция приближается к цели ЦБ

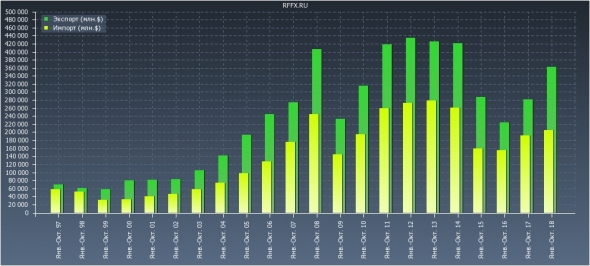

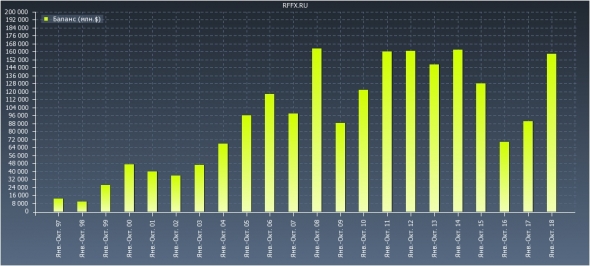

С середины 2017 года инфляция в России держится ниже ориентира Центрального банка. Регулятор меняет денежную политику, чтобы добиться роста цен на уровне 4%. Однако в ноябре инфляция, по оценке Росстата, ускорилась до 3,8%, создавая риск превышения цели ЦБ в ближайшие месяцы. Рост показателя был ожидаем после падения курса рубля во второй половине года.

( Читать дальше )

◬Доллар ◬Рубль ◬Евро – рекогносцировка на 14 декабря 2018 года

- 14 декабря 2018, 08:50

- |

ТРЕЙДИНГ — торговый план на 14 декабря 2018 года.

1. Фьючерс на #долларрубль (#Si-12.18)

Позиция: лонг 5/10

Ключевой уровень поддержки: 65638

Отложенные ордера:

Sell_Limit:

1/10 позиции – 66882

1/10 позиции – 66726

Buy_Limit:

1/10 позиции – 65976

1/10 позиции – 65757

https://www.tradingview.com/x/DJKL2etf/

2. Долларрубль спот (#USDRUB_TOM)

Позиция: лонг

Ключевой уровень поддержки: 65,17

Отложенные ордера:

Sell_Limit:

1/10 позиции – 66,79

1/10 позиции – 66,64

#Buy_Limit:

1/10 позиции – 65,92

1/10 позиции — 65,72

https://www.tradingview.com/x/EHqHPBNJ/

3. Фьючерс на #еврорубль (#Eu-12.18)

Позиция: лонг 3/10

Ключевой уровень поддержки: 74969

Отложенные ордера:

#Sell_Limit:

1/10 позиции — 76217

( Читать дальше )

◬Доллар ◬Рубль ◬Евро – рекогносцировка на 13 декабря 2018 года

- 13 декабря 2018, 08:22

- |

ТРЕЙДИНГ — стратегия на 13 декабря 2018 года.

1. Фьючерс на #долларрубль (#Si-12.18)

Позиция: лонг 5/10

Ключевой уровень поддержки: 65638

Отложенные ордера:

Sell_Limit:

1/10 позиции – 67077

1/10 позиции – 66846

Buy_Limit:

1/10 позиции – 65998

1/10 позиции – 65805

https://www.tradingview.com/x/aO6heruk/

2. #Долларрубль спот (#USDRUB_TOM)

Позиция: лонг

Ключевой уровень поддержки: 65,17

Отложенные ордера:

Sell_Limit:

1/10 позиции – 66,99

1/10 позиции – 66,76

#Buy_Limit:

1/10 позиции – 65,92

1/10 позиции — 65,73

https://www.tradingview.com/x/PMB6aVvm/

3. Фьючерс на #еврорубль (#Eu-12.18)

Позиция: лонг 3/10

Ключевой уровень поддержки: 74969

Отложенные ордера:

#Sell_Limit:

1/10 позиции — 76300

1/10 позиции – 75983

( Читать дальше )

Макроэкономика. Процентные ставки.

- 12 декабря 2018, 12:39

- |

Продолжаю знакомить всех любопытствующий с макроэкономическими показателями. В этом видео о ставках. Особо не нагружаю, а просто знакомлю.

( Читать дальше )

"Доллар. Рубль. Евро" - цель, стратегия, тактика на 12 декабря 2018 года

- 12 декабря 2018, 10:27

- |

#ТРЕЙДИНГ

Концентрат на 12 декабря 2018 года

1. Фьючерс на #долларрубль (#Si-12.18)

Позиция: лонг 5/10

Ключевой уровень поддержки: 65638

Отложенные ордера:

Sell_Limit:

1/10 позиции – 67101

1/10 позиции – 66908

Buy_Limit:

1/10 позиции – 66080

1/10 позиции – 65859

https://www.tradingview.com/x/9cfVmnuu/

2. #Долларрубль спот (#USDRUB_TOM)

Позиция: лонг

Ключевой уровень поддержки: 65,17

Отложенные ордера:

Sell_Limit:

1/10 позиции – 66,91

1/10 позиции – 66,75

#Buy_Limit:

1/10 позиции – 66,02

1/10 позиции — 65,82

https://www.tradingview.com/x/4Lgxx29U/

3. Фьючерс на #еврорубль (#Eu-12.18)

Позиция: лонг 3/10

Ключевой уровень поддержки: 74969

Отложенные ордера:

#Sell_Limit:

1/10 позиции — 75988

( Читать дальше )

"Доллар. Рубль. Евро" - прогноз курса, стратегия и тактика успешной торговли на 11 декабря 2018 года

- 11 декабря 2018, 00:58

- |

Концентрат на 11 декабря 2018 года

1. Фьючерс на #долларрубль (#Si-12.18)

Позиция: лонг 5/10

Ключевой уровень поддержки: 65638

Отложенные ордера:

Sell_Limit:

1/10 позиции – 67514

1/10 позиции – 67154

Buy_Limit:

1/10 позиции – 66022

1/10 позиции – 65816

https://www.tradingview.com/x/9jodiEYv/

2. Долларрубль спот (#USDRUB_TOM)

Позиция: лонг

Ключевой уровень поддержки: 65,17

Отложенные ордера:

Sell_Limit:

1/10 позиции – 67,41

1/10 позиции – 67,05

#Buy_Limit:

1/10 позиции – 65,93

1/10 позиции — 65,72

https://www.tradingview.com/x/RIRn8xsJ/

3. Фьючерс на #еврорубль (#Eu-12.18)

Позиция: лонг 3/10

Ключевой уровень поддержки: 74969

Отложенные ордера:

#Sell_Limit:

1/10 позиции — 76614

1/10 позиции – 76393

Buy_Limit:

1/10 позиции – 75407

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал