ЦБ

Промсвязьбанк - ЦБ планирует дополнительно докапитализировать банк на 130 млрд руб

- 02 апреля 2018, 15:54

- |

Зампред ЦБ Василий Поздышев:

«Мы предполагаем дополнительно на докапитализацию Промсвязьбанка ещё 130 миллиарда рублей. Это будет сделано путём ОФЗ, которые ЦБ выкупит с балансов санируемых банков. Эти ОФЗ будут внесены в АСВ, этими же ОФЗ будет докапитализирован Промсвязьбанк»

Поздышев добавил, что после этого докапитализация всех взятых на санацию банков будет завершена.

«Сам Промсвязьбанк будет разделен. Активы, связанные с бывшими собственниками, активы непрофильные, проблемные будут переведены вместе с балансом Автовазбанка в первую группу — »Открытия" и Бинбанка. Эти активы также будут разделены на хорошие и плохие. Хорошие пойдут в хорошие банки, которые будут формироваться на базе банка «Открытие», плохие и непрофильные активы присоединятся к балансу банка непрофильных активов"

Прайм

- комментировать

- Комментарии ( 0 )

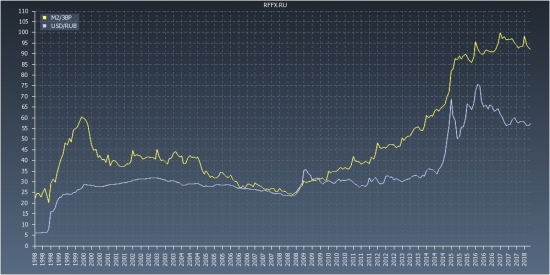

М2/ЗВР

- 30 марта 2018, 18:17

- |

ЦБ опубликовал данные по М2, текущая диспозиция:

M2: +1% (42045.6 млрд. руб. против 41598)

ЗВР: +0.66% (457 млрд.$ против 454)

кросспост rffx.ru

ЦБ РФ отозвал лицензию у АктивКапитал Банка

- 29 марта 2018, 08:16

- |

Приказом ЦБ в кредитной организации назначена временная администрация.

Борис Минц ищет покупателя на свой пенсионный фонд

- 24 марта 2018, 12:35

- |

Боря Минц ищет покупателя на свой НПФ «Будущее».

Пишут, что ЦБ одобрил продажу Фонда, но этот Фонд не кому не нужен, говорят, что встречался он со Сбером, но сбер отказался.

В общем Минц продает свои активы и скорей всего свалит из России.

( Читать дальше )

У ЦБ есть возможность снизить ставку сразу на 0,5%

- 23 марта 2018, 11:04

- |

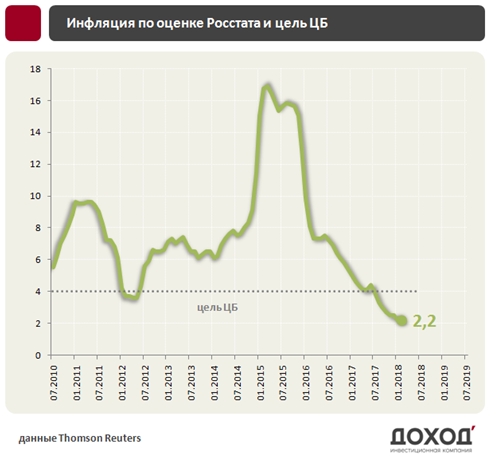

· К началу весны официальная инфляция продолжает держаться на уровне 2,2%

· Статистика позволяет ЦБ снизить ключевую ставку сразу на 0,5% на заседании в марте

· По итогам года инфляция может ускориться до 5%, однако это окажет сдержанный эффект на кривые процентных ставок

· К концу 2018 года мы ждем ключевую ставку на уровне 6,5 %

· В конце обзора представлен список из облигаций с премией к ОФЗ и приемлемым кредитным риском

Инфляция на рекордно низких уровнях

Инфляция в России продолжает находиться вблизи исторических минимумов, второй месяц подряд удерживаясь на отметке в 2,2%. Основной вклад в замедление роста цен продолжает оказывать рубль, однако стоит также отметить факторы жёсткой денежно-кредитной и бюджетной политик, сдерживающих рост спроса на деньги и, соответственно, увеличение денежной массы.

Мы полагаем, что Центральный банк может позволить себе действовать более агрессивно в снижении ставок в первой половине 2018 года, однако затем инфляция вернется на уровень выше таргета в 4%, что вынудит его взять паузу в смягчении денежной политики. Кривая процентных ставок в ближайший год изменится незначительно, продолжая постепенное снижение вниз к уровням инфляции. Краткосрочные ставки через год окажутся на 1-1,5% ниже долгосрочных, тем самым, кривая примет нормальный восходящий вид.

( Читать дальше )

Прогноз 1 полугодие 2018

- 21 марта 2018, 13:36

- |

Вот и подошел долгожданный день — 21 марта, заседание ФРС. День, когда тренд к падению доллара вновь начнет набирать силу.

Если конечно ФРС чего-то там не придумает неожиданного, а они редко удивляют.

Предлагаю вспомнить мой предыдущий прогноз https://smart-lab.ru/blog/448231.php от 29 января. За 1,5 месяца удивил только S&P и то только скоростью движения, направление вполне ожидаемо как и диапазон. В остальном все как я и ожидал: вялая коррекция на 5-7%.

Ждем заседания ФРС, добавляем к этому заседание ЦБ РФ 23.03, и получаем направление движения финансовых рынков на ближайшие полгода.

В понедельник обновлю прогноз, если потребуется. Пока все так же: ED — 1.35, USDRUB — 50-52, GBPUSD — 1.50.

Всем хорошего дня!

Графическое описание статистики ЦБ, Минфин (ОФЗ), обновление 16.03.2018

- 18 марта 2018, 17:05

- |

Графическое описание статистики ЦБ, Минфин (ОФЗ), обновление 16.03.2018

В более удобном варианте представлена информация, файл Excel - http://constantcapital.ru/?p=9315

Совокупные данные по размещению ОФЗ 11.01.2017 – 16.03.2018 г.

График размещений ОФЗ (по параметрам — дата погашения; спрос при размещение) в соотношение с графиком USDRUB

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал