Цб рф

Число «квалов» достигло 798 тыс. человек

- 02 сентября 2024, 12:44

- |

За год количество квалифицированных инвесторов увеличилось на 29%.

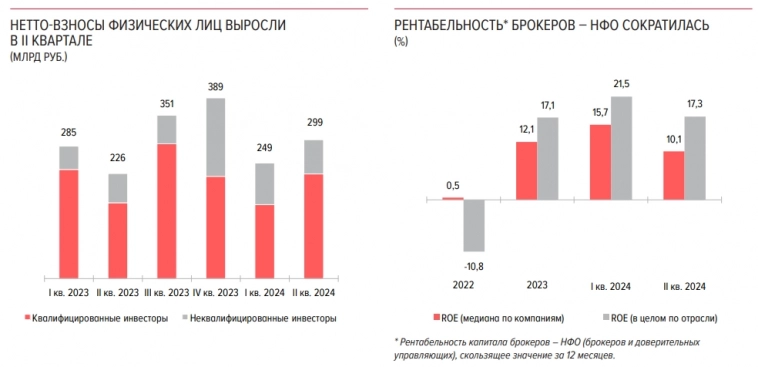

По данным «Обзора ключевых показателей брокеров» Банка России», по итогам II квартала 2024 г. количество квалифицированных инвесторов достигло 798 тыс. человек, увеличившись на 29% в годовом выражении и на 4% — в квартальном. В портфелях «квалов» сосредоточено 77% активов отрасли.

Суммарное количество розничных инвесторов достигло 43 млн человек (+5% к/к и +29% г/г). При этом, по данным Московской биржи, число физлиц, имеющих брокерские счета с уникальными паспортными данными, выросло до 32,4 млн лиц (+4% к/к и +25% г/г) и составило 43% экономически активного населения страны.

Сделки на фондовом рынке Московской биржи во II квартале 2024 г. заключали в среднем 3,7 млн лиц ежемесячно (кварталом ранее — 3,8 млн). При этом в июне количество активных инвесторов снизилось до 3,5 млн лиц, а в июле — выросло до 4 млн лиц.

Совокупная стоимость активов физлиц на брокерском обслуживании по итогам II квартала 2024 г.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

ЦБ РФ приостановил допэмиссию акций "Группы Позитив"

- 02 сентября 2024, 12:13

- |

Источник: cbr.ru/rbr/insideDKO/

Причины и срок приостановки в сообщении не указываются, но подозреваю, что принципы распределения и оплаты акций по закрытой подписке у ЦБ вызвали вопросы. Почему это не очень честная допка Разбирали в конце Июля)

Часть из поста продублирую:

Допэмиссия ПАО «Группа Позитив» (одна компания) проводит по закрытой подписке в пользу операционной компании группы – АО «Позитив текнолоджиз» (другой компании), а оплачивать акции будут [тут внимание!] рублями, а также исключительными правами на восемь программ для ЭВМ, которые находятся на балансе группы «Позитив». Т.е. права переходят от одной компании Позитив к другой и немного рублей сверху

Перевожу на простой язык: ВЖУХ и 5 млн новых акций которые мы распределим куда захотим а оплатили софтом который и так наш

Вы скажете: «Да как такое вообще одобрили!». 2 числа и вам всё понятно:

— Решение о допэмиссии принято голосами в 68,03% от общего количества

( Читать дальше )

ЦЕЛИ ЦБ И ВЛИЯНИЕ ИНФЛЯЦИИ НА ДКП

- 02 сентября 2024, 11:44

- |

Основной инструмент влияния на ДКП — это ключевая ставка, ведь при повышении ключевой ставки, брать кредитные деньги становится не выгодно, так как долг обслуживать становится дороже и денег становится меньше, а при снижении ключевой ставки наоборот денег становится больше, кредитоваться становится проще. Следовательно те компании у которых бизнес построен на долгах, становится сложнее обеспечивать этот долг. Получается, что при повышении ключевой ставки — денег меньше, инфляция падает, а при снижении наоборот инфляция начинает расти. Можем взять даже пример $SGZH, которой сейчас приходится очень тяжело из-за повышения ключевой ставки обслуживание долга становится очень сложным, чистый долг составляет около 140 млрд, а ее капитализация около 20 млрд, но при самых ужасных сценариях, думаю ее мама $AFKS должна помочь и выкупить большую часть долга.

( Читать дальше )

Банк России принял решение о государственной регистрации дополнительного выпуска и регистрации проспекта обыкновенных акций Softline

- 02 сентября 2024, 11:02

- |

cbr.ru/rbr/insideDKO/

ЦБ РФ - Чистый приток средств на брокерские счета составил почти 300 млрд рублей: итоги II квартала 2024г

- 01 сентября 2024, 19:14

- |

Что творит Центральный банк...

- 01 сентября 2024, 14:33

- |

Почитал я намедни проект Основных направлений единой государственной денежно-кредитной политики на 2025–2027 годы от Центрального банка и ужаснулся.

В данном документе есть несколько сценариев, но хочу сконцентрироваться на рисковом сценарии — сценарии глобального кризиса.

Здесь ЦБ предполагает, что при реализации данного сценария в мире может начаться финансовый кризис, что приведет к 2-х летнему падению экономики в России темпами по 2 — 3% в год. Инфляция при этом подрастет до 13 -15%. Все бы ничего, но в этом случае ЦБ планирует держать ставки в среднем на уровне в 20-22%.

Согласно основной Кейнсианской теории, да, и исходя из мировой практики, в периоды кризисов центральные банки активно снижают процентные ставки для придания импульса экономике. А наш регулятор планирует в этом случае повышать ставки.

Кризисы — время очищения экономики, поэтому, с одной стороны, высокие ставки могут помочь этому. Но, с другой, экономика России наименее закредитованная крупная экономика мира и, на мой взгляд, столь отчужденная политика ЦБ (а именно по сдерживанию инфляции, а все остальное нам не интересно) может привести к очень печальным последствиям.

( Читать дальше )

Вместе с Ключевой ставкой выросли и ставки РЕПО с ЦК с КСУ

- 01 сентября 2024, 11:17

- |

На сегодняшний день средняя эффективная доходность размещения денег в РЕПО за август составляет около 19%, при кредитном рейтинге ААА. Этот инструмент входит в состав портфеля каждой из нашей стратегии, и в нашем чате инвесторов мы нередко получаем вопросы от подписчиков о том, как он работает.

Итак, РЕПО с ЦК с КСУ — это однодневное размещение денег под залог ценных бумаг для получения ежедневного дохода по ставкам на уровне, близком к ключевой ставке ЦБ РФ, с высоким уровнем надежности и возможностью быстрого вывода.

НКЦ выступает гарантом исполнения второй части сделок перед всеми участниками процесса:

1-я часть сделки: покупка КСУ (определенный объем денежных средств будет размещаться под текущую рыночную ставку на уровне, близком к ключевой ставке ЦБ РФ).

2-я часть: продажа КСУ (исполнение второй части сделки осуществляется автоматически, денежные средства зачисляются с начисленным доходом до 10.00 по Московскому времени следующего дня).

Иначе говоря, ваши денежные средства получает Центральный Контрагент (ЦК) и передает Вам ценную бумагу, которую Вы выбрали до совершения сделки. Одновременно с покупкой проходит продажа этого же актива, но в режиме Т+. Цена продажи будет отличаться от цены покупки на значение доходности, указанное в сделке РЕПО.

( Читать дальше )

⚡Ключевая ставка в сентябре останется неизменной

- 01 сентября 2024, 06:45

- |

Кроме этого чуть ранее Путин заявил, что ключевая ставка утратила свою эффективность и нужны другие методы борьбы с инфляцией. Сразу после заявлений, ЦБ увеличил надбавки для банков.

Аналитики не ожидают в принципе ставку 20% т.к она возможно по мнению ЦБ только в случае развития кризиса, сейчас такого нет.

Соответственно ставку в сентябре оставят 18%.

⚡Чистый приток средств физиками на брок счета 300 млрд за 2 квартал

- 31 августа 2024, 14:50

- |

В II квартале 2024 года сохранялся интерес инвесторов к фондовому рынку, несмотря на рост ставок по банковским депозитам. Количество уникальных клиентов брокеров достигло 32,4 млн лиц, а чистый приток средств на их счета составил 299 млрд рублей.

А хомяки все думают, что народ наоборот деньги выводит😂🤦♂️ Физики как раз наращивают вложения забирая в т.ч % со вкладов.

И да, перестаньте голову друг другу морочить, что во всем виновата ставка. Вся статистика говорит об обратном, деньги на фонду льются рекой.

Повысит ли ЦБ ставку? Где у рынка дно?

- 31 августа 2024, 14:23

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал