SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Шагардин

Тратить или хранить. Стабильная нестабильность 2013 года - он-лайн конференция с участием аналитиков и экспертов БК КИТ Финанс

- 07 декабря 2012, 16:41

- |

Приглашаем вас принять участие в онлайн-конференции «Тратить или хранить. Стабильная нестабильность 2013 года».

Мероприятие состоится на нашем сайте в разделе Конференции в среду, 12 декабря, с 15.00 до 17.00 по московскому времени.

Цель конференции — обсудить актуальные вопросы, связанные с ожиданиями развития событий на мировых финансовых рынках в 2013 году, а также дать рекомендации по размещению личных финансов.

Если вы хотите получить ответы на такие вопросы, как:

( Читать дальше )

Мероприятие состоится на нашем сайте в разделе Конференции в среду, 12 декабря, с 15.00 до 17.00 по московскому времени.

Цель конференции — обсудить актуальные вопросы, связанные с ожиданиями развития событий на мировых финансовых рынках в 2013 году, а также дать рекомендации по размещению личных финансов.

Если вы хотите получить ответы на такие вопросы, как:

- какие инвестиционные продукты будут наиболее интересными в 2013 году,

- что будет с рублем и другими валютами,

- каким ценным бумагам стоит отдать предпочтение

- каковы инфляционные ожидания на 2013 год

- что выгоднее – спекуляции, инвестиции или сбережения, то наша конференция для вас.

- Новогоднее ралли

- Фискальный обрыв в США

- Симптомы восстановления мировой экономики

- Политические факторы 2013 года, их влияние на мировую экономику

- Риски российской экономики: дефицит бюджета при дорогой нефти

- Ужесточение монетарной политики, ее влияние на курс рубля

- Инфляция в России

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Глобальная деловая активность в ноябре достигла 8-месячного максимума

- 07 декабря 2012, 11:35

- |

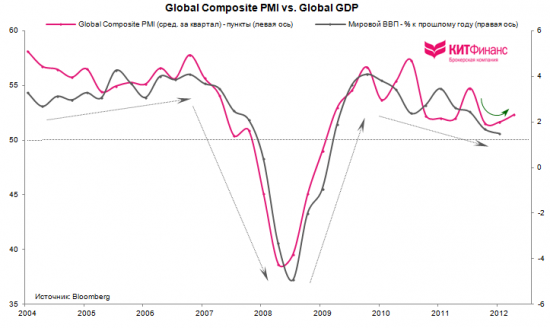

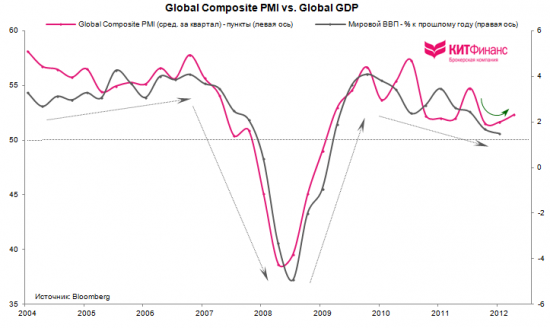

JPMorgan Global Manufacturing&Services PMI™. Рассчитано JPMorgan и Markit в ассоциации с ISM и IFPSM.

В ноябре 2012 г. отмечены максимальные с марта темпы роста глобальной экономической активности. Наблюдалось значительное расширение деловой активности глобального сектора услуг, в то время как производственный сектор стабилизировался после четырех месяцев сокращения.

Глобальный общеотраслевой индекс деловой активности в секторе услуг и промышленности (The Global All-Industry Output Index), рассчитываемый JPMorgan и Markit в ассоциации с ISM и IFPSM, зафиксировал значение в 53,7 пункта в ноябре против 51,0 пункта в октябре.

( Читать дальше )

В ноябре 2012 г. отмечены максимальные с марта темпы роста глобальной экономической активности. Наблюдалось значительное расширение деловой активности глобального сектора услуг, в то время как производственный сектор стабилизировался после четырех месяцев сокращения.

Глобальный общеотраслевой индекс деловой активности в секторе услуг и промышленности (The Global All-Industry Output Index), рассчитываемый JPMorgan и Markit в ассоциации с ISM и IFPSM, зафиксировал значение в 53,7 пункта в ноябре против 51,0 пункта в октябре.

( Читать дальше )

США: производственная активность сократилась в ожидании fiscal cliff

- 05 декабря 2012, 18:25

- |

ISM Manufacturing Index на минимумах июля 2009 г.

3 декабря 2012 г. были опубликованы данные по индексу общенациональной производственной активности США, ISM Manufacturing Index, за ноябрь.

В прошлом месяце индикатор деловых настроений в промышленности крупнейшей экономики мира зафиксировал значение на уровне 49,5 пункта против 51,7 в октябре, вновь уйдя ниже критического уровня в 50 пунктов. Таким образом, в четырех из последних шести месяцев индикатор деловых настроений оказывался в зоне сокращения. Текущее значение оказалось минимальным с июля 2009 г., когда PMI зафиксировал значение 49,2 пункта.

Исторически значение индикатора ISM Manufacturing (PMI) выше 42,6 пункта сигнализирует о росте экономики США. Таким образом, с учетом последних данных, 42 месяца подряд индекс PMI подтверждает расширение американской экономики.

Анализ взаимосвязи между PMI и ВВП США указывает на то, что среднее значение PMI с января по ноябрь (51,8) соответствует росту ВВП в пределах 3,1%. В годовом сопоставлении, ноябрьский PMI в 49,5 пункта корреспондирует с годовым ростом экономики в пределах 2,3%.

( Читать дальше )

3 декабря 2012 г. были опубликованы данные по индексу общенациональной производственной активности США, ISM Manufacturing Index, за ноябрь.

В прошлом месяце индикатор деловых настроений в промышленности крупнейшей экономики мира зафиксировал значение на уровне 49,5 пункта против 51,7 в октябре, вновь уйдя ниже критического уровня в 50 пунктов. Таким образом, в четырех из последних шести месяцев индикатор деловых настроений оказывался в зоне сокращения. Текущее значение оказалось минимальным с июля 2009 г., когда PMI зафиксировал значение 49,2 пункта.

Исторически значение индикатора ISM Manufacturing (PMI) выше 42,6 пункта сигнализирует о росте экономики США. Таким образом, с учетом последних данных, 42 месяца подряд индекс PMI подтверждает расширение американской экономики.

Анализ взаимосвязи между PMI и ВВП США указывает на то, что среднее значение PMI с января по ноябрь (51,8) соответствует росту ВВП в пределах 3,1%. В годовом сопоставлении, ноябрьский PMI в 49,5 пункта корреспондирует с годовым ростом экономики в пределах 2,3%.

( Читать дальше )

США: динамика заказов на средства производства оставляет много вопросов

- 28 ноября 2012, 16:19

- |

Данные по заказам на товары длительного пользования (Durable Goods Orders) в США за октябрь, опубликованные 27 ноября, по-прежнему говорят о наличии негативных тенденций в крупнейшей экономике мира в начале четвертого квартала 2012 г., но появляются признаки первых “green shoots”.

Core Capex Orders vs. Shipments

Ключевой опережающий индикатор для оценки чистых капитальных расходов бизнеса (Core Capex) — количество заказов на средства производства за исключением самолетов и военного оборудования (Durable Goods Orders Nondefense ex Aircraft, или Core Capex Orders) – в процентном отношении вырос на 1,7% в октябре (61,05 млрд. долл.) относительно сентября (60,04 млрд. долл.).

Однако, объем поставок основных средств производства за исключением самолетов и военного оборудования (Nondefence Capital Goods Shipments ex Aircraft and Parts), которые используются при расчете объема капитальных инвестиций бизнеса (Capex) и оценки валового внутреннего продукта страны, в октябре 2012 г. сократился на 0,4% относительно сентября до 62,6 млрд. долл.

( Читать дальше )

Core Capex Orders vs. Shipments

Ключевой опережающий индикатор для оценки чистых капитальных расходов бизнеса (Core Capex) — количество заказов на средства производства за исключением самолетов и военного оборудования (Durable Goods Orders Nondefense ex Aircraft, или Core Capex Orders) – в процентном отношении вырос на 1,7% в октябре (61,05 млрд. долл.) относительно сентября (60,04 млрд. долл.).

Однако, объем поставок основных средств производства за исключением самолетов и военного оборудования (Nondefence Capital Goods Shipments ex Aircraft and Parts), которые используются при расчете объема капитальных инвестиций бизнеса (Capex) и оценки валового внутреннего продукта страны, в октябре 2012 г. сократился на 0,4% относительно сентября до 62,6 млрд. долл.

( Читать дальше )

Испания: “bank run” заканчивается, пик кризиса пройден

- 21 ноября 2012, 18:32

- |

Почему вдруг позабыли про Испанию? Почему закончилась информационная атака мировых СМИ? Куда подевались те, кто предвещал жителям Пиренеи развал экономики и выход из Еврозоны? Куда подевались все “евроармагеддонщики”?

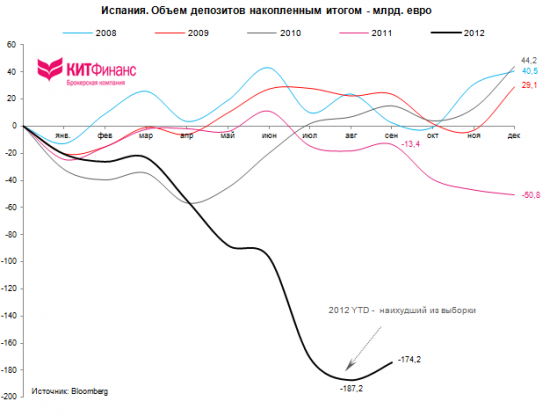

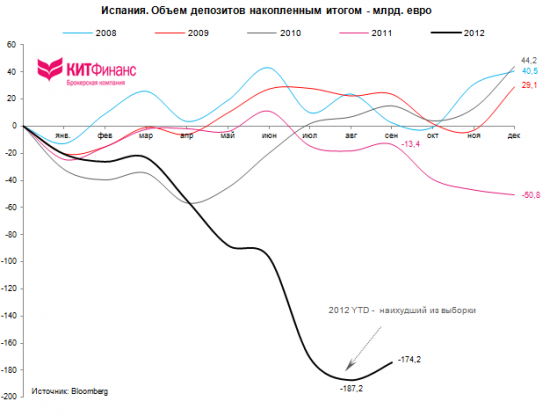

В сентябрьском отчете я отмечал, что основную угрозу для испанской финансовой системы представляло “бегство” депозитов со счетов коммерческих банков. Так называемый “bank run” вылился в то, что с начала года суммарный отток средств составил 174,2 млрд. евро. И даже на пике последнего мирового финансового кризиса ситуация выглядела куда лучше.

Но! В сентябре 2012 г., впервые за последние 6 месяцев, банковская система Испании зафиксировала приток средств на депозитные счета. Это хороший знак.

( Читать дальше )

В сентябрьском отчете я отмечал, что основную угрозу для испанской финансовой системы представляло “бегство” депозитов со счетов коммерческих банков. Так называемый “bank run” вылился в то, что с начала года суммарный отток средств составил 174,2 млрд. евро. И даже на пике последнего мирового финансового кризиса ситуация выглядела куда лучше.

Но! В сентябре 2012 г., впервые за последние 6 месяцев, банковская система Испании зафиксировала приток средств на депозитные счета. Это хороший знак.

( Читать дальше )

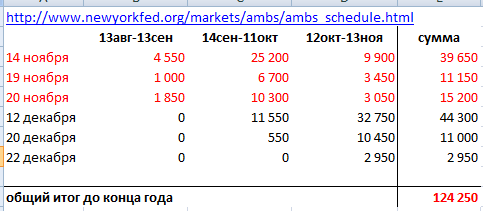

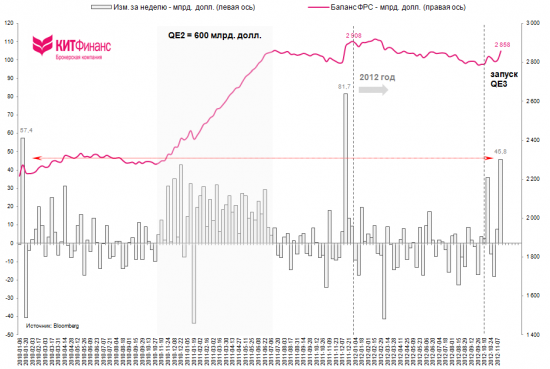

QE3: график поступления ликвидности от ФРС до конца 2012 г.

- 20 ноября 2012, 14:34

- |

может, кому интересно. вроде правильно посчитал.

источник: www.newyorkfed.org/markets/ambs/ambs_schedule.html

там таблички в экселе. скачивайте, считайте. мог ошибиться, не проверял.

у Паши по этому вопросу много было написано:

spydell.livejournal.com/471363.html

spydell.livejournal.com/470362.html

у меня:

smart-lab.ru/company/kitfinance/blog/88325.php

smart-lab.ru/company/kitfinance/blog/87464.php

источник: www.newyorkfed.org/markets/ambs/ambs_schedule.html

там таблички в экселе. скачивайте, считайте. мог ошибиться, не проверял.

у Паши по этому вопросу много было написано:

spydell.livejournal.com/471363.html

spydell.livejournal.com/470362.html

у меня:

smart-lab.ru/company/kitfinance/blog/88325.php

smart-lab.ru/company/kitfinance/blog/87464.php

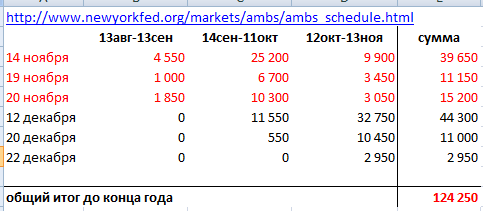

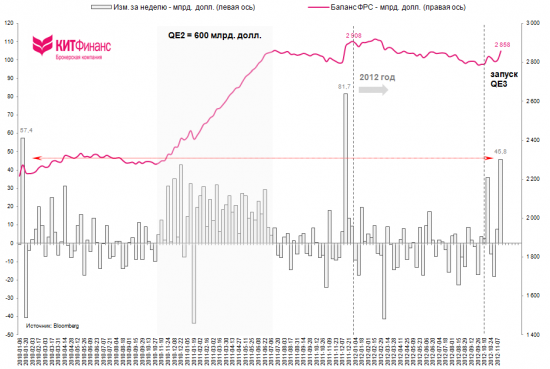

QE3 в действии: отмечен максимальный недельный прирост баланса ФРС за 2012 г.

- 19 ноября 2012, 17:39

- |

Согласно последнему отчету ФРС по форме H.4.1, публикуемому каждый четверг, баланс регулятора вырос за неделю на 45,7 млрд. долл., что стало максимальным недельным расширением в 2012 г. Основной прирост (+36,9 млрд. долл.) пришелся на строку в активе баланса под названием ипотечные ценные бумаги (MBS). А это говорит о том, что первичные дилеры начали получать первые крупные транши долларовой ликвидности от продажи MBSв рамках третьей программы количественного смягчения (QE3), о запуске которой Б. Бернанке объявил на сентябрьском заседания Комитета по открытым рынкам ФРС США. Важной отличительной особенностью QE3 от предыдущих программ монетарного стимулирования стала ее “безлимитность”.

Без учета резкого увеличения баланса на 81,7 млрд. в середине декабря 2011 г., расширение баланса ФРС в объеме 45,8 млрд. долл., зафиксированное на прошлой неделе, стало максимальным января 2010 г. Баланс вырос до 2,858 трлн. долл., оставшись немного ниже уровней начала года в 2,9 трлн. долл.

( Читать дальше )

Без учета резкого увеличения баланса на 81,7 млрд. в середине декабря 2011 г., расширение баланса ФРС в объеме 45,8 млрд. долл., зафиксированное на прошлой неделе, стало максимальным января 2010 г. Баланс вырос до 2,858 трлн. долл., оставшись немного ниже уровней начала года в 2,9 трлн. долл.

( Читать дальше )

Производственную активность Нью-Йорка и Филадельфии сдуло ураганом

- 16 ноября 2012, 15:21

- |

Ураган “Сэнди”, на пару дней парализовавший жизнь 60 млн. американцев, негативно отразился на деловой активности в промышленном секторе Нью-Йорка и Филадельфии, нивелировав сентябрьское “предвыборное” восстановление производственных индикаторов.

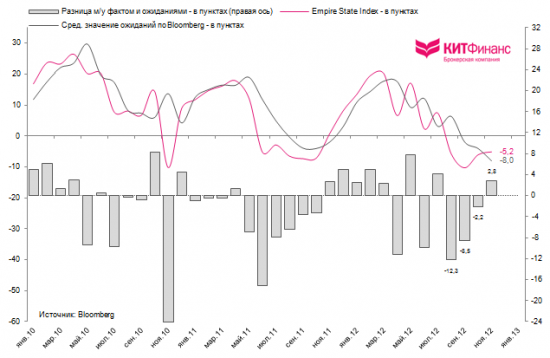

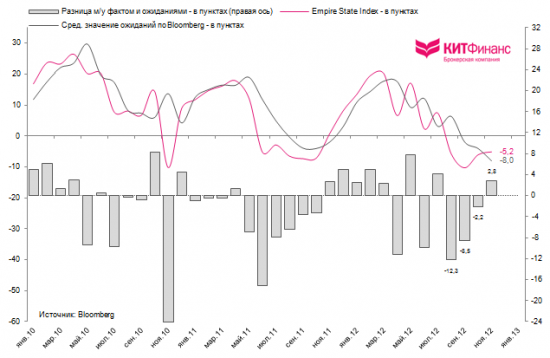

Empire State Manufacturing: 4 месяца ниже нуля

В ноябре 2012 г. индекс деловой активности в промышленности ФРБ Нью-Йорка (Empire State, 11,6% ВВП США) четвертый месяц подряд зафиксировал отрицательное значение на уровне -5,2 пункта, хотя впервые за последние четыре месяца оказался выше ожиданий экономистов.

Из позитивных моментов стоит отметить возвращение компоненты новые заказы (3,08 пункта) на положительную территорию впервые за пять последних месяцев.

( Читать дальше )

Empire State Manufacturing: 4 месяца ниже нуля

В ноябре 2012 г. индекс деловой активности в промышленности ФРБ Нью-Йорка (Empire State, 11,6% ВВП США) четвертый месяц подряд зафиксировал отрицательное значение на уровне -5,2 пункта, хотя впервые за последние четыре месяца оказался выше ожиданий экономистов.

Из позитивных моментов стоит отметить возвращение компоненты новые заказы (3,08 пункта) на положительную территорию впервые за пять последних месяцев.

( Читать дальше )

Про балансы центробанков, евро/доллар, S&P500 и золото…

- 14 ноября 2012, 14:01

- |

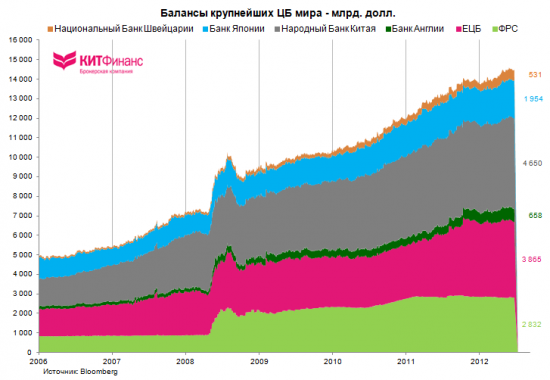

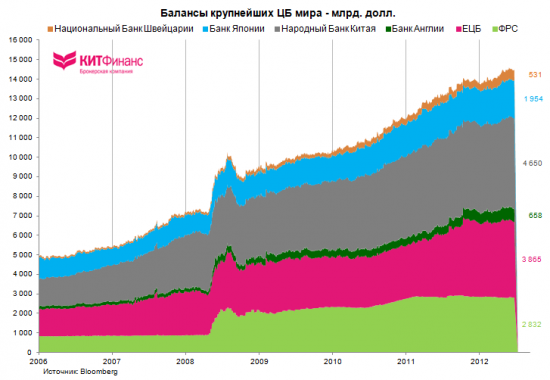

Кому-то могло показаться, что главы центробанков в массовом порядке посходили с ума осенью 2008 г., начав в практически неограниченном количестве скупать мусорные активы на свои балансы, не дав банковской системе провести крайне болезненную процедуру самоочищения. Да, это был бы крах всей кейнсианской религии с непредвиденными последствиями для глобальной экономики. Но они решили не рисковать, оставить все как есть, и жить по старым правилам. Мир новый, а правила старые.

Посткризисное удвоение балансов центробанков

Балансы крупнейших центробанков мира – США, Еврозоны, Китая, Японии, Швейцарии и Англии — с января 2008 г. раздулись практически в 2 раза с 7 до 14,5 трлн. в долларовом эквиваленте, а словосочетание “количественное смягчение” (quantitative easing, QE) прочно и надолго засело в умах не только глав монетарных регуляторов и профессиональных экономистов, но и простых обывателей… слабо представляющих, куда катится это мир.

( Читать дальше )

Посткризисное удвоение балансов центробанков

Балансы крупнейших центробанков мира – США, Еврозоны, Китая, Японии, Швейцарии и Англии — с января 2008 г. раздулись практически в 2 раза с 7 до 14,5 трлн. в долларовом эквиваленте, а словосочетание “количественное смягчение” (quantitative easing, QE) прочно и надолго засело в умах не только глав монетарных регуляторов и профессиональных экономистов, но и простых обывателей… слабо представляющих, куда катится это мир.

( Читать дальше )

Монетарная политика ЕЦБ в цифрах: последнее обновление

- 12 ноября 2012, 11:37

- |

В первой части данного обзора будет рассмотрен основной спектр и объем операций ЕЦБ, направленных на управление ликвидностью в рамках Евросистемы, процесс фондирования европейской периферии. Во второй части выделим основных получателей ликвидности, согласно последним данным от европейского монетарного регулятора.

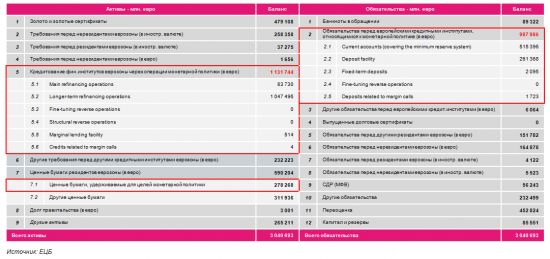

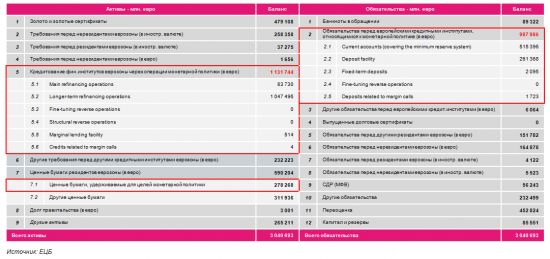

Согласно данным, опубликованным 6 ноября 2012 г., баланс Европейского Центрального Банка (ЕЦБ) выглядел следующим образом:

Как видно из представленной таблицы, основной статьей в активе баланса ЕЦБ является кредитование финансовых институтов еврозоны через операции монетарной политики (Lending to euro area credit institutions related to monetary policy operations denominated in euro), составляющей 1 131,7 млрд. евро (1/3 всего баланса). Практически такой же объем (987,9 млрд. евро) приходится на статью

( Читать дальше )

Согласно данным, опубликованным 6 ноября 2012 г., баланс Европейского Центрального Банка (ЕЦБ) выглядел следующим образом:

Как видно из представленной таблицы, основной статьей в активе баланса ЕЦБ является кредитование финансовых институтов еврозоны через операции монетарной политики (Lending to euro area credit institutions related to monetary policy operations denominated in euro), составляющей 1 131,7 млрд. евро (1/3 всего баланса). Практически такой же объем (987,9 млрд. евро) приходится на статью

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал