Шадрин

Целевая цена – «дорожная карта» инвестора. Часть #2.

- 10 марта 2015, 23:27

- |

«Не мы зарабатываем прибыль на фондовом рынке. Это компании, акции которых мы покупаем, зарабатывают ее для нас». (Уорренн Баффетт)

Начало — Часть #2

Теперь, когда продавать акции?

О четвертой и пятой из линейки «целевых цен».

4) Индекс Грэхема. Первая это — Классическая формула Грэхема —

(Р/Е)*(Р/BV) = 15*1,5 = 22,5

Данная формула взята из работ автора знаменитой книги с таким же названием – Бенджамина Грэхема. Его часто называют «отцом инвестирования на основе ценности» (англ. value investing).

Книга «Разумный инвестор» («The Intelligent Investor») была написана еще в 1949 году, а до этого, были еще, но немного сложнее для чтения — «Анализ ценных бумаг» («Security Analysis») — 1934 год, «Анализ финансовой отчётности компании» («The Interpretation of Financial Statements») — 1937 год.

( Читать дальше )

- комментировать

- ★39

- Комментарии ( 51 )

Целевая цена – «дорожная карта» инвестора. Часть #1.

- 09 марта 2015, 20:21

- |

«Цена — это то, что ты платишь. Стоимость — это то, что ты получаешь. Не имеет значения, говорим ли мы об акциях или носках, я предпочитаю покупать качественный товар в тот момент, когда он недооценен» (Уоррен Баффетт).

Предисловие.

Тема тем для стоимостного инвестора – это «справедливая» или целевая цена.

Определение того, «что получаешь» - в этом и есть вся соль стоимостного инвестирования.

Покупка акции с «запасом прочности» (в виде дисконта к её «справедливой цене») уже подразумевает защиту инвестора от потенциальных потерь, конечно, при разумной диверсификации инвестиций.

Стопы, линии поддержки/сопротивления, пересечение средних, уровни фибо и прочая ересь из черчения графиков (так называемый тех.анализ) – просто фантазии, основанные на том, что человеческий мозг всегда ищет закономерности, даже если их нет.

( Читать дальше )

Фундаментальная идея

- 08 марта 2015, 21:19

- |

Посему есть задумка:

1. Мы проводим обычную инвестиционную оценку какого-нибудь АО, на акции которого есть фьючи, например, лукойл, газпром, магнит и тд. Из рассчитываемых показателей: ROE, ROI, ROA, коэффиценты ликвидности и фин. устойчивости, оценка по мультипликаторам (основной EV/EBITDA, для банков P/BV) и классика в виде DCF.

2. Там, где с фин.показателями все нормально, входим на ЧАСТЬ денег, например, покупаем на 20% от счета фьюч лукойла, а точнее делаем портфель состоящий из одних фьючерсов. При этом, вход нужно осуществить по ТА (самое оптимальное — вход от уровней вместе с ММ).

Единственное, что сейчас мешает это экспирация:(

У кого какие мысли на этот счет?

С 8 Марта!

- 08 марта 2015, 18:42

- |

Желаю женской половине человечества — счастья, любви и радости. Найти свою вторую половинку, если кто не нашел еще и хочет найти. Весеннего настроения и наполненной жизни!

Всего самого лучшего! Вы самые лучшие! Люблю!

Скоро весна!

В Кузбассе еще -15...-27С, в Питере +3...+6С, в Киеве +8С, но совсем скоро придет весна, лето. И будет в Кузбассе +35С, в Киеве +30С, а в Питере +20С

Обожаю женщин, лето и арбузы!

Разумный инвестор 500 000

- 08 марта 2015, 14:20

- |

«Кто-то сегодня отдыхает в тени, потому что когда-то давно на этом месте посадил дерево». (Уоррен Эдвард Баффетт)

Набор высоты идет успешно!

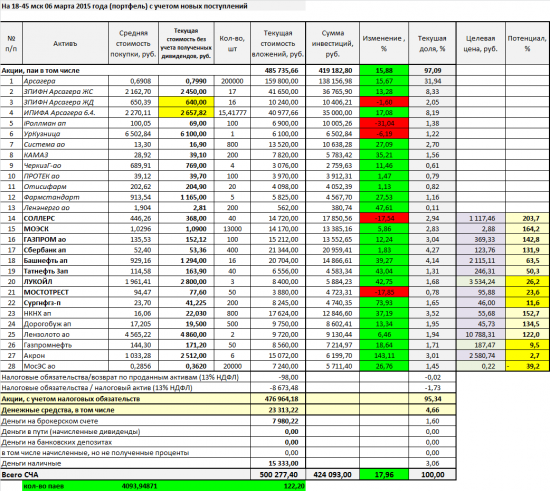

На этой неделе стоимость чистых активов моего портфеля «Разумный инвестор» превысило круглую цифру 500 000 рублей! Это знаковое событие.))

Люди очень серьезно относятся к круглым числам, но ведь 499999 или 500001, ни чем не хуже — круглой 500000. Ну, да ладно.

На этой неделе подрос сам портфель, а также был внесен регулярный взнос в портфель – 15 333 руб. Кстати, из этой суммы 4 283 рубля – это полученные деньги по Сrowd funding.

Огромное спасибо за поддержку! В конце данного поста про это подробнее напишу.

Портфель в пятницу 6 марта присел немного, в четверг счет был выше.

( Читать дальше )

Магнит: реальная опасность!

- 06 марта 2015, 23:51

- |

«Магазин — где убивают блокадниц и держат в закрытых помещениях 12-летних девочек!»

«Скажите своим родителям, чтобы они не ходили в Магнит.»

«Детям без взрослых лучше не заходить в Магнит».

Торговая сеть «Магнит» — вновь в центре скандала.

Не успели еще утихнуть обсуждения истории, произошедшей в Петербурге (когда после обвинений в краже масла в одном из магазинов сети скончалась пожилая женщина), Следственный комитет опять заинтересовался деятельностью сотрудников данной компании. На этот раз — в Барнауле.

Поводом стала публикация в местных СМИ о том, что охранники и продавцы задержали у кассы двух 12-летних девочек. Школьницы показались им подозрительными лишь потому, что сначала подошли к кассе с шоколадом, потом вернулись в зал и вышли уже без покупок. Сотрудники супермаркета решили: дети сладости украли

( Читать дальше )

Противостоять высокомерию, бюрократии и самодовольству…

- 06 марта 2015, 10:13

- |

История Баффетта очень интересна. Рекомендую его письма акционерам - www.berkshirehathaway.com/letters/letters.html

Очень полезная информация. По мотивам данных писем (письма 1979-2000) составлено «Эссе об инвестициях, корпоративных финансах и управлении компаниями». Это просто клад знаний!

Вопрос преемственности становится всё актуальнее и актуальнее.

«Мой преемник должен уметь противостоять высокомерию, бюрократии и самодовольству – даже лучшие компании могут рухнуть, если этот корпоративный рак метастазирует», – утверждает Баффетт, гендиректор и председатель совета директоров Berkshire. Баффетту 84 года, его давнему партнеру Чарльзу Мангеру – 91 год. Много лет инвесторы и аналитики гадают, кто придет им на смену. На этот раз Мангер был максимально конкретен: «Преемники Баффетта не могут быть просто с умеренными способностями – например, было бы преуменьшением назвать Аджита Джейна и Грега Эйбела, прекрасно зарекомендовавших себя, «менеджерами мирового класса». 63-летний Джейн, родившийся в Индии, создал с нуля перестраховочный бизнес Berkshire, 52-летний канадец Эйбел пришел в Berkshire в 2000 г., когда она купила возглавляемую им MidAmerican Energy.

( Читать дальше )

«Затащили на рынок зеленую молодежь, а это преступление…»

- 05 марта 2015, 23:24

- |

«Лучше потерять деньги в попытке их хорошо и быстро преумножить и уйти с рынка и понять, что это не твоё, чем питать иллюзии, что я рано или поздно разбогатею на инвестициях». (Василий Олейник)

Примерно месяц назад посмотрел очень интересное видео Верникова с опытным инвестором Виктором. Советую посмотреть, кто не видел, и кто видел еще раз пересмотреть. Спасибо за видео!

Очень взвешенный и разумный взгляд на жизнь. Видео в конце топа.

Вот что хочу добавить от себя.

Все так называемые «нападки» со стороны инвесторов на спекулянтов — являются не нападками или чем-то злым, а наоборот это предостережение для всех новичков!!! Спасать нужно новичков от спекуляций!!!

Спекуляции отвратят навсегда людей от фондовых активов, в том числе акций и облигаций! А некоторым и жизнь поломают.

Спекуляции манят молодых людей — предлагают им стать «королем»...

( Читать дальше )

Проект "Разумный инвестор": итог на последний зимний рабочий день 2015 года.

- 03 марта 2015, 22:00

- |

Сейчас изучаю годовые отчеты. Первые на очереди — акции из моего портфеля: ЛУКойл, Газпромнефть и ЧеркизовоГр. Скоро опубликую выводы по ним.

Как я уже писал по Мосэнергосбыт — ставка по долгосрочным ОФЗ более 12% не даст больше купить многие акции… Лучше будет — облигации и банковские депозиты.

В данный момент портфели сформированы. Ничего не продаю и ничего не покупаю из акций сейчас.

Веду покупки только по отдельной арбитражной идеи и всё.

Поддержи проект «Разумный инвестор»!

Доходы и расходы.

- 02 марта 2015, 22:31

- |

В продолжение своего поста про 50% на питание мне billikid дал очень интересный отчет ВШЭ на эту тему — www.hse.ru/data/2015/01/14/1106378619/Vyp_2_finz.pdf

Рекомендую !

Данные еще без 2014 года. Но очень интересно. В отличие от Ведомостей, не придуманы с потолка, а очень взвешенно проанализировано.

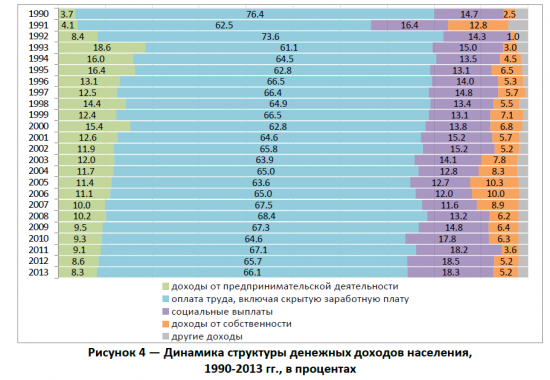

Приведу несколько очень интересных графиков из данного отчета.

Денежные доходы

Очень интересные тенденции — доля доходов от предпринимательской деятельности с 2000 года неуклонно снижается, доля доходов от собственности росла до 2008 года, сейчас по факту на исторических минимумах, доля ЗП — на тех же уровнях, а вот соц.выплаты — на пиках.

Выводы сделаете сами.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал