SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Экономика США

Экономисты заговорили о «новой индустриализации» США

- 12 декабря 2013, 15:24

- |

Перепост статьи Александра Ратникова:

"Союз труда и капитала

Экономисты заговорили о «новой индустриализации» США

В последние месяцы Союз труда и капиталав экономической прессе стали появляться статьи о «новой индустриализации» США: возвращении в страну заводов, которые в течение предыдущих двух десятилетий местные компании предпочитали размещать в развивающихся странах. Оптимисты прочат Соединенным Штатам приток инвестиций и рост промпроизводства, а скептики обращают внимание на бедственное положение Евросоюза и Японии, лишь по контрасту с которым скромные улучшения в американской промышленности могут считаться «бумом». «Лента.ру» изучила доводы тех и других, чтобы понять, действительно ли США оказались на пороге новой индустриализации.

В конце 1990-х — начале 2000-х годов казалось, что в мировой экономике произошло окончательное разделение труда: передовые государства обеспечивали разработку новых технологий, а само производство было вынесено в развивающиеся страны с дешевой рабочей силой. Новый экономический миропорядок стал возможен благодаря целому комплексу причин, ключевые из которых — доминирование в мире транснациональных корпораций, либерализация мировой торговли и интернетизация.

( Читать дальше )

"Союз труда и капитала

Экономисты заговорили о «новой индустриализации» США

В последние месяцы Союз труда и капиталав экономической прессе стали появляться статьи о «новой индустриализации» США: возвращении в страну заводов, которые в течение предыдущих двух десятилетий местные компании предпочитали размещать в развивающихся странах. Оптимисты прочат Соединенным Штатам приток инвестиций и рост промпроизводства, а скептики обращают внимание на бедственное положение Евросоюза и Японии, лишь по контрасту с которым скромные улучшения в американской промышленности могут считаться «бумом». «Лента.ру» изучила доводы тех и других, чтобы понять, действительно ли США оказались на пороге новой индустриализации.

В конце 1990-х — начале 2000-х годов казалось, что в мировой экономике произошло окончательное разделение труда: передовые государства обеспечивали разработку новых технологий, а само производство было вынесено в развивающиеся страны с дешевой рабочей силой. Новый экономический миропорядок стал возможен благодаря целому комплексу причин, ключевые из которых — доминирование в мире транснациональных корпораций, либерализация мировой торговли и интернетизация.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Обзор мировой экономики: Год колоссальных денежных стимулов принес спокойствие в деловой климат большинства стран

- 11 декабря 2013, 15:07

- |

США

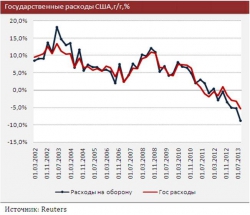

- Несмотря на сокращение бюджетных расходов, ВВП сохраняет высокие темпы роста

- Возможность неограниченно увеличивать дефицит бюджета поддержит экономику США в ближайшие два квартала

- 18 декабря состоится последнее заседание ФРС под руководством Бен Бернанке, на котором возможно сокращение QE3

- Рынок труда в ноябре выглядит самым сильным за пять лет

( Читать дальше )

Ларри Саммерс: в экономике США может начаться «длительный застой»

- 27 ноября 2013, 10:47

- |

Ларри Саммерс, человек едва не ставший председателем ФРС, рисует очень мрачную картину относительно перспектив роста. Выступая 8 ноября в Международном валютном фонде, он предположил, что в Штатах может начаться «длительный застой» — спад, который не является результатом цикла деловой активности, а означает более или менее постоянное состояние. Выводы Саммерса крайне пессимистичны. Если он прав, экономика Америки не может обеспечить полную занятость без образования финансовых пузырей или крупных стимулов, при этом и то, и другое не приведет ни к чему хорошему. Разрыв жилищного пузыря, образовавшегося из-за долгов, привел к кризису 2007-09 г., и некоторые политики беспокоятся, что подход ФРС, основанный на дешевых деньгах, подталкивает экономику к новому спаду.

Проблема, по мнению Саммерса, заключается в том, что развитие экономики ограничивается «нулевым нижним пределом», как говорят экономисты, — процентные ставки, урезанные до нуля, больше нельзя снизить для стимулирования экономики. При обычном спаде ФРС поощряет займы, опуская процентную ставку значительно ниже уровня инфляции, чтобы у людей была финансовая возможность брать кредиты. (На экономическом жаргоне это «отрицательная реальная процентная ставка»). Но процентные ставки не могут быть намного ниже инфляции, если сам уровень инфляции близок к нулю, как сейчас. Саммерс предполагает, что для функционирования экономики процентная ставка должна быть на 2 или 3 процента ниже уровня инфляции. Сейчас это невозможно: краткосрочный показатель инфляции, который предпочитает использовать ФРС, составляет всего 1.2%, при этом ставка по федеральным фондам не может быть ниже текущего уровня в 0 – 0.25%. Поэтому, утверждает Саммерс, экономика оказалась в тупике. «Возможно, нам придется жить в мире, где нулевой нижний предел – хронический и системный ограничитель». В своей речи он не предложил решение проблемы, и у него невозможно взять интервью.

( Читать дальше )

Проблема, по мнению Саммерса, заключается в том, что развитие экономики ограничивается «нулевым нижним пределом», как говорят экономисты, — процентные ставки, урезанные до нуля, больше нельзя снизить для стимулирования экономики. При обычном спаде ФРС поощряет займы, опуская процентную ставку значительно ниже уровня инфляции, чтобы у людей была финансовая возможность брать кредиты. (На экономическом жаргоне это «отрицательная реальная процентная ставка»). Но процентные ставки не могут быть намного ниже инфляции, если сам уровень инфляции близок к нулю, как сейчас. Саммерс предполагает, что для функционирования экономики процентная ставка должна быть на 2 или 3 процента ниже уровня инфляции. Сейчас это невозможно: краткосрочный показатель инфляции, который предпочитает использовать ФРС, составляет всего 1.2%, при этом ставка по федеральным фондам не может быть ниже текущего уровня в 0 – 0.25%. Поэтому, утверждает Саммерс, экономика оказалась в тупике. «Возможно, нам придется жить в мире, где нулевой нижний предел – хронический и системный ограничитель». В своей речи он не предложил решение проблемы, и у него невозможно взять интервью.

( Читать дальше )

И, верь после этого людям.

- 22 ноября 2013, 14:09

- |

Молодец! Молодец!!! Молодец!!! Маэстро Карл Айкан ( веря консультациям своей несовершеннолетней дочери: — сейчас это называется «Красавчек»)

19.11.2013 на инвестиционном форуме Reuters Global Investment Outlook Summit, глава хедж-фонда «Icahn Capital» вышеупомянутый Карл Айкан выразил крайнее беспокойство нынешней ситуацией на рынке. Он объяснил рост экономических показателей многих компаний не результатом грамотного и профессионального менеджмента, а банальным доступом к дешевым заемным средствам. ( Низкий поклон ФРС). А к концу своей речи, он сделал предположение, что интерес инвесторов к растущему на подобных условиях рынку, является очень шаткой ситуацией и рынки могут быстро рухнуть.

«Тонко намекнул», однако. Дальше – больше: 20 числа негативные настроения, подогретые СМИ ( нашими в частности тоже), плюс неоднозначные протоколы заседания ФРС, слегка опустили рынок. Молодцы. Ни чего не скажешь. Отличная комбинация.

Но мы же с вами знаем: входить в сделку на слухах, выходить на новостях. Имеем: Заявление Айкана – слухи; муссирование в прессе о скором и не минуемом конце очередного QE – слухи; последние протоколы ФРС, из которых понятно, что ни чего не понятно – слухи. Все правильно, Титаник уже накренился, поскольку радостные инвесторы столпились на носу ( ну что бы быть поближе к заветной суше, что бы первыми вцепиться в разбросанные по берегу доллары)и сейчас вот, вот нос корабля скользнёт под воду от перегруза. Бегите, бегите с корабля.

( Читать дальше )

19.11.2013 на инвестиционном форуме Reuters Global Investment Outlook Summit, глава хедж-фонда «Icahn Capital» вышеупомянутый Карл Айкан выразил крайнее беспокойство нынешней ситуацией на рынке. Он объяснил рост экономических показателей многих компаний не результатом грамотного и профессионального менеджмента, а банальным доступом к дешевым заемным средствам. ( Низкий поклон ФРС). А к концу своей речи, он сделал предположение, что интерес инвесторов к растущему на подобных условиях рынку, является очень шаткой ситуацией и рынки могут быстро рухнуть.

«Тонко намекнул», однако. Дальше – больше: 20 числа негативные настроения, подогретые СМИ ( нашими в частности тоже), плюс неоднозначные протоколы заседания ФРС, слегка опустили рынок. Молодцы. Ни чего не скажешь. Отличная комбинация.

Но мы же с вами знаем: входить в сделку на слухах, выходить на новостях. Имеем: Заявление Айкана – слухи; муссирование в прессе о скором и не минуемом конце очередного QE – слухи; последние протоколы ФРС, из которых понятно, что ни чего не понятно – слухи. Все правильно, Титаник уже накренился, поскольку радостные инвесторы столпились на носу ( ну что бы быть поближе к заветной суше, что бы первыми вцепиться в разбросанные по берегу доллары)и сейчас вот, вот нос корабля скользнёт под воду от перегруза. Бегите, бегите с корабля.

( Читать дальше )

Shutdown как благо для американской экономики

- 13 ноября 2013, 13:21

- |

По какой-то причине становится модным ругать американские власти за провоцирование бюджетных кризисов, случающихся с печальной регулярностью в последние два года. Наиболее популярные версии кричат о том, что это шоу-постановка и часть большого заговора против экономической стабильности. Рассуждения о катастрофических последствиях для экономики США являются напрасными – бюджетные переговоры, пусть даже в такой жесткой форме, являются важной частью демократического процесса, способные предотвратить тяжелые последствия негативных явлений в экономике.

Всем известно, что мягкая денежно-кредитная политика, осуществляемая на протяжении продолжительного периода времени ведет к созданию «пузырей». Самые известные такие явления происходят на рынках финансовых активов. Однако есть еще один вид пузыря – государственного сектора, который может быть порожден нетрадиционными мерами денежной политики – количественным смягчением.

Политика, проводимая ФРС, открывает широкие возможности для роста государственных расходов. Регулятор тратит 40 млрд. долл. в месяц на приобретение федеральных ценных бумаг, что ведет к рекордно низким ставкам доходности по ним. Спрос на облигации обеспечен банками, являющимися прайм-дилерами ФРС. Низкие издержки на обслуживание долга позволяют осуществлять те расходы, вероятность осуществления которых при более высоких ставках была бы меньше.

( Читать дальше )

Америка не сможет расти темпами выше 2% в 2014 году

- 06 ноября 2013, 11:11

- |

06.10.2013, Москва — По прогнозам Джеффри Лэкера, президента ФРБ Ричмонда, экономика США сможет расти темпами не более 2% в год в следующем году — по материалам AForex.

06.10.2013, Москва — По прогнозам Джеффри Лэкера, президента ФРБ Ричмонда, экономика США сможет расти темпами не более 2% в год в следующем году — по материалам AForex.Лэкер утверждает, что в 2014 году Америке неоткуда будет взять ресурсов для своего экономического роста. QE3, может, и создаст положительный эффект для фондовых индексов, но активное влияние стимулирования на фундаментальную сторону экономики — маловероятно.

Интересно, что консенсус-прогноз участников-заседателей ФОМС от 17-18 сентября был более оптимистичным — 2.9-3.1%. Опрос, проведенный на прошлой неделе среди аналитиков, опрошенных Bloomberg, показал, что, по мнению рынка, ВВП вырос на 2% в третьем квартале против 2.5% во втором квартале. ВВП (flash) будет опубликован Коммерческим департаментом 7 ноября.

( Читать дальше )

Заседание ФРС как повод для еще одной фазы роста EUR/USD выше 1.3830

- 30 октября 2013, 13:24

- |

- Перенос сроков сворачивания QE3 на март'14 еще не до конца учтен рынком.

- Обещанное ускорение экономики США во 2п2013 г оказалось «фейком».

- Тень еще одного «Government Shutdown» в декабре продолжает преследовать доллар США

- ЕЦБ не беспокоит резкий рост курса национальной валюты.

- Без «капитуляции» и волны стоп-лоссов и маржин-коллов сложно поверить в окончание роста в EUR/USD.

( Читать дальше )

Для роста экономике США нужна новая война

- 24 октября 2013, 14:28

- |

Дела в США идут все хуже. В последний момент удалось избежать технического дефолта, за четыре часа до его наступления потолок госдолга был повышен, а финансирование деятельности правительства возобновлено.

Несмотря на то, что падения ВВП на 10%, как прогнозировал Пол Кругман, удалось избежать, вряд ли стоит ждать от американской экономики бурного восстановительного роста.

За последние 223 года средний рост реального ВВП в США был равен 3,8%.

Десятилетие 2000-2010 гг. было вторым худшим по росту реального ВВП за всю историю Соединенных Штатов — 1,9% ВВП.

Первым худшим десятилетием с 1790 года были 1930-е гг., за которыми последовало то, на что многие надеются сегодня — взрывной экономический рост, который начался в 1940 году.

( Читать дальше )

Несмотря на то, что падения ВВП на 10%, как прогнозировал Пол Кругман, удалось избежать, вряд ли стоит ждать от американской экономики бурного восстановительного роста.

За последние 223 года средний рост реального ВВП в США был равен 3,8%.

Десятилетие 2000-2010 гг. было вторым худшим по росту реального ВВП за всю историю Соединенных Штатов — 1,9% ВВП.

Первым худшим десятилетием с 1790 года были 1930-е гг., за которыми последовало то, на что многие надеются сегодня — взрывной экономический рост, который начался в 1940 году.

( Читать дальше )

Бюджет США: осторожный оптимизм

- 11 октября 2013, 13:42

- |

Компромисс по поводу бюджета США может быть достигнут уже сегодня — об этом заявлено в Вашингтоне по итогам встречи между президентом Бараком Обамой и лидерами республиканской оппозиции.

Никаких конкретных решений в ходе полуторачасовых переговоров не принято, но в то же время в сделанных после этого заявлениях заметен осторожный оптимизм.

Джон Бейнер, спикер Палаты представителей конгресса США:

«Настало время лидеров. Пришло время для начала переговоров и обсуждений. Я хотел бы надеяться, что президент сочтёт это хорошей возможностью и добровольным шагом с нашей стороны на полпути к тому, что он потребовал для начала этих переговоров».

Предложение, выдвинутое в четверг Бейнером, касается лишь краткосрочного повышения потолка госдолга США.

В то же время Барак Обама продолжает настаивать на одновременном решении двух наиболее острых вопросов — и повышения госдолга, и возобновления работы правительства.

( Читать дальше )

Никаких конкретных решений в ходе полуторачасовых переговоров не принято, но в то же время в сделанных после этого заявлениях заметен осторожный оптимизм.

Джон Бейнер, спикер Палаты представителей конгресса США:

«Настало время лидеров. Пришло время для начала переговоров и обсуждений. Я хотел бы надеяться, что президент сочтёт это хорошей возможностью и добровольным шагом с нашей стороны на полпути к тому, что он потребовал для начала этих переговоров».

Предложение, выдвинутое в четверг Бейнером, касается лишь краткосрочного повышения потолка госдолга США.

В то же время Барак Обама продолжает настаивать на одновременном решении двух наиболее острых вопросов — и повышения госдолга, и возобновления работы правительства.

( Читать дальше )

EUR: ставки, Дж.Йеллен, US Data...

- 03 октября 2013, 16:38

- |

- Номинация Дж.Йеллен в октябре дополнительный понижательный риск для доллара и доходности Treasuries.

- Декабрьское QE3 tapering некому лоббировать внутри ФРС.

- Статистика из США может оказать доллару лишь кратковременную поддержку.

- Eurodollar: сдержанная реакция на Government Shutdown.

- Euribor: заседание ЕЦБ рассеяло ожидания относительно смягчения ден. политики.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал