Экономика

Повеяло 1998-м. Длиннопост.

- 17 октября 2019, 10:18

- |

История всегда повторяется. Все циклично. Но, конечно, мы понимаем, что каждый новый кризис в чем-то уникален и по таймингу его практически не предугадать. Недавно мы проводили аналогии конца 2010-х с периодом 1937/39. В этом глобальном контексте изучение опыта начала 1940-х будет как минимум не лишним.

В этот раз предлагаю вспомнить события 1998/1999. Когда ФРС США летом 2019 перешла в режим упреждающего снижения процентных ставок, в то время как инфляция находилась вблизи целевых 2%, безработица на минимумах за последние 50 лет (ниже 4%), рынок акций — на исторических максимумах, а доходности по гособлигациям — вблизи своих исторических минимумов, при этом экономика США показывала вполне приличные темпы роста, ветераны рынка отметили, что подули ветра конца 1990-х.

То было время азиатского кризиса, на фоне которого в 1997/1998 обрушились рынки акций EM, активно девальвировались валюты (после тех событий, кстати, многие развивающиеся страны перешли в режим плавающих валютных курсов — floating rates), рухнули цены на сырье, а Россия объявила дефолт по суверенному долгу, похоронив по пути один из крупнейших в мире хедж-фондов LTCM во главе с крутыми нобелевскими лауреатами.

При этом США — крупнейшая экономика мира — оставалась в довольно неплохой форме. Хотя, как и сегодня, в то время американский производственный сектор уже находился в зоне рецессии.

Азиатский кризис перепроизводства через снижение импортных цен придавил инфляционные ожидания в экономике США. А на фоне глобального ахтунга народ побежал скупать американский госдолг (save haven) — доходности трежериз полетели вниз. Рынок акций США во второй половине 1998 упал примерно на 20%.

Крах LTCM, угроза того, что кризис EM может перекинуться на США, паника на рынке акций заставили ФРС сделать несколько предупредительных выстрелов понижений учетной ставки осенью 1998 — три раза подряд по 25 б.п.

Однако, экономические данные начала 1999 показали, что рецессией в США особо и не пахнет. Снижение ставок и доходностей поддержало кредитование и потребительский спрос, что в свою очередь поддержало инвестиции. Американская экономика сделала глубокий вдох на фоне продолжающегося спада в EM.

В итоге, когда тучи немного разошлись, жадность голодных, покалеченных азиатским кризисом инвесторов сделала своё дело — начался мощнейший рефляционный трейд — покупай все, что плохо лежит. Для американского рынка все это закончилось большим пузырём дотком (.com) в технологическом секторе, который громко лопнул в 2000/2001 и отправил экономику США в заслуженную рецессию.

В этом отношении сегодняшний шум торговых войн, вызывающий повсеместный спад деловой активности в мире, можно сравнить азиатским кризисом. «Глобальное монетарное смягчение» 2019, когда все крупнейшие центробанки мира на страхе приближающейся рецессии кинулись массово снижать % ставки (а в ряде случаев DM — запускать печатаные станки), безусловно через некоторое время поддержит экономическую активность. А если ещё и Китай откроет вентили для поддержки экономики...

В общем, 2020-ый вопреки мейнстримовскому «всёпропало» — впереди ахтунг с неминуемой рецессией — может оказаться вполне себе хорошим годом. Более того, как только инвесторы увидят первые позитивные данные по экономике, это вполне может вытащить те же американские акции на новые вершины (как и европейские) после годового флэта. Ключевые риски сейчас лежат в политическом контексте. Но не забываем, что к ноябрю 2020 Трамп для переизбрания должен подойти с хорошей экономикой и сильным рынком акций. Все самое интересное, т.е. громкий хлопок, видимо, случится уже позже. Деревья ведь не растут до небес.

- комментировать

- ★9

- Комментарии ( 23 )

Фондовый рынок vs Экономика

- 17 октября 2019, 00:46

- |

/ Отличное коротенькое видео от Josh Brown, CEO Ritholtz Wealth Management под названием “Фондовый рынок vs Экономика”. Стоит ли говорить, история и мой опыт полностью соответствует сказанному. Предлагаю вашему вниманию сокращённый вольный перевод:

Как инвестор, вы будете сталкиваться с тем когда индекс DOW будет расти на 1000 пунктов (+4,75%) или падать на 650 (-3,2%). Люди часто спрашивают когда видят сильные движения на рынке – значит ли это что я потеряю работу или что мой бизнес в этом году сильно вырастет? Как связано то что происходит на Wall Street с реальным сектором?

Для ответа я использую аналогию человека с собакой на поводке, пересекающего парк. Представьте, они идут в одном направлении, но человек идёт строго по прямой траектории с минимальными флуктуациями – это как

( Читать дальше )

Конец Кредитного Цикла. Экономика может восстанавливаться более 15 лет

- 16 октября 2019, 21:34

- |

3:18 В какой стадии экономического цикла мы находимся

5:37 Сигнал о движении в стадию рецессии от ФРС

7:15 Стагнация корпоративных прибылей

7:36 Остывание промышленного производства

8:29 Запасы товаров растут

9:40 Кредитные циклы от Рея Далио

16:14 Долги населения падают по отношению к ВВП

17:04 Супер цикл роста

20:39 Усиление финансового неравенства

— Ответы на вопросы---

23:20 Анализ Universal Corp (UVV)

27:58 Анализ Iron Mountan (IRM)

30:46 Анализ 3D Systems Corp (DDD)

33:17 Анализ Dave &Busters Entertainment (Play)

37:41 Анализ Alexion Pharmaceuticals (VRTX)

43:57 Анализ Anthem Inc (ANTM)

50:12 Анализ Exellixis Inc (EXEL)

54:02 Анализ Vertex Pharmaceuticals (VRTX)

55:11 Анализ Biogen (BIIB)

57:19 Анализ Target (TGT)

1:00:35 Анализ AT&T (T)

1:02:25 Анализ UnitedHealth Group (UNH)

МВФ прогнозирует «синхронизированное глобальное замедление» - самый слабый рост со времен Lehman

- 16 октября 2019, 11:15

- |

«Мировая экономика сталкивается со сложными потрясениями», — говорится в прогнозе.

«Мировая экономика сталкивается со сложными потрясениями», — говорится в прогнозе.«Несмотря на недавнее снижение долгосрочных процентных ставок, создающее больше фискальных возможностей, ожидается, что глобальная среда будет характеризоваться относительно ограниченным пространством макроэкономической политики для борьбы со спадами и более слабыми торговыми потоками, что частично отражает увеличение торговых барьеров и ожидаемую затяжную неопределенность торговой политики».

Оценка глобального роста на 2019 год достигла 3,9% в середине 2018 года, но в последнем отчете говорится, что мировая экономика вырастет на 3% в этом году, по сравнению с 3,2%, наблюдавшимся в июле, а оценка 2020 года снизится до 3,4% с 3,5. % — самый слабый с 2009 года, когда мировая экономика сократилась, фонд сократил прогнозы от США и Европы до Китая и Индии.

( Читать дальше )

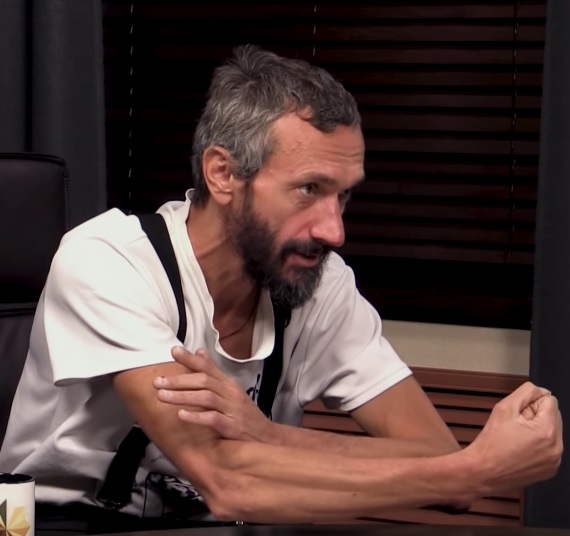

Российский бизнес разваливает сам себя и разваливает Россию (Беседы с Рептиловичем - ч.29)

- 10 октября 2019, 19:59

- |

Осторожно, 18+ и низкий уровень политкорректности. Лицам с повышенной возбудимостью психики не читать.

= = = = =

К = Криптокритик

R = Red Reptilovich

====

Рекомендуемое чтение:

«Солидная Компания» как диагноз для директора или владельца бизнеса

Любовь, дофамин и деньги. Гормональная наркомания у женщин и бизнесменов

( Читать дальше )

Картина дня: Переговоры в самом разгаре

- 10 октября 2019, 12:52

- |

Корпоративные события:

- Президент Ростелекома Михаил Осеевский заявил, что компания закроет сделку по консолидации Tele2 в течение нескольких месяцев из-за необходимости проведения ряда технических действий.

- С 14 октября этого года Московская биржа переводит торги по наиболее ликвидным корпоративным облигациям и еврооблигациям Минфина с расчетами в рублях в режим торгов с частичным обеспечением, а также сроком расчетов T+1 (сейчас T0 и 100% обеспечение).

- После новости об отмене вкладов в евро от ВТБ, глава банка Андрей Костин уведомил, что отказ от долларовых вкладов на данном этапе не планируется.

- Яндекс с 31 октября запускает продажи «Яндекс.Станции» в мини-формате, которая будет стоить 3990 руб., получит возможность управления как голосом, так и жестами, но не сможет подключаться к ТВ.

- Ренессанс Капитал считает, что рецессия в США может ослабить рубль на 9% к концу следующего года.

- Миноритарный акционер группы ПИК – компания Firlibia Holdings продала на рынке 14,2 млн акций группы (около 2,15% капитала) через процедуру ускоренного формирования заявок. Цена размещения составила 345 руб. за одну акцию, что предполагает дисконт к рынку в 10,4%. На этой новости бумаги группы ПИК сегодня падают на 11% до 343 руб.

( Читать дальше )

А тем временем одного из рьяных борцов с долларом отправили на заслуженный отдых.

- 09 октября 2019, 19:17

- |

Президент России Владимир Путин освободил экономиста Сергея Глазьева от должности советника главы государства. Соответствующий указ опубликован на официальном портале правовой информации.

Пожелаем Глазьеву успехов на поприще пенсионера, заслужившего почетный отдых в Крыму (больше ведь никуда не впустят).

Почему рынок инвестиций в России до сих пор не сформирован

- 09 октября 2019, 18:17

- |

Проблема с низким уровнем финансовой ответственности жителей страны лежит не только в плоскости невысоких доходов, как многие думают. В России в целом финансовая грамотность низкая. В западных странах ребенку уже при рождении открывают счет в банке или инвестиционный счет, а в младшей школе проводят уроки, где учат правильно обращаться с деньгами.

Кроме того, в силу исторических причин у россиян есть определенное недоверие к накоплениям: взрослое поколение хорошо помнит годы перестройки и девальвацию рубля, когда финансовые активы быстро обесценивались. В итоге все эти факторы создают недоверие людей к инвестиционной отрасли в целом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал